Избранное трейдера Салават Садыков

События 2018

- 03 июля 2018, 15:32

- |

Добрый день, уважаемые читатели.

После предыдущей статьи поговорим о более простых вещах, сегодня никаких формул и расчетов. Поскольку анализировать сейчас особо нечего, ждем отчеты за полугодие (тем более что некоторые компании не отчитываются поквартально), ждем поступающие дивиденды. Поэтому есть возможность несколько систематизировать конкретные события, с которыми связаны определенные ожидания.

В данной статье я постараюсь это сделать и выбрать такие события, которые подтверждаются планами компании, заявлениями руководства, в общем обойтись без своих надумываний в плане событий, но, конечно, поделюсь своим отношением к происходящему.

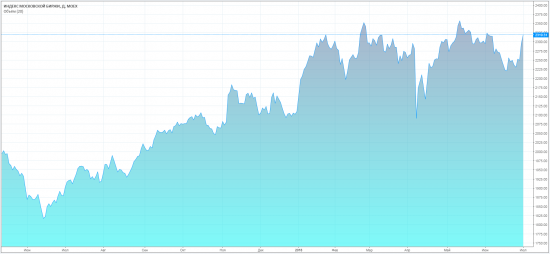

Мы встречаем этот период с рынком около максимумов, но нельзя сказать, что мы особо росли, нельзя сказать, что все стоит очень дорого. Может ли рынок упасть? Разумеется. Может и вырасти, гадать бесполезно. Нужно просто продолжать свое дело и руководствоваться своим мнением.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 70 )

МОК

- 21 мая 2018, 11:35

- |

Это план доклада. На МОК мне вопросы не задавали. Наверное, испугались за мое здоровье. Поэтому, жду вопросов от вас.

Опцион. Право, но не обязанность.

Купленный опцион имеет обязательный убыток и вероятную прибыль.

Проданный опцион имеет гарантированную прибыль и вероятный убыток.

Все торгуют опционами, только этого не знают.

Все кто торгует опционами, торгуют волатильностью.

Путь «пьяного матроса».

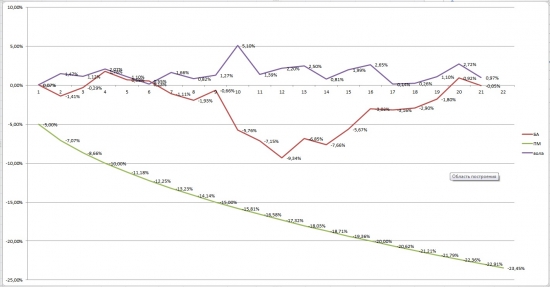

Как продать край? Измеряем размер месячных свечек (красных) (10%). Рассчитываем край. Используем формулу. Волатильность * время ^ ½. Получаем огибающую.

Отступаем на 23% вниз и продаем много путов. Получаем гарантированно прибыль и, с очень меленькой вероятностью, убыток ограниченный брокером.

( Читать дальше )

Опционы для Гениев (тест, учимся продавать края)

- 16 марта 2018, 10:41

- |

«Продавать Родину и Опционы одно и тоже». Добро пожаловать на курсы молодых предателей.

Итак. Мы начинаем торговать. Давайте научимся торговать только одним опционом, ну и можно еще фьючерс добавлять. Задание такое.

Продаем дальний хвост и следим за волатильностью НД из прошлого топика. Как только эта волатильность заканчивается, закрываемся и открываемся по новой. Для этого я расскажу вам про файл который приложен к этому топику. На реальный рынок, конечно, я вас не пущу, пока.

Это файл для Эксел. https://cloud.mail.ru/public/7cp8/jFnAjzcH2 Его создатель FateevVV, за что ему огромная благодарность. Так что вам не только за пивосик ему перечислять, а сразу ресторан придется покупать. Я только сделал некоторые модификации для конкретной, нашей задачи. Все это уже выкладывалось, но повторение мать учения. Давайте рассмотрим интерфейс и как тут что работает. Это симулятор торговли опционами. В его базе заложен 14 год. Со всеми улыбками, ценами, комиссиями и спредами. Так что там есть и спокойные места и крэшы и разные волы. Более подробно все описано здесь

( Читать дальше )

Опционы для Гениев (Зигзаг удачи продолжается)

- 13 марта 2018, 12:21

- |

Теперь мы посмотрим поведение нашей позиции при вертикальном изменение улыбки. Я начал открывать небольшую позицию.

Креш. БА падает камнем, допустим 5%, 11000 п. Это получается вола 80% по дню. У нас проданы путы. Все пропало. Когда происходит такое, первыми начинают дорожать опционы на ЦС. Конечно, месячные опционы на ЦС на такую волу не поднимутся. Для них это пока только один день и таких дней должно быть 30, что бы на ЦС записать 80ю волу. Но процентов на 20 вполне. Что происходит с убыбкой? Наклонов и Загибов уже не будет или будут минимальными. Соответственно, наша модельная улыбка будет сигнализировать, что у нас дорогие колы и дешевые путы. Понятно почему? Дальше у вас начнет меняться дельта. Становиться положительной. И если даже в опционах пустые стаканы, то фьючей вы можете успеть продать. И даже если у вас получится минус, он будет не критичным. То есть колы компенсируют нам потерю по путам. А по воле они вырастают сильнее.

С такой улыбкой нам строить зигзаг смысла нет. Потому что все начинает успокаиваться. И тут путы надо покупать, а колы продавать. Так получается по торговой системе. Потому что относительно модельной улыбки колы будут дорогими, а путы дешевыми. Можно перевернуться. Но на большой воле есть много способов торговать, так что можно постоять в сторонке. Так как. При падении волы у нас центр начнет опускаться, потянет за собой колы, а вот путы еще будут оставаться на месте. Стоит дождаться, когда биржевая улыбка перейдет в модельную и там снова набирать позицию.

( Читать дальше )

Опционы для Гениев (... а что Улыбка?)

- 10 марта 2018, 18:08

- |

Я было приготовил топик про зиг заг, но вы меня опередили. Однако, в обсуждениях были затронуты интересные темы. Темы не простые и я их хотел упустить, но видимо без них нельзя. Зиг заг потом разберем. Без данной темы не получиться.

Как мы помним из философии биржевой торговли, тут нет «бесплатного супа». То есть, если вы принимаете на себя риски, то вам за это платят. Если вы снимаете с себя риски, то платить приходится вам. Этот главный принцип и заложен в опционную модель. Я уже писал, что ноги стредла стоят на одном стандартном отклонении из расчета волатильности опциона. И тоже самое происходит внутри опциона. Если у вас продан стредл его профиль поднимается на одну тету в день, а зоны без убытка оказываются на ОСО (одно стандартное отклонение) от места, где был БА, когда вы вошли, через этот один день. Финрез получается из тетты минус на сколько ушел БА. И если актив остался стоять на месте, нам начисляется вся тета. Если актив немного сдвинулся: тета минус сдвиг. И если актив сильно ушел, больше чем вола опциона, теты не хватит, что бы покрыть сдвиг БА. Сдвиг определяется накопленной дельтой позиции.

( Читать дальше )

Задачка о скрытых рисках, или Не верь глазам своим.

- 08 марта 2018, 19:49

- |

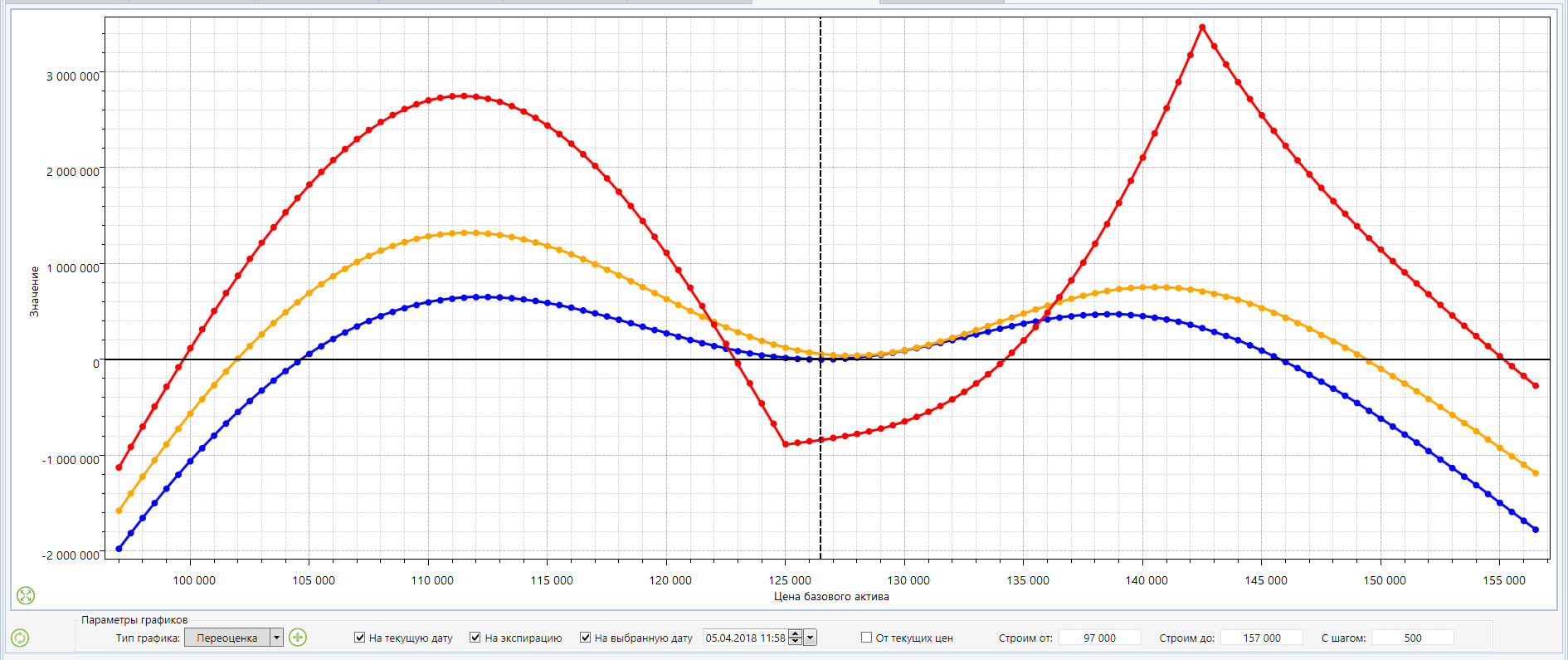

Позиция построена с использованием майской и июньской серий опционов ри. Выглядит следующим образом:

gyazo.com/9d3e5eb6cac36746727760afa1df7dcb

На самом деле в ней все прекрасно: и в позиции в целом, и отдельно в каждой серии имеем гамма и тета плюс, вега ноль. Желтая линия — прогноз PL на 5е апреля — показывает, что целый месяц мы можем расслабляться и подсчитывать барыши. Очевидно, что наша конструкция легко выдерживает и стояние БА на месте, и десятитысячный гэп на нем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал