SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера preferansist

Сделка РЕПО: риски, сделка, коды расчетов

- 21 января 2013, 09:47

- |

Надеюсь, что Вы помните градацию по рискам в инструментах управления ликвидностью?!

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

Напомню (от низкого к высокому): своп; РЕПО; МБК.

Своп – деньги/деньги; РЕПО – бумаги/деньги; МБК – непокрытый кредит.

Не смотря на то, что РЕПО здесь в «центре» — риски, безусловно, тоже есть и их нужно понимать.

При операциях РЕПО возникают следующие виды рисков:

Кредитные — риски потерь из-за неисполнения контрагентом обязательств в соответствии с условиями договора.

Варианты кредитного риска: на контрагента (+ на 3-ю сторону – инфраструктурную); на эмитента.

Кредитные риски по операции РЕПО относятся ко всем составляющим ее обязательствам – по 1 и 2 частям РЕПО, а также переоценке. Здесь наиболее существенны риски по 2-й части.

Рыночные – ценовые (фондовые) риски. Риск потерь, связанных с изменением ситуации на рынке ценных бумаг. Первоначальный Покупатель несет ценовые риски по купленным по операции РЕПО ценным бумагам, опосредованные кредитным риском на Первоначального Продавца. С другой стороны – реализация ценовых рисков влияет на степень обеспеченности кредитных рисков.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 21 )

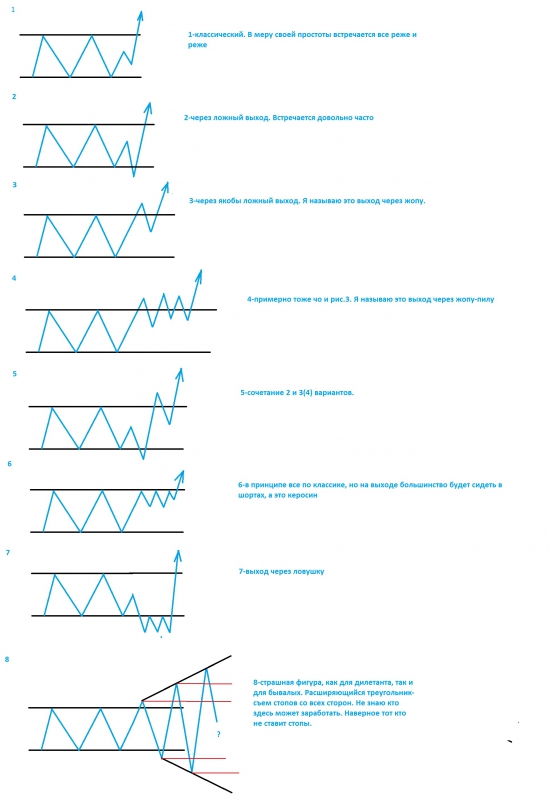

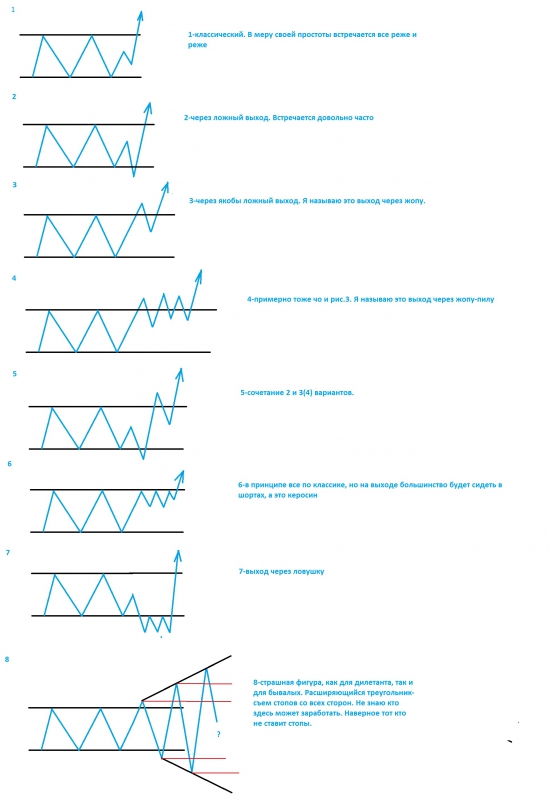

8 вариантов выхода из зоны проторговки. Схематично. Актуально

- 11 января 2013, 15:33

- |

Пока на рынке 4й день вялый боковик, делюсь своим шести летним опытом торговли. На картинках выходы вверх, соответственно зеркально-выходы вниз. Обратите внимание первый истинный выход только на рис.1

Ставим плюсики, чтобы вывести на главную.

Ставим плюсики, чтобы вывести на главную.

США, протоколы FOMC: В 2013 году ожидается умеренный рост

- 03 января 2013, 23:09

- |

-США, протоколы FOMC: Прогнозы показывают постепенное снижение безработицы

-Последние данные с рынка труда были несколько лучше, чем ожидалось

-Экономика, занятость росли умеренными темпами, если не считать сбоев в связи с погодными условиями

-Часть члено комитета ожидают продления покупки активов до конца 2013 года

-Некоторые члены комитета видят необходимость в смягчении политики без привязки к конкретным срокам

-Несколько членов комитета считают, что будет уместно замедлить или остановить покупки активов до конца 2013 г

-Потенциальная стоимость покупок активов может вырасти по мере увеличения баланса ФРС

-Почти все члены Комитета по операциям на открытом рынке считают, что покупки активов оказали поддержку росту экономики

-Польза от дальнейших покупок активов — неопределенна

— В 2013 году ожидается умеренный рост

-Большинство членов ожидают умеренного роста экономики в 2014 и 2015 годах

( Читать дальше )

-Последние данные с рынка труда были несколько лучше, чем ожидалось

-Экономика, занятость росли умеренными темпами, если не считать сбоев в связи с погодными условиями

-Часть члено комитета ожидают продления покупки активов до конца 2013 года

-Некоторые члены комитета видят необходимость в смягчении политики без привязки к конкретным срокам

-Несколько членов комитета считают, что будет уместно замедлить или остановить покупки активов до конца 2013 г

-Потенциальная стоимость покупок активов может вырасти по мере увеличения баланса ФРС

-Почти все члены Комитета по операциям на открытом рынке считают, что покупки активов оказали поддержку росту экономики

-Польза от дальнейших покупок активов — неопределенна

— В 2013 году ожидается умеренный рост

-Большинство членов ожидают умеренного роста экономики в 2014 и 2015 годах

( Читать дальше )

QEternity. Трилогия. Часть 3. Монетаристский беспредел

- 24 декабря 2012, 17:51

- |

*Перед прочтением рекомендуется ознакомиться с первой и второй частью трилогии.

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

Природа лжи. Лживые прогнозы.

- 21 декабря 2012, 12:26

- |

Вчера я высказал предположение, что перманентная ложь, которая исходит от экономической науки без оглядки на авторитет и звёздность ее представителей, лишь в меньшей мере объясняется схоластичностью инструментария, доступного для анализа, и утопичностью иллюзии о том, что мертвые математические схемы, апробированные на данных из прошлого, могут предсказать будущее. Главная причина «экономической лжи» — в прямом умысле.

Иными словами: должно быть что-то такое в экономическом (финансовом) знании и ее представителях, что заставляет их выдавать лживые прогнозы. Что же это? И — самое главное! — где сокрыт racine du mal, корень зла: объективно в знании или субъективно в конкретных индивидах, которые занимаются на профессиональном уровне экономикой?

Можно поставить вопрос и иначе: лжи экономистов обучают в их учебных заведениях или эти заведения магическим образом притягивают молодых людей, изначально уже склонных говорить неправду?

В 2009 году двумя учеными-экономистами из Монреальского и Мадридского университетов был поставлен роскошный эксперимент, способный пролить свет на нашу задачу: 257 студентов, обучающихся на совершенно различных факультетах — бизнес, экономика, гуманитарные науки, медицина, биология, юриспруденция и др., получили простое задание. Все участники эксперимента делятся на пары: один становится «decision maker», условно назовем его «аналитик», другой — «the other guy», пассивный потребитель информации.Пьетро Либери. «Правда берет верх над Временем»

( Читать дальше )

Иными словами: должно быть что-то такое в экономическом (финансовом) знании и ее представителях, что заставляет их выдавать лживые прогнозы. Что же это? И — самое главное! — где сокрыт racine du mal, корень зла: объективно в знании или субъективно в конкретных индивидах, которые занимаются на профессиональном уровне экономикой?

Можно поставить вопрос и иначе: лжи экономистов обучают в их учебных заведениях или эти заведения магическим образом притягивают молодых людей, изначально уже склонных говорить неправду?

В 2009 году двумя учеными-экономистами из Монреальского и Мадридского университетов был поставлен роскошный эксперимент, способный пролить свет на нашу задачу: 257 студентов, обучающихся на совершенно различных факультетах — бизнес, экономика, гуманитарные науки, медицина, биология, юриспруденция и др., получили простое задание. Все участники эксперимента делятся на пары: один становится «decision maker», условно назовем его «аналитик», другой — «the other guy», пассивный потребитель информации.Пьетро Либери. «Правда берет верх над Временем»

( Читать дальше )

QEternity. Трилогия. Часть 2. QE3

- 19 декабря 2012, 15:55

- |

LSAP3 или сужение спрэда между ставками на первичном и вторичном ипотечном рынке США

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

QEternity. Трилогия. Часть 1. Теоретическое любопытство

- 19 декабря 2012, 15:42

- |

*Термин “QEternity” – производное от англ. “QE” (quantitative easing) и англ. “eternity” (бесконечность).

Вместо предисловия

Последние события поставили большинство крупнейших мировых центральных банков в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой регуляторы, опустив ставки овернайт к минимально возможной планке нижней границы, так и не смогли решить проблемы нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и нависшей угрозы сползания экономики в дефляцию.

С теоретической возможностью попадания в подобную ситуацию, превратившейся далее в безрадостную реальность, впервые столкнулся Банк Японии в конце 1990-х, когда снижение ключевой процентной ставки (overnight call rate, уровень которой до запуска “quantitative easing” таргетировался монетарным регулятором) до нулевых значений оказалось бесполезным в вопросе предотвращения дефляции в Японии. Далее, в условиях глобального финансового кризиса, и другие центробанки, в особенности ФРС, столкнулись с тем, что только лишь приведение процентных ставок к минимально возможным уровням не является достаточным условием для обеспечения уверенного экономического восстановления.

( Читать дальше )

Вместо предисловия

Последние события поставили большинство крупнейших мировых центральных банков в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой регуляторы, опустив ставки овернайт к минимально возможной планке нижней границы, так и не смогли решить проблемы нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и нависшей угрозы сползания экономики в дефляцию.

С теоретической возможностью попадания в подобную ситуацию, превратившейся далее в безрадостную реальность, впервые столкнулся Банк Японии в конце 1990-х, когда снижение ключевой процентной ставки (overnight call rate, уровень которой до запуска “quantitative easing” таргетировался монетарным регулятором) до нулевых значений оказалось бесполезным в вопросе предотвращения дефляции в Японии. Далее, в условиях глобального финансового кризиса, и другие центробанки, в особенности ФРС, столкнулись с тем, что только лишь приведение процентных ставок к минимально возможным уровням не является достаточным условием для обеспечения уверенного экономического восстановления.

( Читать дальше )

Шесть графиков, доказывающих приближение «гиперинфляционного обрыва»

- 17 декабря 2012, 17:04

- |

Автор статьи, опубликованной на SeekingAlpha, предлагает нам забыть о «фискальном обрыве», поскольку более страшной проблемой является «гиперинфляционный обрыв».

Автор статьи, опубликованной на SeekingAlpha, предлагает нам забыть о «фискальном обрыве», поскольку более страшной проблемой является «гиперинфляционный обрыв».Гиперинфляция почти всегда является политической проблемой.

( Читать дальше )

Next Week США 19-23 ноября 2012

- 18 ноября 2012, 21:28

- |

Возможно нас ожидает очередная волатильная неделя (кстати, совсем неполная – рынок США закрыт четверг и вторую половину пятницы) торгов. В дополнении к фискальному обрыву и конфликту в Газе, нас ждет парочка событий политического, экономического и даже потребительского характера.

Во вторник нас осщасливит многоуважаемый Бен речью в Экономическом клубе Нью-Йорка. Рынок попытается усмотреть в ней оценку эффективности мер очередного QE. Ждем отчетов Best Buy (NYSE:BBY), Hewlett-Packard (NYSE:HPQ), and Salsefoece.com (NYSE:CRM)

В четверг Испания проведет очередное размещение бондов, а дебаты по бюджету Еврозоны начнутся на Евросаммите. Внимание будет привлекать противостояние Британской Империи vs все остальные.

А пятница, господа, будет Черной. В США отчетный период заканчивается, стартует шопинг период. Результаты распродаж могут задать тон все сезону.

Источник www.forbes.com

Р.S. Налицо рассовая дискриминация. Где Белая пятница? )))

Во вторник нас осщасливит многоуважаемый Бен речью в Экономическом клубе Нью-Йорка. Рынок попытается усмотреть в ней оценку эффективности мер очередного QE. Ждем отчетов Best Buy (NYSE:BBY), Hewlett-Packard (NYSE:HPQ), and Salsefoece.com (NYSE:CRM)

В четверг Испания проведет очередное размещение бондов, а дебаты по бюджету Еврозоны начнутся на Евросаммите. Внимание будет привлекать противостояние Британской Империи vs все остальные.

А пятница, господа, будет Черной. В США отчетный период заканчивается, стартует шопинг период. Результаты распродаж могут задать тон все сезону.

Источник www.forbes.com

Р.S. Налицо рассовая дискриминация. Где Белая пятница? )))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал