Избранное трейдера Игорь Денисов

Магнит и Х5 продолжат расти за счёт победы над мелкими игроками

- 14 января 2021, 10:41

- |

Нас часто спрашивают, могут ли дальше расти X5 Retail и Магнит, ведь их магазины и так уже на каждом шагу, и они отъедают продажи друг у друга.

Наш ответ — могут и еще как! X5 Retail Group и Магнит вместе забирают на себя около 20% от всего объема продаж. При этом на топ-5 российских ключевых игроков приходится доля рынка около 30%, в то время как в развитых странах это значение достигает 50–70%. Компаниям еще есть, куда расти — за счет более мелких игроков. Подробнее об этом в статье.

Крупные сети наращивают продажи в конкурентной борьбе друг с другом

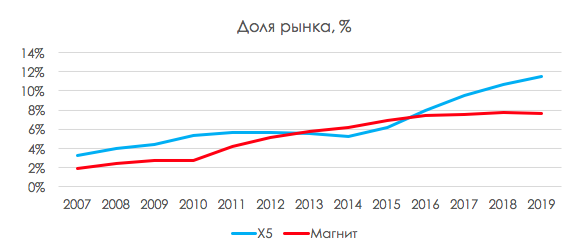

Ни для кого не секрет, что Магнит и X5 ведут борьбу за одного и того же потребителя. Ниже на графике видно, как ритейлеры вели борьбу за свое место на рынке в течение прошлых лет.

В 2012 году Магнит догнал конкурента по доле рынка, а в 2013 г. вернул себе первенство (изначально компания была лидером). На тот момент X5 испытывала проблемы с оттоком клиентов уже на протяжении двух лет.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Предварительные финансовые результаты Транснефти по итогам работы в 20 г, выручка в 21 г ожидается +4%

- 13 января 2021, 14:25

- |

В 2021 году Компания ожидает постепенного смягчения ограничений по объему добычи нефти в России в рамках соглашения ОПЕК+ с соответствующим увеличением объемов транспортировки нефти по сравнению с уровнем конца 2020 года. Однако в связи с тем, что данные ограничения будут действовать в течение всего года (по сравнению с периодом с мая по декабрь в 2020 году), плановые объемы транспортировки несколько снизятся по сравнению с уровнем 2020 года.

При этом с учетом индексации тарифов Транснефти и увеличения размера выручки от реализации нефти в КНР плановый размер выручки Компании увеличится на 4% по сравнению с уровнем 2020 года.

В 2021 году Группа Транснефть планирует осуществить погашение биржевых облигаций на общую сумму 52 млрд руб., и частичное погашение займов

( Читать дальше )

У российских компаний возможность заработать на резком росте цен СПГ в Азии ограничена - Sberbank CIB

- 12 января 2021, 14:59

- |

Спотовые цены в Европе за тот же период выросли более умеренно — примерно на 50% до $8 за млн. БТЕ (из-за холодной погоды и роста премии для поставок в Азию).

У российских компаний возможность заработать на резком росте цен СПГ в Азии ограничена: они поставляют газ в основном в Европу (как трубопроводный, так и СПГ). «НОВАТЭК» решил проверить возможность поставок по СМП, направив два СПГ-танкера в Азию без сопровождения ледоколами. Если в этот зимний сезон Ямал СПГ сможет поставить в Азию 0,5-1,0 млн т СПГ, это обеспечит «НОВАТЭКу» дополнительно $200-400 млн EBITDA (3-6% совокупного показателя за 2021 год).

Судя по ситуации на рынке, наблюдаемый ценовой всплеск носит сезонный характер, так как кривая форвардных контрактов на поставки газа в ЕС почти не изменилась (цена на 2022-2023 годы по-прежнему колеблется возле уровня $5,5 за млн БТЕ). Тем не менее, рост цен в Европе благоприятен для «Газпрома» и «НОВАТЭКа», так как приводит к повышению ожидаемых цен реализации и сокращению объемов газа в хранилищах, тем самым улучшая перспективы рынка. Мы считаем, что «Газпром» более чувствителен к изменению цен на газовых хабах, и полагаем, что благодаря более оптимистичной, чем ожидалось, динамике в 1К21 цена экспорта его газа в Европу вырастет на 6-8% и приблизится к отметке $200 за тыс. куб. м ($5,7 за млн БТЕ).Котельникова Анна

Громадин Андрей

Sberbank CIB

Что будет с доходностью трежерис США и евробондов в 2021

- 08 января 2021, 10:37

- |

Инвесторы, добрый день!

В 2021 году ожидается восстановление мировой экономики, в том числе и экономики США. В таком сценарии выглядит логичным рост доходности казначейских облигаций США (трежерис).

В этой статье вы узнаете о:

- факторах, которые будут влиять на доходность казначейских облигаций США в 2021;

- диапазоне доходности 10-летних трежерис на конец 2021;

- ситуации на рынке еврооблигаций;

- том, как рост доходности трежерис может отразиться на еврооблигациях;

- том, как это отразится на индексе S&P.

Какие факторы говорят нам о росте доходности казначейских облигаций

1. Восстановление мировой экономики

По прогнозам консенсуса, рост мирового ВВП составит +5,2% г/г в 2021 г. Goldman Sachs ожидает роста +6,2% г/г. Рост ВВП США ожидается +3,8% г/г — консенсус и +5,3% г/г — GS. Прогнозы GS выше, потому что они закладывают более быстрое восстановление на фоне того, что кризис вызван не экономическими проблемами, а пандемией, и массовая вакцинация поможет более быстрому выходу из него, чем в 2000 и 2008 годах.

( Читать дальше )

Черные металлурги: так ли одинаковы три сестры?

- 30 декабря 2020, 12:18

- |

Disclaimer: У меня всегда был внутренний скептицизм к отраслям черной металлургии и угольного производства. Все представители отрасли казались малопредсказуемыми по показателям и с большой волатильностью на цены акций. Но так как сейчас, на наш взгляд, российские экспортеры — одни из бенефициаров текущей мировой ситуации, то отрасль черной металлургии обходить стороной явно не стоит. Поэтому давайте пробовать разобраться в вопросе:). Я не являюсь экспертом металлургического производства и не претендую на это, поэтому могу где-то ошибаться в терминологии и особенностях производства.

В данной части взглянем на мировой рынок стали, постараемся разобраться в производственной цепочке по изготовлению стальной продукции и выявим основные критерии, на которые стоит обращать внимание, сравним по критериям ключевые российские компании, торгующиеся на ММВБ: ММК, НЛМК, Северсталь.

Рынок стали

( Читать дальше )

Анализ и прогноз рынков металлургического сырья за декабрь 2020 г. - февраль 2021 г.

- 28 декабря 2020, 13:12

- |

Краткое содержание обзора приведено ниже:

Котировки металлургического сырья с ноября получили мощный импульс за счёт сильного роста заказов и цен на металлопродукцию. В итоге цены непрерывно растут, и по большинству позиций обновили максимальные значения с 2012-2013 гг. В ближайшее время тренд должен замедлиться, и мы ждём стабилизации цен на период праздников. В России котировки также продолжат рост в январе-феврале 2021 г., отражая ситуацию на мировом рынке.

Индекс ЖРС в начале декабря показывает очень сильный рост, уже достигнув $150-160/т. Активный рост цен на плоский прокат, ралли в биржевых фьючерсах и усиление рисков дефицита ЖРС на мировом рынке влияют на цены. Тренд бурного подъёма цен может скоро завершиться, но( Читать дальше )

Отмена вычетов на доход по ЦБ, включение дохода с вкладов при оценке доплат пенсионерам и налог на криптовалюту.

- 02 декабря 2020, 11:43

- |

1. Мы тут в последнее время мечтали, что потери от налога на купоны облигаций можно будет сократить за счет налоговых вычетов. Таки фиг нам всем. В налоговый кодекс оперативно внесены изменения, делающие это возможным только для ИИС типа Б.

Опубликован 372-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части налогообложения доходов физических лиц, превышающих 5 миллионов рублей за налоговый период». Несмотря на такое название, этим законом в налоговый кодекс внесен ряд существенных изменений, не имеющих ни малейшего касательства к его названию.

А именно. В статью 210 НК РФ внесены новые положения. Налоговая база, облагаемая по ставке 13% разбита на 9 баз: основную (по которой полагаются вычеты) и 8, по которым вычеты либо вообще не полагаются, либо полагаются, но специальные. Доходы по операциям с ценными бумагами попали как раз в эти «специальные налоговые базы»

( Читать дальше )

Несмотря на убыток, Газпром может выплатить 7,5-8 рублей на акцию - Промсвязьбанк

- 30 ноября 2020, 19:00

- |

Ключевым негативным моментом отчетности стал очередной убыток из-за валютной переоценки долга. В итоге, Газпром в 3 кв. зафиксировал убыток по курсовым разницам в 521,6 млрд руб. За 9 месяцев 2020 г. компания также не смогла выйти в плюс по прибыли: убыток по курсовым разницам перевалил за 1 трлн руб. по сравнению с 232 млрд руб. год назад. Положительным моментом является тот факт, что Газпром для выплаты дивидендов делает корректировку прибыли на такие неденежные, то есть «бумажные» факторы. В итоге, за 9 мес. расчетная прибыль для выплаты дивидендов составила 320 млрд руб., дивиденд – 5,4 руб./акцию. По нашим оценкам, по итогам 2020 г. Газпром может выплатить 7,5-8 руб./акцию, что дает доходность 4-4,4%.

( Читать дальше )

Усиление налоговой нагрузки на Татнефть уменьшит выплаты акционерам - Промсвязьбанк

- 30 ноября 2020, 12:25

- |

Совет директоров Татнефти на заседании в пятницу признал нецелесообразным перевод месторождений компании на новую систему налога на дополнительный доход (НДД) с 2021 года, говорится в сообщении компании. В пятницу совет рассмотрел прогноз финансово-хозяйственной деятельности группы Татнефть на 2021 год, в том числе прогнозные показатели бизнес-направления «разведка и добыча». Другие подробности не раскрываются. Татнефть думала над переводом 20 лицензионных участков на НДД и планировала принять решение до 1 декабря. В ноябре в компании заявляли, что нацелены на продолжение диалога с властями по вопросам настройки этого налогового режима.

Акции компании негативно отреагировали в пятницу на эту новость, а также на тот факт, что Татнефть не озвучила никаких решений относительно выплаты промежуточных дивидендов за 3 кв. Ранее компания изъявляла намерения объявить о выплатах и готовила рекомендации. Обе новости считаем негативными для компании: усиление налоговой нагрузки на Татнефть приведет к снижению чистой прибыли и уменьшит выплаты акционерам. Сегодня Татнефть отчитается за 3 кв. и 9 мес. 2020 г., финрезультат должен быть получше за счет восстановления конъюнктуры, но особых сюрпризов не ожидаем.Промсвязьбанк

ФСК ЕЭС сохраняет дивидендный потенциал - Финам

- 27 ноября 2020, 18:39

- |

Отчетные показатели прибыли за 9м2020 ожидаемо показали снижение: прибыль акционеров сократилась на 17% г/г до 58,5 млрд руб., а EBITDA – на 12% до 98 млрд руб. на фоне сокращения выручки от передачи электроэнергии на 1%, а также опережающего роста операционных расходов (+4,9% г/г).

На позитивной стороне отметим примерно 2х кратный рост выручки от техприсоединения до 4,6 млрд руб.

Капитальные затраты сократились на 15% г/г до 47 млрд руб. В этом году бизнес-план компании предполагает сокращение CAPEX примерно на 22%. Это ослабит давление на денежный поток, позволит снизить чистый долг и поддержать выплату дивидендов. Мы сохраняем прогноз символического повышения дивиденда за этот год до 0,0185 руб., что сейчас предполагает доходность порядка 9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал