Избранное трейдера qawse

Новые предсказания Максима Орловского по акциям

- 23 октября 2021, 21:03

- |

Верников выложил интервью с Орловским пару дней назад на своем ютуб канале. Я внимательно прослушал и записал для вас главные тезисы.

📈USDRUB Можем увидеть диапазон 65-68 по рублю, очень вероятно. Но это все на какой-то момент.

📈XAUUSD Без инвесторов в золоте будет жуткий дисбаланс со стороны предложения, маржинальность там такая, что это вполне рухнет все, вопрос в поведении инвесторов. Механизмы старые в золоте уже не работают.

📈VTBRБанковский сектор привлекателен, мой фаворит остается ВТБ. ВТБ может сделать репрайс в следующем году. Сбер уже дорог, но сбер единственный банк который может платить 75% без увеличения капитала.

📈SNGSP Сурпреф по итогам этого года процентов 5-6%

📈BELU Стоимость акций второго эшелона очень дорога сейчас. Зачем мне входить туда сейчас? Это же не технологические компании которые быстро растут. Что должно произойти с Белугой, чтобы ее акции сильно выросли, мы все упиться должны? Цифры Потребление алкоголя не растет. Может лучше я буду сидеть в Газпроме с 11-12% доходностью, и это настоящий хайп среди больших инвесторов.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 63 )

Равновесия для!

- 22 октября 2021, 14:25

- |

1. Ковид есть, цепанул 7 дней назад. (в семье вакцинирована только тёща, на работе заставили)

2. Первый день чпокнуло давление, сбить не смог, ночью скорая, утром горло+температура 38.

3. На второй день дочь (4 года), красное горло + температура 38.

4. Третий день потухло обоняние + у жены температура 37.

5. Мрачные мысли.

=================================================================================================

На данный момент:

Взрослые — 2 дня температура нормик, ничего не болит, сон и аппетит без проблем, обоняние у меня вроде возвращается, кашель не беспокоит, но если кашляю уже третий день откашливается!

Ребёнок — 3 дня температура норм, горло норм и всё остальное тоже норм, бегает и песни поёт!

ЛЕЧЕНИЕ!

1. Ингаляции водно содовым раствором - https://smart-lab.ru/blog/offtop/728085.php#comment13043635

( Читать дальше )

🚢 Коллапс в контейнерных перевозках (Часть 2)

- 21 октября 2021, 20:24

- |

В рамках изучения инвестиционной идеи относительно ДВМП стали больше углубляться в данную ситуацию, сложившуюся на рынке морских перевозок. Первая часть была написана чуть больше месяца назад, за это время средние ставки фрахта по-прежнему остались на высоком уровне:

▫️Китай – Восточное побережье США = $20695

▫️Китай – Западное побережье США = $17325

▫️Китай – Средиземное море = $13361

Источник, работающий в данной сфере, сообщил следующее:

Дела с заторами обстоят очень плохо. Фрахтователей вынуждают платить астрономические суммы за судно, а затем ждать, пока рассосётся очередь из 200 таких же лодок. Причиной такой ситуации стало не только раннее открытие китайской экономики и отложенный спрос, но и проблемы с COVID-19 в самом Китае.

Со слов источника, экипажу судна в порту под угрозой ареста запрещено покидать каюты, пока на борту находится местный персонал. Также чувствуется острая нехватка персонала, которая, вероятно, вызвана борьбой Китая с вирусом. Некоторый ключевой персонал в китайских портах приходится ждать неделями.

( Читать дальше )

Норильский никель. Обзор производственного отчета за 3-й квартал. Считаем возможные дивиденды за 2021-2022 гг

- 21 октября 2021, 17:52

- |

Для Норильского никеля начало года выдалось непростым. В конце февраля произошло обрушение на Норильской обогатительной фабрике, а следом произошло подтопление рудников «Таймырский» и «Октябрьский». Последствия все еще дают о себе знать: рудник «Таймырский» выйдет на полную мощность к началу декабря, а Норильская обогатительная фабрика в декабре.

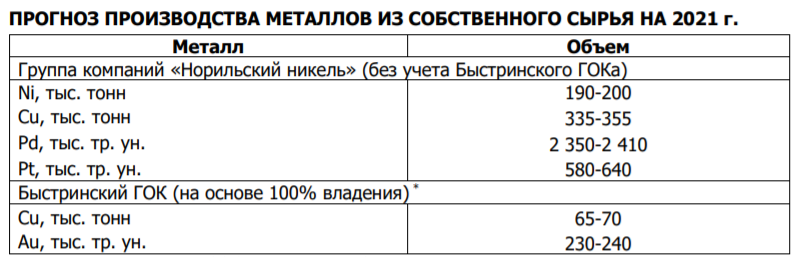

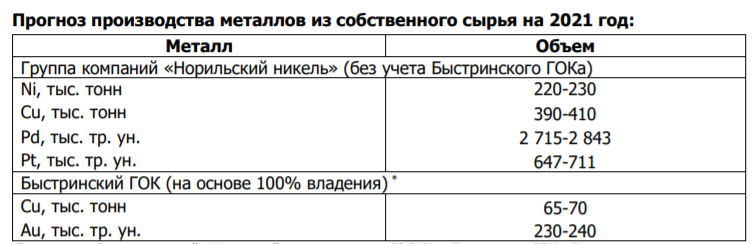

В связи с инцидентами, произошедшими на Норникеле, компания снизила на этот год целевые производственные показатели, представленные в таблице ниже. При этом отметила, что никель и медь будут произведены в рамках заявленного диапазона, а платина и палладий по верхней границе.

До того, как произошли аварии, прогноз был выше на 10-15%.

( Читать дальше )

Российские IPO - бессмысленные и беспощадные

- 21 октября 2021, 16:28

- |

Брокерские приложения наперебой шлют push-уведомления с призывами поучаствовать в IPO российских компаний. По всем новостным каналам это тоже активно двигается. Сразу 4 компании вот-вот разместятся (Циан, СПБ Биржа, Софтлайн, а Ренессанс уже разместился сегодня — как там, уже считаете космическую прибыль?), и ещё несколько — на подходе.

Везде участие в IPO преподносится как уникальная возможность, но никто при этом не демонстрирует статистику размещений российских компаний на российских биржах.

Что ж, решил обновить расчёты, которые делал летом, а заодно напомнить подписчикам, что я не участвую в IPO компаний, какими бы сладкими голосами ни пели об этой возможности брокеры и новостники. Я инвестирую в индекс широкого рынка. И вот почему...

Я взял 14 размещений, которые проводились с начала 2020 года: Эталон, En+, Петропавловск, Mailru Group, HeadHunter, Совкомфлот, Глобалтранс, Самолет, Мать и Дитя, OZON, Окей, Fix Price, Сегежа и EMC. В расчет заложено три сценария:

( Читать дальше )

Во время нерабочих дней россиянам предложили поиграть в кальмара.

- 21 октября 2021, 13:48

- |

--------------------

По итогам сентября в странах Европейского Союза продажи автомобилей LADA, которые по качеству нисколько не уступает ни Ford, ни корейским автомобилям, и тем более китайским, составили 147 штук, что в 2,3 раза больше по сравнению с прошлым годом.

-------------------

Администрация Байдена агрессивно продвигает развитие прибрежных ветровых электростанций. К 2030 планируют построить 30 ГВт

--------------------

Между Норвегией и Великобританией проложили под водой кабель North Sea Link для поставок электроэнергии, больше 720 км, мощн 1400 МВт, виэ, самый длинный в мире. Заработал 1 октября, как раз во времена высоких цен на газ.

--------------------

В 2021 в мире введут в строй 191 ГВт солнечных электростанций, в 2020 было 144 ГВт. В 2022 объём годовых инсталляций впервые превысит отметку в 200 ГВт и составит 214 ГВт

--------------------------

Подскажите, когда сбудется пророчество Путина о создании в России к 2020 году 25 миллионов высокопроизводительных рабочих мест?

( Читать дальше )

Нынешняя ключевая ставка не соответствует действительности

- 21 октября 2021, 06:39

- |

В пятницу Банк России объявит новое значение ключевой ставки. Экспертное сообщество ожидает ее роста на 25-50 бп, до 7-7,25% с нынешних 6,75%. Для участников облигационного рынка, на котором ужесточение ДКП отразилось самым неприятным образом, важен ответ на вопрос, станет ли это повышение пиковым и разворотным?

Думаю, не станет. Нынешний уровень ключевой ставки уже не соответствует реалиям денежного рынка. Средняя максимальная депозитная ставка крупнейших банков в 1 декаде октября превышала 6,4%, и во второй, думаю, превысит 6,5%. Но банки, традиционно, экономят на вкладчиках. Зато сделки размещения денег овернайт на Московской бирже (РЕПО с ЦК) уже сегодня дают 7% годовых. А ведь это тоже депозитный инструмент. Получается, нынешние 6,75% ключевой ставки не соответствуют премии даже к депозитному рынку.

( Читать дальше )

Запасы магния в Европе кончаются

- 19 октября 2021, 22:33

- |

Видео с 5:15

Как отожмут вашу недвижимость?

- 19 октября 2021, 19:18

- |

Забывают снять розовые очки и вспомнить про государство в котором мы живем!

По нашим мегаполисам ходит огромное количество людей, которые не хотят работать, но хотят много денег и сразу.

Некоторые будут пытаться отобрать ваше жилье. Или у ваших родственников.

1 способ — отъем квартиры у пенсионеров

Для этого существуют всякие пожизненные ренты и прочее. Суть — вам втираются в доверие, потом приносят деньги на якобы лечение в санаторие (дом престарелых). Вы подписываете и переезжаете в санаторий, а может быть и в морг.

Ну там еще и расписку в получении большой суммы денег дадут.

С юридической точки зрения всё законно.

В общем следите за своими старыми родственниками! А то вам может не достаться бабушкина квартира в Москве.

2 способ — изъятие квартиры у алкоголиков и прочих маргиналов

Способ аналогичен первому — договор пожизненной ренты.

3 способ — заем под залог недвижимости

Как в рекламе:

( Читать дальше )

Банк Англии, вероятно, повысит ставку уже в 2021г., ЦБ РФ, вероятно, повысит в 2021г. ставку до 7,5% (еще 2 заседания в 2021г.). Когда придёт время покупки длинных ОФЗ ?

- 18 октября 2021, 22:42

- |

Доходности 2-летних гособлигаций Великобритании за месяц выросли с 0,2% до 0,56%,

пятилетних – с 0,4% до 0,8%.

Возможно, это не предел, если учитывать, что

инфляция в Англии в августе составила 3,2% при таргете 2%, инфляционные ожидания ещё выше.

Крупные центральные банки связаны.

ЦБ РФ.

Судя по квартальным спредам Si (usd / rub),

ставят на поднятие ставки примерно до 7,5%.

Напоминаю: в 2021г. осталось 2 заседания ЦБ РФ по ставке: 22 октября и 17 декабря.

В н/вр участники рынка не верят, что ставки ЦБ РФ могут пойти выше 8%.

Видимо, ЦБ РФ, начав раньше других повышать ставки, раньше развитых стран станет и опускать ставки.

Пишите в комментариях Ваше мнение, когда станет выгодно покупать длинные ОФЗ.

Пока RGBI (как и длинные ОФЗ) падают: чем больше упадут, тем больше будет потенциал роста, когда придёт время.

RGBI (индекс ОФЗ) по дневным:

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал