Избранное трейдера qawse

Разбор банковского сектора. Что выбрать?

- 06 июля 2021, 09:08

- |

Для меня, вопрос выбора даже не стоит. Свое предпочтение я пока отдаю Сбербанку, продолжая удерживать его префы. А вот тем инвесторам, у которых по каким-то причинам нет в наличие банковского сектора в портфеле, данная статья будет полезна. Проанализируем крупнейших представителей отрасли и решим, чьи акции в портфеле могут принести лучшую доходность. Начнем с динамика финансовых показателей, тезисно.

Выручка за последние 3 года:

Тинькофф банк +74%

Банк ВТБ +22%

Банк Санкт-Петербург +22%

Московский кредитный банк +23%

Сбербанк +18%

Прибыль за последние 3 года:

Тинькофф банк +63%

Банк ВТБ -59% 🔻

Банк Санкт-Петербург +20%

Московский кредитный банк +10%

Сбербанк -9%🔻

Тут нужно отметить, что 2020 год потребовал от банков выделить средства на формирование резервов под кредитные убытки. Это немного искажает доходность, но мы же сравниваем внутри сектора, поэтому данные референтны.

Далее сделаем сводную таблицу банковского сектора РФ. По мультипликаторам явно перегретым выглядит Тинькофф Банк. P/E в 24,8 и P/B в 9,3 говорят о перекупленности акций. Даже несмотря на рост последних месяцев, БСП еще сохраняет потенциал роста. По див. доходности лидером становится Сбербанк со средней за последние 3 года доходностью в 7,1% по обычке. БСП отстает в 1%. Сбербанк взял топ-1 и по прибыли за первый квартал. А вот с рентабельностью все хорошо у Тинькофф.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 16 )

В двух словах мой взгляд на НМТП

- 05 июля 2021, 19:54

- |

👉Контора стоит 135 ярдов. На бумаге заработали в прошлом году 5 ярдов, по факту в районе 20. Львиную долю прибыли съел левый налог в 6 ярдов, который еще могут оспорить назад и «бумажная» переоценка долга.

📈Кстати если отсудят у налоговой 6 ярдов, то отразят их в следующем отчете как прибыль:)

👉Денежный поток компании составил 14,3 млрд (по моим возможно неверным расчетам), но контора явно дала понять что не настроена платить дивиденды, выплатив в 2 раза меньше и без того заниженной чистой прибыли (1,2 млрд руб). Почему собственно акции и рухнули 27-28 мая.

👉Компания страдает от недостатка коммуникации. Впрочем, как страдает? Если им безразличны частные инвесторы, то чего страдать? Компания уже несколько лет как перестала публиковать презентации (правда ее результаты фигурируют теперь в презах Транснефти), и я не видел особо пресс-конференций никаких.

( Читать дальше )

Накопительный эффект - рецензия: простая книжка с важной супер-идеей внутри

- 05 июля 2021, 18:15

- |

Книга простенькая, содержит всего одну идею, но мне понравилась! Потому что эта идея засела в моей голове. Суть идеи очень проста: все что вы делаете регулярно, даже мало-мальски и незаметно, тем не менее со временем имеет большой накопленный эффект. И так, можно решить любую задачу, победить кого угодно, главное делать регулярно.

По сути, путь к успеху — это непрерывное исполнение рутинных, несексуальных, неинтересных, а порой сложных ежедневных задач. По сути, это очередная книга, которая напоминает, что пора вновь задуматься о своих привычках. В комментах тут напомнили, что, действительно, по сути, эта книга про Кайдзен, только немного другими словами.

Что я сказал самому себе? Каких полезных привычек мне еще не хватает?

✅рано вставать

✅каждый день читать хотя бы 1 страницу

✅каждый день делать зарядку

✅каждый день медитировать хотя бы 2 минуты

✅составлять план на день

✅начинать утро с позитива:)

✅выключать телефон после 22

✅не есть после 21

( Читать дальше )

с какой скидкой брать квартиру у банкрота ипотечника ?

- 05 июля 2021, 16:57

- |

В связи с этим уверенно растет новый сегмент рынка недвижимости. Он формируется из залоговых квартир, выставленных на продажу. В объявлениях на площадках электронных торгов и сайтах банков заявленная цена квартиры может быть до 30% ниже рыночных. Низкая цена чаще всего указывает на обременение. Продавцы не скрывают, что вместе с недорогой квартирой покупателю достанется прописанный и проживающий в ней предыдущий собственник.

Порядок продажи имущества на залоговом аукционе определен законодательно. «На первых торгах стоимость реализации имущества устанавливает суд в размере 80% от рыночной стоимости. В случае передачи квартиры на повторные торги стоимость снижается еще на 15%»,— рассказывает директор департамента аналитического менеджмента и развития отношений с клиентами Росбанка Екатерина Алиева.

( Читать дальше )

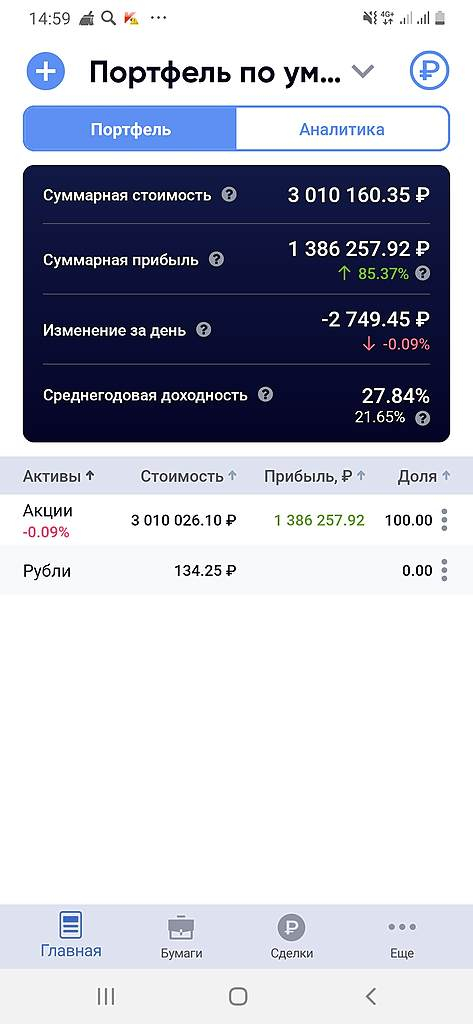

Как стать Рантье. Мой портфель "+85%" : история, принципы формирования, анализ.

- 05 июля 2021, 16:16

- |

Изначально при формировании портфеля была приобретена значительная доля НЛМК. Да и в принципе металлурги все время занимали в нем самый значимый кусок, не сильно делясь им с другими секторами.

Главными аргументами в их пользу было:

1) понятная дивидендная политика. Для меня как для инвестора это имеет краеугольное значение, ибо я не работаю по стратегии ЕщеБольшегоДурака, надеясь что кто-то заплатит завтра больше чем я сегодня.

2) корреляция внутреннего рынка металлопроката с мировым. А это означает определенную страховку от обесценивания рубля. Проще говоря, если рубль упадет, металлурги поднимут внутренние цены, а если тут перестанут покупать просто все будут гнать на экспорт.

3)НЛМК вообще мой любимчик на российском рынке. Взвешанная техническая политика, формирование бизнеса полного цикла (от сырья до доставки готовой продукции) плюс качественный менеджмент и (ну что уж греха таить, не без субъективности) симпатии к г-ну Лисину песонально(почитайте его биографию, и поймете, что это ни разу не «жертва режима» типа Ходорковского).

( Читать дальше )

Вечная удаленка или насколько нужны нам офисы??

- 05 июля 2021, 15:00

- |

Навела темку — вернемся ли мы когда нибудь обратно в офисы или же удаленка это навсегда??

На прошлрй неделе соседний дом сняли молодые ребята 4 мальчика и пару девочек, в формате коливинга и коворкинга (интернет хаус у них там какой-то)

Наверху спят, внизу работают.

За 100к в мес они имеют каждый по спальне, все городские условия, оптику, 120 м рабочей зоны и участок с беседкой, барбекю и все это в 23 км от кремля (ближе чем из Ясенево)

( Читать дальше )

Кто надёжнее: Электрощит, ЧЗПСН или Шевченко?

- 05 июля 2021, 12:34

- |

Для надёжного портфеля ВДО, нужны надёжные эмитенты. Чем выше финансовая независимость предприятия, тем крепче мы спим и лояльнее относимся к дефолтам. Но всё познаётся в сравнении, и какими бы надёжными не казались предприятия, всегда есть самое надёжное и самое ненадёжное. Так, какое выбрать?

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии. В статье Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1 мы начали собирать надёжный ВДО портфель. Давайте проанализируем финансовое состояние трёх претендентов и выясним нужны ли нам их облигации.

( Читать дальше )

Металлурги: ответный ход на аппетиты правительства.

- 05 июля 2021, 11:30

- |

В случае введения экспортных пошлин на металлы с 1 августа прибыль компаний снизится на десятки миллиардов рублей, а отчисления в бюджет заметно сократятся, заявили в ассоциации компаний «Русская сталь». Металлурги, которых ранее в правительстве обвинили в «нахлобучивании» государства, также пригрозили, что развитие ситуации может в итоге «усилить социальную напряженность в регионах присутствия».

В ассоциации представили оценки в соответствии с двумя сценариями — при сохранении нынешней конъюнктуры рынка и при снижении цен. В первом случае, по подсчетам организации, экспорт сократится на миллион тонн, или около 40 миллиардов рублей, а прибыль — на 150 миллиардов. Общие отчисления в бюджет государства упадут на 30 миллиардов рублей, утверждают в ассоциации.

Во втором варианте снижение экспортных поставок должно достичь 2,5 миллиона тонн, или около 75 миллиардов рублей. Прибыль в таком случае упадет на 180 миллиардов, а бюджет недосчитается примерно 51 миллиарда, подчеркнули в «Русской стали».©

Ну что сказать, пока противостояние между правительством и металлургами набирает обороты акции металлургов снижаются.

Издержки «ручного управления», когда правила меняются ежедневно, а аппетиты временщиков от госуправления по изъятию «сверхдоходов» имеют свойство перманентно увеличиваться. Посмотрим сколько государство потеряет от этих «инициатив».

Всем здоровья и удачи в инвестициях!!!

Рассвет новой эры сланцевой добычи в США

- 01 июля 2021, 15:14

- |

( Читать дальше )

Ракета Virgin Galactic вошла в штопор.

- 30 июня 2021, 23:33

- |

Акции компании Virgin Galactic продолжает штормить. После взлёта, акции вошли в ступор, после чего ушли в штопор.

Компания Virgin Galactic ещё год назад испытывала трудности. Основатель Ричард Брэнсон желал продать 22% акций на сумму 504,5 млн $. И его желание мне понятно, ведь Virgin Galactic теряла деньги со скоростью от 138 млн $ в 2017 году до 210,94 млн $ в 2019 году. Это примерно как вы купили участок и теперь постоянно мучаетесь с этими грёбанными грядками. Хотя проще было купить эти чёртовы помидоры в магазине.

Virgin Galactic начала продажу билетов на полёт ещё в 2008 году и год назад количество туристов составило около 600 человек с общей суммой депозитов в 80 млн $.

В преддверии полёта, котировки росли до 35$ за акцию, пока двигатель челнока не чихнул и кряхтя отключился на высоте всего каких-то 15 км. Акции отреагировали снижением до 23$ за бумагу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал