Избранное трейдера rango

БЮДЖЕТ России 2016 - Засекречен! Ждите рост М2

- 15 января 2016, 06:40

- |

Театр для дураков!

Осознание пришло, что снижение цен на нефть продолжится

ниже 20$ за баррель, раз есть план

бюджета на среднею цену в 25$

Зачем спрашивается засекретили?

Каждому дураку уже понятно что ЦБР будет выкупать ОФЗ

на свеженапечатанные рубли,

не только у Мин. Фин, но и у банановой системы банкрота!

На один только ВЭБ потребуется минимум 2 трлн. рублей

В общем 5 трлн. рублей это минимум на который будет

увеличена денежная масса в России в обращении за 2016 год

Плюс к тому будет практически полностью израсходован

Резервный фонд… на 2017 год не останется...

Осознание пришло… теперь курс рубля ЦБР и Ко

будут целено правильно топить как

в декабре 2014 года и январе 2015 года

Удачи!

P.s

кстати сегодня ФРС опять запускает обратное репо

ждите отток из сырья опять на

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 30 )

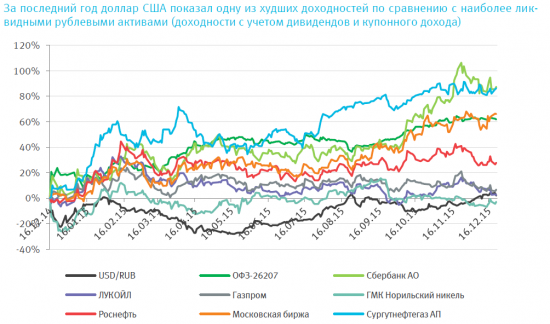

Текущее состояние SNGS (Сургутнефтегаз)

- 15 января 2016, 00:20

- |

РЕЗЮМЕ: из всех компаний нефтегазового сектора — фундаментально наиболее сильная. Подбирать от 30-33 руб. (если цена успеет опуститься до таких уровней).

ЭФФЕКТИВНОСТЬ — положительно

ПРОГНОЗ — положительно

EPV (генерация прибыли) – нейтрально (положительная динамика)

СТОИМОСТЬ БРЕНДА — нейтрально

ИНДЕКСЫ – гораздо лучше рынка

(валюта баланса — млн. руб.)

( Читать дальше )

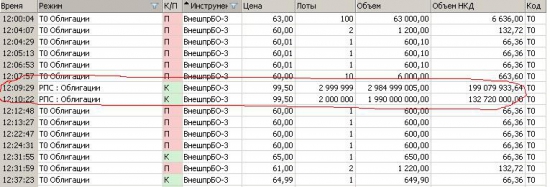

Внешпромбанк (коротко о главном)

- 16 декабря 2015, 23:06

- |

Не каждое утро банк из топ-50 отключают от БЭСПа и об этом радостно трубят ведущие СМИ, но в случае героя сегодняшнего операционного дня есть две пикантности. Сии обстоятельства красноречиво говорят о том, насколько умело (топорно) действует финансовый меганадзиратель во вверенном ему бараке, а также некоторые обласканные им подопечные.

1) Аккурат сегодня должна была случится оферта по их БО-2 на 1,5 ярда, что в принципе мелочь в сравнении с совокупными пассивами, а технический выкуп бумаг назначен на 18-е декабря. Учитывая что свежачок отчетности за ноябрь стал доступен публике только сегодня, а регулятор увидел ее не позднее вечера 3-го декабря, закономерный вопрос к Неглинной/Житной/Балчугу: где вы были 2 недели? Тем паче, что наш герой сидит на ежедневке и нормативы начал нарушать задолго до 01.12.2015 :)

2) Вскоре после начавшегося кипеша в одной системно-значимой КО с северо-кавказскими корнями осознали что выбрали не очень удачного партнера для совместных схематозов: перспектива проебать 5 ярдов из капитала им явно не грела ум и сердце, особенно в конце года, когда траты потенциальных бонусов уже запланированы)))) Поэтому не особо парясь и, как говорится, «без палева», слили в РПСе всю эту хрень своему санируемому «сынку», который ранее пал жертвой безудержного роста. Сынку типа похуй, у него итак капитал по публичной отчетности отрицательный, был -40, станет -45 — какая разница, какое там АСВ нам указ и будет разбираться в наших делах, правда?

Ну и картинка на память

Такие дела…

Как ПРАВИЛЬНО шортить доллар.

- 16 декабря 2015, 11:54

- |

Сразу скажу это будет работать для тех, у кого есть физически купленная валюта и намерение ее продать чтобы постараться откупить подешевле.

Допустим у вас есть 10 тыс. долларов, и вы, видя курс выше 70, хотите их продать.

самый простой вариант это продать в обменнике — так сделает большинство, но это самый не эфективный способ, во-первых из-за спреда, во-вторых из-за риска что случится какой нибдуь нежданчик и валюта вырастет на 10 руб. и выше за 1 день.

второй вариант это зашортить СИ. способ куда лучше первого, но он несет в себе большой риск в случае роста валюты.

Самый лучший вариант на мой взгляд, это шортить си и использовать опционы.

Пример.

У вас есть 10 тыс долларов наличных, цена на споте 70.6 — это максимум за что вы их продадите, минус 0.5-1% пока они будут месяц лежать у брокера. если вы продадите в банке то потеряете на спреде. Итого в среднем при курсе 70.6 Вы реально продадите доллар по 70 руб. при очень хорошем раскладе.

( Читать дальше )

Ставка по РЕПО в долларах на год подскочила в более чем 3,5 раза

- 14 декабря 2015, 16:40

- |

по сравнению с аналогичной ставкой год ранее

4,0670% против 1,1162% годом ранее

Доллары — зло!

Зла не хватает!

ЦБ уменьшил обьем годового репо с 4.8 лярдов до 200 лямов...

Значит кто то завтра должен вернуть в ЦБ 4.6 лярдов

С рынка купить! 4.5 лярда… нехило так!

Инвестирование трейдера в пенсию !!!!

- 09 декабря 2015, 13:52

- |

Смотрю тема трейдинга и пенсии стало будоражить умы смартлабовцев. Так вот то что об этом нужно думать за ранее это правильно. Верить в эти схемы государства с баллами и повышением пенсионного возраста особо надежды не внушает так, получать пенсию и работать уже нельзя на сколько я понял или будет реализовано. Т.е ты работаешь делаешь отчисления, а государство пытается отсрочить выплаты твоей законной пенсии отсрочкой по возрасту .

Отсюда вывод нужно управлять своими финансами самим, Президент в послании затронул тему освобождения от налогов облигаций с купонным доходом это очень хорошо . Нужно выделять каждый год или каждый квартал деньги от трейдинга на покупку облигаций ОФЗ или топовых компаний России , так же исходя из курса нефти смотреть ключевые уровни по нефти и покупать доллары к примеру по 50р за доллар это по лайту 60-62$ опять если цена не идет выше. После покупки доллара по 50р подобрать отобрать из топовых компаний в России облигации в долларах, при выходе доллара к 70р продавать облигации в долларах и покупать облигации рублевые тем самым не плохо увеличивая пенсионный капитал. Оговорюсь сразу смотреть нефть нужно по уровням, нефть в любом случае будет обрисовывать уровни будь то на 30-40$ или 50-60$ так и рубль уровни 50-60р или 60-70р в данной ситуации можно продать доллары и купить облигации и ждать доллар по 50р не знаю год или 2 придется ждать, главное деньги уже будут работать в облигациях . А просто покупать акции без стопов и ограничения риска это очень огромная ошибка и любой один обвал как в 29 году в америки или еще хуже камня на камне не оставить от акций, просто все уже забыли , что было в 2008 флеш крешы на америке и т.д. =)))) А облигации не подвержены волатильностью и можно всегда успеть продать ))))

Да это конечно для тех, кто зарабатывает с трейдинга, но может быть будет полезным и просто менеджеришкам :))))

Не призываю сугубо личное мнение )))))

Ранее писал про этот уровень по нефти :

usdrub, тайм-фрейм D - курсовая норма. Не покупайте "дорого" USD, берите "дёшево"!

- 23 октября 2015, 19:54

- |

0 — норма;

минуса — курс USD занижен на столько-то рублей

Наслаждайтесь!

ETF FXRU. Привлекательная альтернатива еврооблигациям для неограниченного круга инвесторов!!!

- 25 августа 2015, 02:00

- |

http://smart-lab.ru/blog/226204.php

http://smart-lab.ru/blog/273702.php

Итак, как справедливо заметили проницательные участники дискуссии, еврооблигации — сомнительное удовольствие.

Высокий порог входа, неоднозначные юридические риски. Целиком и полностью согласен.

В качестве одной из альтернатив были предложены акции ETF фонда на корпоративные еврооблигации российских эмитентов.

Если вкратце, то это штуковина, которая торгуется как акция, представляющая из себя «дольку» от мешка, набитого 26-ю видами еврооблигаций российских эмитентов. Порог входа вполне доступный, своя, родная и проверенная биржа, возможность арбитража и безрискового извлечения как рублевого, так и валютного дохода в по ставкам, приближенным к ставкам СВОП.

В общем, очень интересно!

Я стал предметнее изучать вопрос и обнаружил, что на бирже не один, а много продуктов замечательного фонда FinEx на разные полезности: на золото, на американский индекс, на японский индекс… много, в общем

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал