Избранное трейдера redtiger8

90-60-90? (размышления, не сигнал).

- 09 июля 2016, 21:47

- |

1. Выборы в сентябре, а значит ЦБ не допустит ослабления рубля.

2. Все, теперь у нас стабильная валюта.

3. В прогнозах стали появляться уровни 40-45 и ниже.

4. Власти заговорили о «тенденции к укреплению» рубля.

Можно еще поискать подтверждений, но складывается четкая картина, что толпа (мы с Вами) поверили, что длинные позиции по USDRUB (Si) сомнительная штука.

А если выбросить из головы фундаментальные мысли и посмотреть на график, можно увидеть канал. Мы, конечно, сразу думаем, что цена еще должна сходить к 56-57 (низы канала), а потом может быть от него отобьется вверх. А что если предположить совсем уж безумный вариант, что прямо с этого уровня мы можем вернуться к ретесту верхней границы канала? Что думаете?

- комментировать

- ★3

- Комментарии ( 40 )

Кто не понял, тот поймёт или ожидание чуда.

- 08 июля 2016, 10:22

- |

S&P снизило кредитный рейтинг Великобритании c AAA до AA, прогноз негативный.

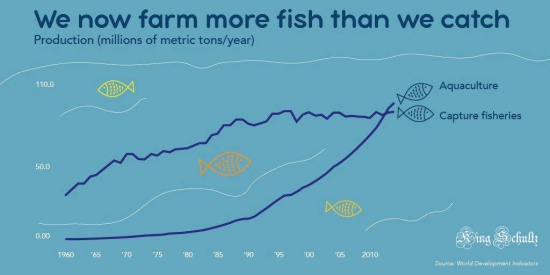

США. Средняя оптовая цена электроэнергии, производимой ветряными электростанциями.

2009: $70/МВт*ч

2015: $23/МВт*ч (1,5 руб за кВт*ч)

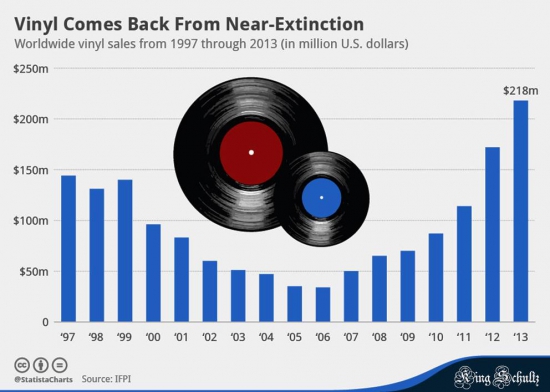

Продажи по всему миру винил музыки с 1997 года:

( Читать дальше )

Шок! Производительность труда ExxonMobil в 16 раз выше, чем в Газпроме! ФА#6

- 07 июля 2016, 19:04

- |

- огромные растущие выплаты менеджменту на фоне стагнации бизнеса

- есть такое мнение, что в Газпроме очень много воруют на капексе

- косвенным индикатором неэффективности является огромная доля затрат на трубы и мизерная — на НИОКР

- все недоумевают — зачем Газпром тратит на рекламу, в которой не нуждается?

В общем мы все с вами завидуем Газпрому и сожалеем о том, что национальное достояние конвертируется лишь в благо менеджеров газпрома и его подрядчиков. Скажу так… Когда у тебя 6 трлн руб выручки в год, наверное не тратить их невозможно. Не акционерам же в конце концов все отдавать?! Газпром — это гигантский бизнес. Честно говоря, листая годовой отчет, я даже грешным делом подумал на секундочку — «вот молодцы». Ну в самом деле, 1 место в мире по добыче газа, по запасам, вроде как говорили даже что у них в 2015-м самый большой в мире свободный денежный поток оказался.

Что я скажу про акции Газпрома? Они могут удвоится легко. Потенциал там скрыт большой. Но потенциал этот не реализуется уже много-много лет.

Почему акции Газпрома стагнировал все это время?

( Читать дальше )

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

- 07 июля 2016, 18:06

- |

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

( Читать дальше )

Интервью с Виктором Оганезовым (Gugenot)

- 07 июля 2016, 08:37

- |

По основной профессии Виктор Оганезов — врач, кандидат медицинских наук; в настоящее время он сочетает практическое врачевание с врачебно-административной практикой в качестве главного врача медико-санитарной части, функционирующей в составе одного из столичных предприятий отечественного ВПК.

Виктор Оганезов

— Чем для вас является биржевой рынок: это хобби или нечто иное?

— Надо сказать, что биржевой рынок всегда являлся и является для меня сугубо хобби. Более того, он и останется, полагаю, таковым для меня в ближайшие лет 10 – то бишь до моего выхода на заслуженную, хочется надеяться, пенсию.

Начинался, признаюсь, мой интерес к спекуляциям во времена пресловутой ваучерной приватизации «образца» 1992 года. Покупал ваучеры – в минимальном, правда, количестве, — потом продавал оные…. Какой-никакой приработок для семьи — времена-то непростые были… Правда, родимой медицинской профессии не изменял никогда. До сих пор «имею удовольствие» трудиться в этой сфере…

( Читать дальше )

Новости мухи и набор трейдеров в команду

- 06 июля 2016, 17:50

- |

С апреля месяца я примкнул к команде, с которой мы и выступали на последней конференции Смартлаба.

Одного члена нашей команды вы знаете также по конференции — Ярослав.

Вкратце о нас: мы международная команда профессиональных трейдеров (проп команда).

Торгуем Россию и запад, сидим физически тоже как тут (Москва), так и там (трейдеры из Чикаго и Швейцарии).

Основной рост, который случился со мной за последнее время в трейдинге — я перестал быть заложником одного инструмента. Раньше я дрочил один инструмент — фьючерс на долларрубль, зарабатывал неплохие деньги. И думал что основной рост, который может быть — увеличение объёма торговли.

Но теперь мне абсолютно всё равно что торговать — сказалось влияние торговли на западе и ежедневного обсуждения сделок.

Сделал выборку за последние дни — основная прибыль (40%) осталась на фьючерсе долларрубль, остальные 55% распределяются примерно поровну между ртс и нефтью. Также есть какая-то незначительная мелочь в остальных инструментах.

Кроме того, постоянный разбор сделок позволил качественно повысить уровень торговли. Теперь я твёрдо могу ответить на вопрос зачем нужна команда :)

Многие спрашивают про мой рабочий стол — выложил его тут в полном разрешении.

( Читать дальше )

Явная слабость волатильности

- 06 июля 2016, 10:57

- |

( Читать дальше )

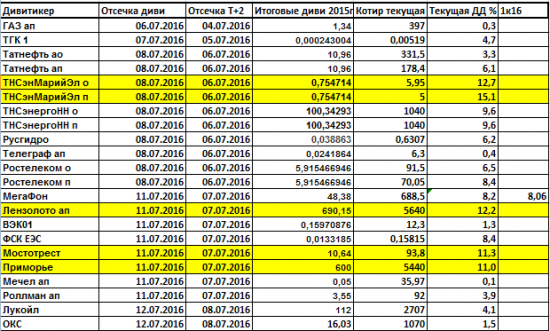

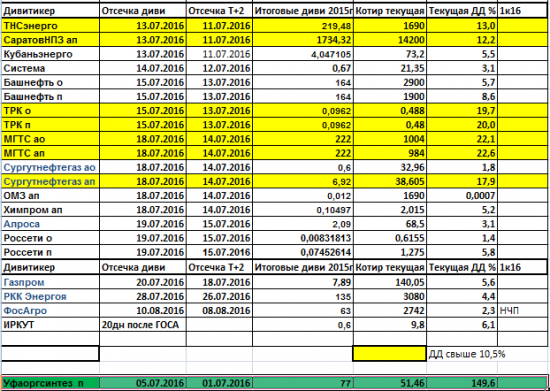

Дивиденды 2016.Перспективы и разочарования.

- 03 июля 2016, 22:09

- |

До окончания Большого дивидендного сезона осталось две недели.

Соответственно, табличек осталось только две.

( Читать дальше )

Межрыночный анализ торговых фьючерсов или что нас ждет в будущем.

- 03 июля 2016, 08:55

- |

Сейчас на рынке сложилось интересная ситуация и я бы хотел ее разобрать, опирался я на труды Д.Мерфи.

Начнем с доллара и пройдемся по всем рынкам и посмотрим их взаимосвязь.

Индекс доллара Dx на мес графике видно рынок стоит в диапазоне 100-93 и все это время Comm набирают позицию, я думаю выход будет когда их нее суммарное значение выйдет положительную зону, т.е. выше 0

Золото.На рисунке квартальный график золота и видно Comm заняли самое экстремальное значение на шорт за все время, что может привести коррекции металла.

( Читать дальше )

Книга, которая изменит вашу торговлю!

- 30 июня 2016, 19:48

- |

Рецензия на книгу «Day Trading with Short Term Price Patterns and Opening Range Breakouts» -Toby Crabel (Amazon)

«Дэй-трейдинг с применением краткосрочных ценовых моделей и прорывов открытых диапазонов»

Эта книга научный труд, изыскания трейдера Toby Crabela который управляет своим фондом Crabel Capital Management под управление более 2 млрд.$, на Амазоне его книга продается от 526- 5000$ б/у, если еще учесть что книга была написана 1990г. и всего 1000 экз.

Книга будет полезной для краткосрочных трейдеров, дейтрейдерам и тем, кто делает роботов на основе ценовых паттернов. Книги вы найдете множество исследований разных ценовых паттернов и даст большую почву для размышлений. А прорыв диапазона открытия торговой сессии (opening range breakout — ORB) является классикой торговли, ее использовали Ларри Вильям на кубке Роббинса в 1987 г., Sheldon Knight и др.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал