Избранное трейдера redtiger8

Ри, ММВБ, нефть, фон и т.д. Мысли по рынку.

- 29 июня 2016, 10:44

- |

Сегодня зашортил 89400 с утра, откупив по 89. Удешевив тем самым свой шорт на 400 пипсов. Возможно буду интрадеить сегодня, возможно больше не полезу. Но интрадей для меня будет заключаться в удешевлении позиции. В целом пока собираюсь удерживать шорты на половину позиции.

По ри — Пока в диапазоне 89-90 резко выросли вероятности снижения. Посмотрим будет ли этот диапазон хаем отскока. Надеюсь что будет :)

( Читать дальше )

Брокеры - Финам

- 28 июня 2016, 18:07

- |

Итак брокер не идеален, но торгую здесь много лет и до сих пор не ушёл. То ли привычка, то ли лень уходить.

Итак брокер предоставляет возможность торговать всем. Но я реально торгую только фондовый рынок.

По идее удобно было бы торговать с одного счёта и фонду и срочку ( сейчас я шорчу бумагу на фонде ), а практичней было бы на фъючах. Но для этого надо открывать второй счёт, что не очень удобно. У Финама есть такая фозможность через его офшор Хутрейдерс, но меня это не вдохновляет.

1 Тарифы за торговлю, вроде умеренные.

В целом тарифы умеренные. Но вот договора по тарифам соблюдает финам на 3. Это было несколько лет назад тогда вводили минимальный взнос за любую сделку. В общем мне этот новый тариф был не выгоден. В результате пошли на мировую минималку с меня не берут, но вот первоначальный тариф увеличили. В общем сделал вывод, что договор Финам может и не соблюсти до конца, но вполне договороспособен.

( Читать дальше )

Дивиденды 2016 и планы промежуточных дивидендов.

- 27 июня 2016, 11:07

- |

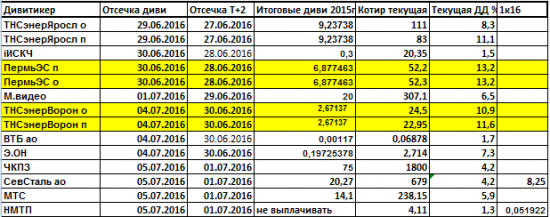

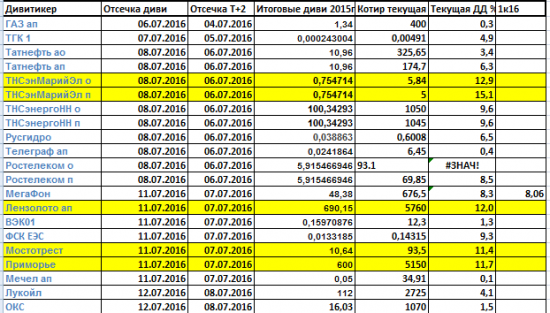

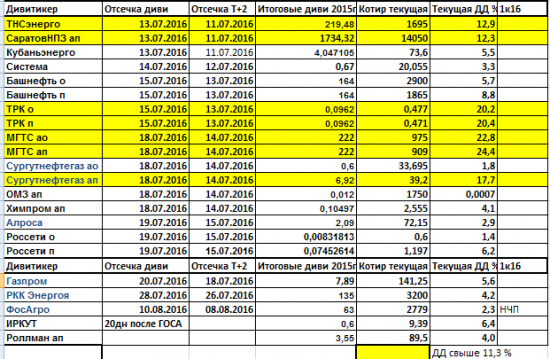

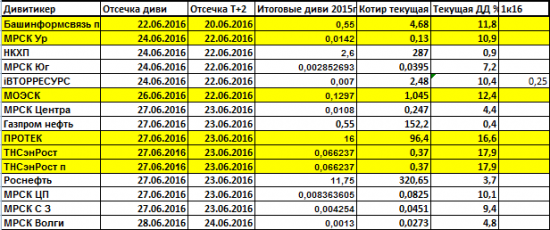

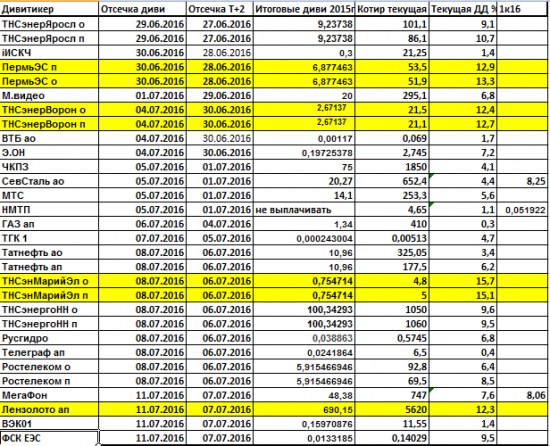

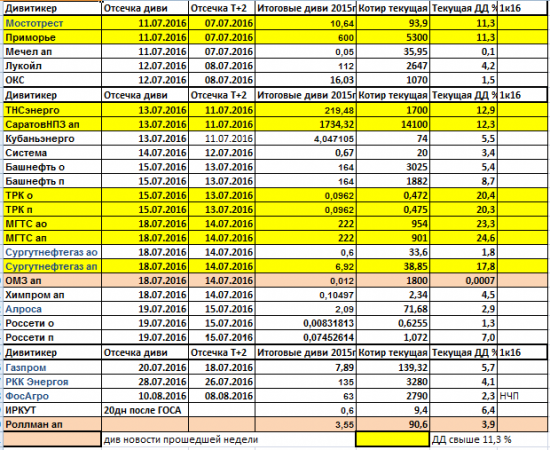

До окончания Большого Дивидендного сезона 2016 года осталось 3 недели.

Соответственно, дивидендные таблички я разбила по ежененедельному принципу согласно Т+2.

дивидендов." title="Дивиденды 2016 и планы промежуточных дивидендов." />

дивидендов." title="Дивиденды 2016 и планы промежуточных дивидендов." />

Все прошедшие на прошлой неделе ГОСА утвердили дивиденды, если они были предложены СД. Таких грустных событий, как в Иркутскэнерго, ДЗРД ап и Селигдар ап не было.

Этот большой дивидендный сезон идёт к концу. Уже все СД, которые предполагали вынести на рассмотрение ГОСА дивиденды их обьявили. Поэтому в табличке больше нет бежевых строчек.

Но расслабляться не стоит.

Нас ждут ещё 3 недели отсечек и затем мы плавно вливаемся в процесс выплат промежуточных дивидендов.

Ряд дивитикеров уже обьявили дивиденды за 1 квартал. И некоторые их уже даже утвердили. Это НЛМК 1,33 рубля на акцию, МегаФон 8,06 рубля, Северсталь 8,25 рубля.

И процесс обьявлений и выплат промежуточных дивидендов продолжается.

В прессе появились сообщения о выплате промежуточных дивидендов совершенно неожиданными для меня эмитентами

( Читать дальше )

Новые и последние прогнозы.

- 26 июня 2016, 19:23

- |

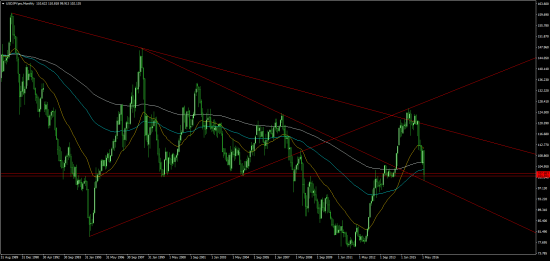

Итак, начнем сегодня с форекс.

1. Доллар-иена. Недавно в комментах я общался с Hannes по поводу иены. Он видел цель на 101.5, я чуть выше — на 102.46. Обе цели были достигнуты.

Если вы заметили на рисунке — рынок немного отскочил вверх, чуть не дойдя до моей цели. Там заканчивался первый глобальный цикл падения. Что мы имеем сейчас? Цикл завершен. Границы немного смазаны и о пробитии цикла пока говорить рано. Формат в котором этот цикл высчитывался, слишком крупный, чтобы сейчас говорить, что мы идем дальше вниз. Погрешность подсчета высокая. Есть и ещё одно обстоятельство. Цена ударила в годовую линию трэнда… и все это прямо на границе цикла.

На данный момент, как бы парадоксально это не звучало — мы можем только покупать. Если движение вверх состоится, цель будет как минимум 109. Но! Если теперешнее дно будет пробито — нам предстоит длительное падение… реально длительное. Падение будет минимум 1200 пунктов. Естественно, с откатами, естественно, месяцы.

2. Евробакс. А вот тут есть что вспомнить, кстати. Где-то в середине мая я написал участнику сайта andrey morozov , что евробакс не уйд

( Читать дальше )

До конца 2016 года фондовый рынок ожидают три падения

- 20 июня 2016, 22:24

- |

Дивиденды 2016 и чистая прибыль 1Q2016

- 20 июня 2016, 18:24

- |

Как обычно, дивидендные таблички.

Первой будет идти табличка дивидендных отсечек в режиме Т+2 на следующую неделю, а потом все остальные отсечки, которые я видела

Немножко о грустном.

В предыдущих таблицах была строка с рекомендацией СД по дивидендам Селигдар.

Не смотря на то, что СД Селигдар рекомендовал выплатить дивиденды на АП в размере 2,25 рубля, ГОСА не утвердило дивиденды

Это уже третий случай в этом дивидендном сезоне.

В текущих табличках есть решение СД по дивидендам Приморья.Обращаю ваше внимание на тот факт, что аналогичная ситуация была в Приморье в 2014 году. Наб Совет банка рекомендовал выплатить дивиденды, а ГОСА их не утвердило. Я не буду принимать решение покупать или нет Приморье под отсечку до тех пор, пока не увижу решения ГОСА по дивидендам.

Немножко новостей о потенциальных будущих дивидендах

«Русгидро» по итогам 2016 года планирует выплачивать дивиденды также в размере 50% большей прибыли — по РСБУ или МСФО, сообщил РИА Новости глава компании Николай Шульгинов в кулуарах ПМЭФ.

«Да, пока так — большая по МСФО или РСБУ», — ответил Шульгинов на вопрос о том, планируется ли по итогам 2016 года выплачивать дивиденды так же, как в 2015 году — в размере 50% от большей прибыли по РСБУ или МСФО.

По итогам 2015 года совет директоров Русгидро рекомендовал направить на дивиденды 15 миллиардов рублей, что составляет около 50% чистой прибыли по РСБУ.

ПРАВИТЕЛЬСТВО ОБСУЖДАЕТ ВОПРОС ВЫПЛАТЫ ПРОМЕЖУТОЧНЫХ ДИВИДЕНДОВ КОМПАНИЯМИ НЕФТЕГАЗОВОГО СЕКТОРА — ДВОРКОВИЧ

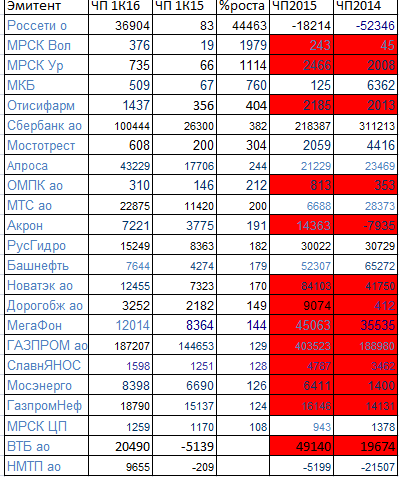

Ударники чистоприбыльного производства 1 квартал 2016года

Количество отсечек уменьшается. Осталось 4 недели и Большой дивидендный сезон 2016 закончится.

Я уже заполнила в своей разработочной таблице столбец с размерами ЧП эмитентов, торгуемых на ММВБ, за 1 квартал 2016 года.

Уже по 1 кварталу есть такие эмитенты, которые увеличили ЧП по сравнению с 1 кварталом 2015 года.

Эмитенты расположены в порядке убывания % роста чистой прибыли.

Красным фоном выделены эмитенты, которые нарастили ЧП не только по итогам 1К2016, но и за 2015 год в сравнении с 2014 годом.

Славнефть – ЯНОС. Выросли прочие доходы, на фоне уменьшения величины заёмных средств уменьшились проценты к уплате и прочие расходы.

Отисифарм: увеличение выручки примерно в 2 раза.

Россети: основа роста ЧП это рост процентов к получению, на 2837%, и прочих доходов. Выручка, как таковая, у Россетей мизерная

Интересная ситуация сложилась в пятницу в НМТП.

СД НМТП принял решение:

2.2.1.Вопрос:

Об определении цены выкупа акции.

Решили:

Определить цену выкупа одной обыкновенной именной акции ПАО «НМТП» Обществом по требованию акционеров, которые вправе требовать выкупа Обществом всех или части принадлежащих им акций, исходя из рыночной стоимости одной обыкновенной именной акции Общества, определенной независимым оценщиком – Обществом с ограниченной ответственностью «Центр профессиональной оценки» (отчет № 11) в размере 8,22 (восемь) рублей 22 копейки.

Необыкновенно щедрая оценка. В разы выше средней за последние 6 месяцев.

Котировки взлетали в моменте на 45% до 6,14 рубля, но вернулись на 4,5 рубля на отсутствии новостей от эмитента.

БД Открытие предложил мне провести вебинар на тему «Основы дивидендного трейдинга». Так сказать, курс молодого дивидендного бойца :)

Я согласилась, так как после проведения аналогичного курса в Школе Московской Биржи, было много пожеланий повторить такой курс для тех, кто не сумел послушать его в феврале.

open-broker.ru/ru/learning/webinars/investors/basics-dividend-trading/ open-broker.ru/ru/learning/webinars/investors/basics-dividend-trading/

Программа та же, но на основе свежей, более актуальной, дивидендной информации.

Удачной вам дивидендной охоты!

Растущие цены на нефть позволяют не замечать гибридной войны

- 20 июня 2016, 08:52

- |

По итогам пятничных торгов индекс РТС «прибавил в весе» 1,7%. После гибели депутата Джо Кокс позиции сторонников «Брекзита» ослабли и они стали проигрывать в опросах. Трейдеры результатов опросов не видели, но уже догадывались о переломе настроений. Отношение к развивающимся рынкам улучшилось — индекс iShares MSCI Emerging Markets (EEM) смог закрепиться выше зоны поддержки 32-32,5. Нефтяные цены выросли. С конца января они находятся на растущем тренде, что затрудняет фондовым медведям игру на понижение практически по всем акциям, кроме защитных акций Сургутнефтегаза прив. Если кто-то из инвесторов купил 21 января с.г. акции Сбербанка об, то к сегодняшнему дню рост котировок составил уже 54%, котировки МосБиржи с 21 января выросли на 26%, акции МТС выросли на 21%, М.Видео на 19%. С конца января акции находятся в фазе роста. Цены на нефть находятся вблизи отметки 50 долларов. Это означает, что инвесторы будут получать позитивные новости то по одной акции, то по другой…

( Читать дальше )

Commodities: текущие акценты

- 18 июня 2016, 02:27

- |

О портфеле (напомню, что торгую дневки)...

С момента моего последнего монолога портфель слегка изменился.

1. Выгрузил кофе

в кофе позиций нет, о перспективах — позже.

2. Снял всю несработанную пшеницу. Позиций все еще нет, но и ордеров тоже.

3. Начал шортить жрачку не так давно:

Кукуруза: при достижении отметки 450 — нужно будет смотреть на целесообразность фикса минуса (при вероятности продолжения роста), однако перспектива снижения в зону 390-400 выглядит интересно, где и планирую крыть.

Соя: стоп на 1230, предварительные цели 950-1000

Нефть

( Читать дальше )

Какой драгоценный металл сейчас следует покупать

- 16 июня 2016, 07:36

- |

Многие слышали об отношении золото/серебро и о том, что недавно оно говорило в пользу покупки серебра. Но еще падает цена платины по отношению к золоту. На самом деле, сейчас платина дешевле золота – за последние сто лет такое было всего несколько раз. Это значит, что цены на платину, вероятно, будут расти в последующие несколько месяцев.

Платина – третий металл по активности мировой торговли. Платина – гораздо более редкий металл, чем золото и серебро. Платина насколько редка, что были даже разговоры о ее поисках на астероидах. А еще платина – возможно, более полезный металл, чем золото. Платина используется в самых разных сферах – от ювелирного дела до изготовления ЖК мониторов и до стоматологии. Но крупнейшим источником спроса на платину является автомобильная промышленность: она расходует 40% объема предложения на мировом рынке платины, в основном для изготовления каталитических преобразователей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал