Избранное трейдера Михаил К.

Кое-что о проп-компаниях

- 29 июня 2020, 12:10

- |

Так что сейчас о проп компаниях: для чего они, их бизнес-модель, наиболее яркие представители этой ниши.

Для чего они

Проп-компания в чистом виде — некая структура, предоставляющая трейдеру собственный капитал для торговли за часть прибыли, которую он заработает, если, конечно, заработает. Это одна из альтернатив у трейдера наряду с торговлей на собственные деньги, на привлеченные деньги (доверительное управление), ПАММ-счета и т.п.

Проп-компания — это квалифицированные, умные деньги. Просто так они вам не доверятся. Это можно с умным видом прийти к родственнику/другу/соседу и убедить его дать вам средства в управление, засыпав разными терминами и фотошопами результатов за предыдущую неделю. Пропы — совершенно другой зверь. Они знают что такое риски, умеют их оценивать. Это не от хорошей жизни. Их внутренняя статистика показывает — найти стабильно зарабатывающего трейдера в огромной куче сливаторов сродни находке алмаза даже в алмазоносных песках. Чтобы повысить шансы нужно придумать технологию поиска с применением фильтров — точно также, как добывающее предприятие просеивает пески на своих грохотах и сепараторах. Эта технология должна быть при всем при этом еще и окупаемая как здесь и сейчас, так и на перспективу.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 30 )

Нейросети в торговых системах. 1.

- 25 июня 2020, 22:59

- |

Вначале о грустном. Не понимая теорию нейросетей (НС) у вас вряд ли получится построить на ней ТС. Поэтому лучше для начала почитать теорию, например, Хайкин Саймон. «Нейронные сети. Полный курс». Книга уже достаточно старая и в ней нет новомодных веяний, но она дает базовые представления о НС.

И второе, мы будем далее для построения систем использовать пакет scikit-learn для Python. рекомендую ознакомиться. Есть и более продвинутые пакеты, скажем, TensorFlow и др., но их использовать мы не будем, и ограничимся более простым scikit-learn.

Теперь о том, чего здесь не будет. Здесь не будет теории НС, разве эпизодически и оч кратко. Здесь не будет описания пакетов Python, работы с графикой и пр. Обо всем этом вы можете прочесть в интернете, книгах, и документации Python.

В топике мы будем обсуждать только применение НС к ТС и их построению.

Так как тема достаточно велика, в один топик не влезет, сегодня мы займемся самыми общими вопросами. Следующая часть будет недели через две, раньше не получается.

( Читать дальше )

иГРЫрАЗУМа 2020 «Задай свой вопрос конкурсанту». Участник Старый бес

- 22 июня 2020, 11:55

- |

Коллеги, всем добра!

Решил внести свой небольшой посильный вклад в текущий опционный конкурс иГРЫрАЗУМа 2020. Так как в прошлогодней рубрике вопросов участникам мы уже пробежались по базовым вопросам, посему предлагаю подискутировать по каким-либо интересным моментам, касающимся текущих участников.

В данной публикации предложение пообщаться по участию Старый бес в одном видеосеминаре. Ссылка на сам видеоролик, если кто-то еще не видел:

https://www.youtube.com/watch?v=HytkyPLWToc

Старый бес подключается в разговор с 41-40 минуты, поднимаются вопросы правильности расчета теор. цен, кривых волатильностей, сравнение расчетных кривых с исторической кривой Беса, построенной по данным многолетних наблюдений.

Дискуссии по ролику уже проводились, но они как-то разрознены по разным площадкам и чатикам, предложение свести здесь все в кучу. Прошу задавать свои вопросы по теме, можно продублировать их из других пабликов, дабы увидели все.

( Читать дальше )

Цикл статей: что я не знаю о рынке? Статья 2-я. Ответ первый

- 21 июня 2020, 16:25

- |

Цикл статей: что я не знаю о рынке? Статья 2-я. Ответ первый

Как идут дела по изучению метода VSA? (кто не в курсе сюда)Начал читать библию «вэсэаашников» Т. Вильямс" Хозяева денег" (вопросов становится больше, но об этом ниже).

Посмотрел несколько вебинаров ребят с https://vsatrader.ru/ там у них прямо курс есть «Объемный анализ с VSA и VSA 2.0»

Этот курс чуть придал мне понимания что это за метода такая, но как всегда: «чем больше я знаю, тем больше я понимаю, что я ничего не знаю»))

Итак, Вопрос первый из сюда: Что это значит VSA? В чём суть метода? Чем VSA отличается от order flow trading?

Ответ: 1. Volume Spread Analysis -анализ денежных объёмов и спреда свечей (баров), метод графический. Задача метода: выявить закономерности и взаимосвязи между изменением торгового объёма и его последующего влияния на изменение цен инструмента.

Время тоже есть! Что это значит? Это значит, что это влияние измеряется за определённое время.

( Читать дальше )

Где брать идеи для алго-стратегий? Туториал по академическим ресерчам для начинающих + полезные ссылки

- 18 июня 2020, 16:23

- |

Привет, сегодня вместо традиционного бэктеста разберем площадки, где можно подсмотреть идеи для торговых стратегий. Навеяно постом Eugene Logunov о литературе для алго-трейдера https://smart-lab.ru/blog/627444.php Теперь у нас есть методики, но где взять идеи? :)

Наши предыдущие бэктесты хоть и адаптированы под Россию и имеют отличия в реализации – все равно основываются на ранее выявленных закономерностях в США/Европе. Сразу скажу, что речь пойдет об исследованиях в открытом доступе. Если на работе/в университете есть доступ к EBSCO или Science Direct, то вы и сами знаете, где все посмотреть.

Зачем вообще читать академические ресерчи, если фонд LTCM показал, что кол-во цитирований и премий спорно соотносится с успехом на рынке?

Хорошие ресерчи дают базовые идеи о том, что и почему работало в прошлом, на каких стадиях и почему перестало. Да, в них есть реализация или дизайн исполнения, но обычно он сырой и его всегда можно поменять, сохранив базовую идею. В отличие от дискуссий в рунете, очень сложно опубликовать что-то без пруфов, а проверка устойчивости не ограничивается t-статистикой > 3. Сам текст хорошо структурирован, методика либо объясняется полностью, либо ссылается на такой текст. Авторы в основном исследователи, которые выполняя свою работу попутно дают подсказки практикам. Но встречаются и практики, например, аналитики хедж фонда AQR сейчас главные поставщики контента по факторным стратегиям или ученые Dimson и Ibbotson, которые параллельно пишут исследования для инвестиционных банков. Если желание почитать что-то заумное осталось, то сформулируйте идею/биржевую аномалию, которую хотите проверить (например, покупка акций с наибольшими дивидендами) и возвращайтесь к этому тексту.

( Читать дальше )

История одной опционной сделки.

- 15 июня 2020, 14:19

- |

28 мая решил открыть позицию на опционах РТС, к сожалению, на вечерке вошел не совсем по оптимальным ценам. График позиции прилагается, единственно скрин был сделан не во время покупки.

Как вы видите из позиции, я рассчитывал на небольшую коррекцию, либо на боковик. Но рынок пошел выше. В голове начали возникать мысли закрыть позу и открыть новую, но с центральным страйком 130000. Потом собственно пришло долгожданное снижение, и я перестроил свою позицию в безубыточную. Я продал 130-ые колы и купил 127500 колы. Позиция стала выглядеть так:

( Читать дальше )

Три полезных telegram-канала для трейдинга

- 10 июня 2020, 20:14

- |

Мы решили создать несколько каналов — полезных инструментов для трейдинга.

1. https://t.me/fortsinfo

2. https://t.me/headlines_for_traders

3. https://t.me/renat_vv

Первый - позиции физических лиц на срочном рынке ФОРТС.

Второй — самые важные новости (хедлайны) в максимально сжатом виде из надежных источников. Этот канал на английском.

Третий — мой личный.

Вы можете прикрепить их к самому верху списка каналов (pin), и это станет удобной поддержкой для вашей торговли.

Приятного пользования.

Маркет-тайминг - реален или нет?

- 05 июня 2020, 12:40

- |

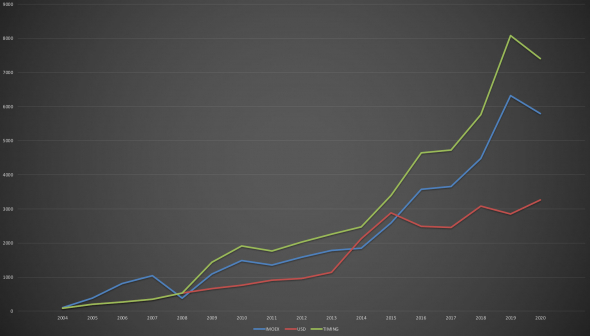

Раз в год, в начале января им платили премию 100 рублей. И хомяки — а это были настоящие хомяки — эту премию инвестировали.

Начали они свои инвестиции в 2004 году. (Просто с этого года я нашёл данные по полной доходности индекса Мосбиржи.)

С тех пор прошло 17 зим — хомяки инвестировали по 1700 рублей и решили померяться капиталами.

Первый хомяк каждый год покупал доллар и клал под матрасик. 1 июня 2020 года его капитал составил 3263 рубля — вырос почти в два раза от суммы взносов.

Второй хомяк каждый год покупал индекс полной доходности Мосбиржи. 1 июня 2020 года его капитал составил 5793 рубля. Рост в три с лишним раза от суммы взносов. Обрадовался второй хомяк и наполнилось его сердце патриотизмом.

Но тут раскрыл свою доходность третий хомяк, который решил попробовать схему простейшего маркет-тайминга. Его доход составил 7406 рублей — в 4.35 раза от суммы взносов.

( Читать дальше )

О математике в трейдинге

- 24 мая 2020, 11:42

- |

Эффективность математики только в поиске закономерности рыночного движения — паттернов которые способны реально материализовать вашу прибыль.

Написана полная ерунда. Позволю себе процитировать фразу, с которой я начинал свой курс «Алгоритмическая торговля. Научный подход» :

Математика в общем случае не даст Вам ответа на вопрос КАК ДЕЛАТЬ? Но она даст Вам ответ на другой важный вопрос ЧТО ДЕЛАТЬ, А ЧТО НЕ ДЕЛАТЬ?

Что из этого следует? А то, что математика не может быть «эффективна» в поиске паттернов, она лишь может точно сказать: найденные Вами паттерны — это реальные закономерности или чушь собачья.

Как правильно заметил мальчик BuyBuy в своём топике: самый простой способ это сделать, это проверить свои паттерны на качественно (!) смоделированом случайном блуждании и если окажется, что и там все лучше самой доходной пассивной стратегии, то значит это чушь собачья.

Как сделать качественное случайное блуждание для последовательности свечей реального актива?

( Читать дальше )

Об опционах без зауми.

- 16 мая 2020, 16:40

- |

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал