SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sam

Трейдинг в контексте "теории поведенческих финансов"

- 22 ноября 2011, 20:12

- |

Добрый вечер!

Хотел бы несколько своих первых тем на данном ресурсе посвятить психологии, как важной составляющей живого трейдинга (в противоположность торговым роботам).

Данная статья является частью конспекта, основанного на книге Канеман Д., П. Словик, Тверски А. «Принятие решений в неопределённости: Правила и предубеждения». Интерпретировал данную книгу исключительно в контексте трейдинга.

Так, наиболее известными исследователями теории «поведенческих финансов» являются Канеманом Д. и Тверски А., которые ввели понятия эвристика и отклонение. Эвристика определяется как подсознательный приём для упрощения процесса анализа сложных ситуаций и вероятностей, то есть, не осознанно, на уровне подсознания создаётся правило для решения проблемы путём упрощения информации.

Отклонения – это предрасположенность нашего сознания к определённым процессам, которые приводят к нерациональным решениям. Причина заключается в индивидуальных (не всегда рациональных) принципах отбора информации. Например, инвестор, не обладая достаточным уровнем объективных знаний в области оценки ценных бумаг, может, в итоге, принимая очевидные ошибочные инвестиционные решения, и не иметь сомнений в своей правоте. Соответственно, Канеман Д., и Тверски А.выделяют несколько типов эвристики: подобия, наличия и якоря.

( Читать дальше )

Хотел бы несколько своих первых тем на данном ресурсе посвятить психологии, как важной составляющей живого трейдинга (в противоположность торговым роботам).

Данная статья является частью конспекта, основанного на книге Канеман Д., П. Словик, Тверски А. «Принятие решений в неопределённости: Правила и предубеждения». Интерпретировал данную книгу исключительно в контексте трейдинга.

Так, наиболее известными исследователями теории «поведенческих финансов» являются Канеманом Д. и Тверски А., которые ввели понятия эвристика и отклонение. Эвристика определяется как подсознательный приём для упрощения процесса анализа сложных ситуаций и вероятностей, то есть, не осознанно, на уровне подсознания создаётся правило для решения проблемы путём упрощения информации.

Отклонения – это предрасположенность нашего сознания к определённым процессам, которые приводят к нерациональным решениям. Причина заключается в индивидуальных (не всегда рациональных) принципах отбора информации. Например, инвестор, не обладая достаточным уровнем объективных знаний в области оценки ценных бумаг, может, в итоге, принимая очевидные ошибочные инвестиционные решения, и не иметь сомнений в своей правоте. Соответственно, Канеман Д., и Тверски А.выделяют несколько типов эвристики: подобия, наличия и якоря.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 16 )

Крупнейшие крахи хэдж-фондов или "большие плечи" больших парней

- 22 ноября 2011, 14:15

- |

Любая инвестиционная стратегия может оказаться убыточной, а глупые ошибки могут допускать даже профессионалы.

Хедж-фонды всегда имели значительный процент неудач. Для некоторых это объясняется рискованными стратегиями, когда, напр., фонд занимается лишь короткими продажами акций. Для большинства – высоким финансовым рычагом, который может усиливать в несколько раз неблагоприятные ценовые колебания. Нельзя отрицать, что неудачи являются общепризнанной частью инвестиционного процесса, однако когда они происходят с крупными, популярными фондами – в этом заключается особый урок для индивидуального инвестора.

Губительная жадность и недооценка рисков

Невозможно в коротком обзоре охватить все нюансы стратегий используемых хедж-фондами, тем не менее, можно в схематичном виде обрисовать события, которые привели к этим показательным крахам. Большинство из рассматриваемых ниже событий произошли на рубеже веков и были связаны со стратегиями, предполагающими применение рычага и деривативов, что позволяет торговать ценными бумагами на суммы, превышающие собственный капитал. Опционы, фьючерсы, кредит и другие инструменты могут использоваться для создания рычага. Предположим, вы имеете 100000 свободных денег. На них вы можете, напр., купить 100 акций по 1000 за каждую, или же вы можете создать рычаг, вложив эту сумму в опционы, дающие доступ к сделкам сразу с 500 акциями. Если цена акции двинется в ожидаемом вами направлении, рычаг во много раз умножит ваш доход. Если же цена пойдет против вас, можно потерять все. Чрезмерно большой финансовый рычаг говорит о жадности инвестора и/или о недооценке им риска. Как мы увидим далее, от этих ошибок не застрахованы даже профессиональные управляющие.

( Читать дальше )

Хедж-фонды всегда имели значительный процент неудач. Для некоторых это объясняется рискованными стратегиями, когда, напр., фонд занимается лишь короткими продажами акций. Для большинства – высоким финансовым рычагом, который может усиливать в несколько раз неблагоприятные ценовые колебания. Нельзя отрицать, что неудачи являются общепризнанной частью инвестиционного процесса, однако когда они происходят с крупными, популярными фондами – в этом заключается особый урок для индивидуального инвестора.

Губительная жадность и недооценка рисков

Невозможно в коротком обзоре охватить все нюансы стратегий используемых хедж-фондами, тем не менее, можно в схематичном виде обрисовать события, которые привели к этим показательным крахам. Большинство из рассматриваемых ниже событий произошли на рубеже веков и были связаны со стратегиями, предполагающими применение рычага и деривативов, что позволяет торговать ценными бумагами на суммы, превышающие собственный капитал. Опционы, фьючерсы, кредит и другие инструменты могут использоваться для создания рычага. Предположим, вы имеете 100000 свободных денег. На них вы можете, напр., купить 100 акций по 1000 за каждую, или же вы можете создать рычаг, вложив эту сумму в опционы, дающие доступ к сделкам сразу с 500 акциями. Если цена акции двинется в ожидаемом вами направлении, рычаг во много раз умножит ваш доход. Если же цена пойдет против вас, можно потерять все. Чрезмерно большой финансовый рычаг говорит о жадности инвестора и/или о недооценке им риска. Как мы увидим далее, от этих ошибок не застрахованы даже профессиональные управляющие.

( Читать дальше )

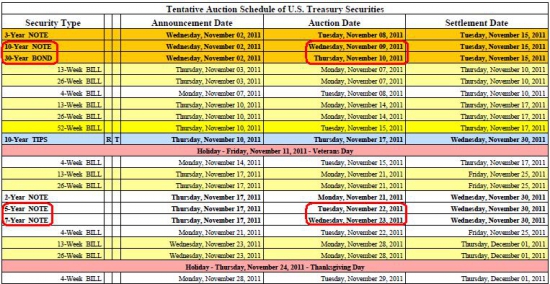

Всего 3 дня страха - размещение US Treasury.

- 21 ноября 2011, 20:15

- |

Главное сильно не бояться — переживите ещё 2 дня и пойдёт рост ;-) .

Видение такое: к моменту размещения бумаг европейцами — наверх всплывали как по заказу страхи, которые делали заём денег для европейских стран — намного дороже, чем они могли бы взять.

Цель: загнать их в ракообразное положение.

К моменту размещения трежерей:

кошмарят мир, чтобы он побежал в сейв-хевен (трежеря) потому что «фсёпропало!» — как только аукционы заканчиваются — всё как корова слизала — тишь да гладь, потихоньку всё забывается.

Потом по новой, подходит время занимать ещё какой-нибудь европейской стране...

По росту: ТА + временные рамки почти идеальные чтобы брякнуться вниз (об этом писал я много раз, что негатив будет подан на блюдечки в нужный момент, см. комментарии мои) и потом постоять во флэте и начать рождественское ралли.

( Читать дальше )

Видение такое: к моменту размещения бумаг европейцами — наверх всплывали как по заказу страхи, которые делали заём денег для европейских стран — намного дороже, чем они могли бы взять.

Цель: загнать их в ракообразное положение.

К моменту размещения трежерей:

кошмарят мир, чтобы он побежал в сейв-хевен (трежеря) потому что «фсёпропало!» — как только аукционы заканчиваются — всё как корова слизала — тишь да гладь, потихоньку всё забывается.

Потом по новой, подходит время занимать ещё какой-нибудь европейской стране...

По росту: ТА + временные рамки почти идеальные чтобы брякнуться вниз (об этом писал я много раз, что негатив будет подан на блюдечки в нужный момент, см. комментарии мои) и потом постоять во флэте и начать рождественское ралли.

( Читать дальше )

Новосибирск. Место встречи?

- 20 ноября 2011, 18:09

- |

Итак, определился список на встречу в Новосибе.

Теперь нужно определиться с местом и уже решить более предметно.

Чем быстрее сделаем, тем быстрее все случится )))

1. Kolaider — город

2. Buffetts grandson — академ

3. venom — академ

4. Intuit -?

5-7. santiaga+2 — город

8. preferansist — город

9. EЖ — город

10. Redbox — город

11. Анатолий Иванов — академ

12. Maaxee — ?

13. trader-journal — город

14. Bitcoin — академ

15. IAVIS — ?

16. Чел. ЕЖа — город

17. VolkSib — академ

18. sam — академ

19. LEOnel — ?

20. tian — академ

21. San_AG — академ

22. Money-fest — город

Поэтому просьба отписаться те, кто в списке, где бы вы хотели встретиться: город или академ? Либо если все равно где тоже отпишитесь.

Здесь пишу, потому что может увидит и отпишется кто-нибудь еще, кто не в курсе.

Теперь нужно определиться с местом и уже решить более предметно.

Чем быстрее сделаем, тем быстрее все случится )))

1. Kolaider — город

2. Buffetts grandson — академ

3. venom — академ

4. Intuit -?

5-7. santiaga+2 — город

8. preferansist — город

9. EЖ — город

10. Redbox — город

11. Анатолий Иванов — академ

12. Maaxee — ?

13. trader-journal — город

14. Bitcoin — академ

15. IAVIS — ?

16. Чел. ЕЖа — город

17. VolkSib — академ

18. sam — академ

19. LEOnel — ?

20. tian — академ

21. San_AG — академ

22. Money-fest — город

Поэтому просьба отписаться те, кто в списке, где бы вы хотели встретиться: город или академ? Либо если все равно где тоже отпишитесь.

Здесь пишу, потому что может увидит и отпишется кто-нибудь еще, кто не в курсе.

Механика честного отбора денег Объебиржей у населения

- 20 ноября 2011, 17:24

- |

Пишу не столько для всех вас, сколько для себя, чтобы еще раз структурно разложить по полочкам что есть что.

- Чьи заявки мы видим в стакане?

80% это маркетмейкер. Почему? Все очень просто: на фортсе 25 тыс. активных счетов, т.е. сделки чаще чем 1 раз в месяц. Из них каждый день торгует процентов, наверное 5 — 10. Т.е. всего тысяча или две человек ежедневно поглядывает в монитор с целью в подходящий момент принять решение о сделке. Сколько из них постоянно держит заявки в стакане можно прикинуть самому, вспомнив как часто вы сами выставляете заявку в глубине стакана.

Значит, заходя по рынку 80% мы съедаем у ММ и только 20% у скальперов, постоянно тусующихся рядом со спредом и случайно забредших трейдеров. - Маркетмейкер не может проиграть. Это факт. Маркетмейкерство — это бизнес, а любой убыточный бизнес сразу закрывают. Раз не закрыли, значит этот бизнес приносит прибыль.

- ММ это робот. Ни один робот не умеет прогнозировать цену. Как он определяет куда вести цену? Он ждет пока об него откроется определенный объем контрактов. Если этот объем покупал, значит ММ в шорте и цена пойдет вниз пока не найдет покупателя, если продавал, то наоборот. По моим наблюдениям больше чем на 1000 пунктов он цену двигать не может или не хочет, слишком рисковано из-за неопределенности движений западных рынков. У ММ также как и всех ограничена ликвидность и стоять против всех он не будет.

Куртис Фейс. "Путь черепах. Из дилетантов в легендарные трейдеры"

- 19 ноября 2011, 22:48

- |

Когда читал книгу, составил для себя небольшой конспект. Возможно, для кого-то будет полезен. Хотя, конечно, без прочтения оригинала понять его будет трудно.

В команду «черепашек» отбирались люди, которые имели опыт в теории игр и построении стратегий, а также хорошее знание теории вероятности, применявшейся в играх с элементом удачи.

Вот некоторые примеры когнитивных предубеждений, влияющих на трейдинг:

– Неприятие потерь – склонность избегать расходов, а не стремиться получать доходы.

– Эффект понесенных расходов – склонность рассматривать уже потраченные деньги как нечто более ценное по сравнению с деньгами, которые могут быть потрачены в будущем.

– Эффект распоряжения – склонность фиксировать доходы и не фиксировать потери.

( Читать дальше )

В команду «черепашек» отбирались люди, которые имели опыт в теории игр и построении стратегий, а также хорошее знание теории вероятности, применявшейся в играх с элементом удачи.

Вот некоторые примеры когнитивных предубеждений, влияющих на трейдинг:

– Неприятие потерь – склонность избегать расходов, а не стремиться получать доходы.

– Эффект понесенных расходов – склонность рассматривать уже потраченные деньги как нечто более ценное по сравнению с деньгами, которые могут быть потрачены в будущем.

– Эффект распоряжения – склонность фиксировать доходы и не фиксировать потери.

( Читать дальше )

Новосибирск. Как насчет встречи? (ОФФТОП)

- 18 ноября 2011, 16:40

- |

Привет, новосибирцы!

Как насчет собраться как-нибудь пивка попить, или что покрепче?

Типа мини-смартлабовской встречи?

Я смотрю, тут много активных людей с Новосиба.

Конечно же, обязательно с Александром Журавлевым :)

Нашим новоявленным флагманом!

Как насчет собраться как-нибудь пивка попить, или что покрепче?

Типа мини-смартлабовской встречи?

Я смотрю, тут много активных людей с Новосиба.

Конечно же, обязательно с Александром Журавлевым :)

Нашим новоявленным флагманом!

Почему сужается спрэд между WTI и Brent

- 17 ноября 2011, 13:48

- |

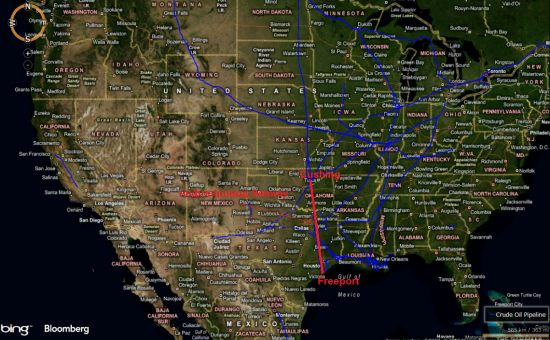

Вчера состоялось знаковое событие на рынке нефти. Канадский оператор нефтепроводов Enbridge сообщил о покупке 50% акций компании-оператора нефтепровода Seaway (1078 км) у ConocoPhillips. Более того, компания приняла решение изменить направление нефтепровода в обратную сторону ко второму кварталу 2012 года с начальной пропускной мощностью в 150 тыс. баррелей. Далее к 2013 году этот показатель вырастет до 400 тыс. баррелей.

Чтобы понять, как эта новость повлияла на расклад сил на рынке нефти, необходимо разобраться в нефтепроводной системе США.

Рисунок 1. Нефтепроводная система США (синие линии – основные ветки нефтепроводов)

Источник: Bloomberg

( Читать дальше )

Рекомендую продвинутым роботостроителям, если кто еще не видел.

- 15 ноября 2011, 23:58

- |

На ночь глядя хочу поделиться ценными ссылками для продвинутых роботрейдеров, вдруг кто еще не видел.

Грамотная оптимизация ТС

http://www.russian-trader.ru/forums/content.php?r=18-optimization

Датамайнинг

http://www.russian-trader.ru/forums/content.php?r=20-data-mining&page=2#comments

Парный трейдинг раз

http://www.russian-trader.ru/forums/content.php?r=48-pravduk-regression

Парный трейдинг два

http://www.russian-trader.ru/forums/content.php?r=50-pravduk-recursion

Правдюк с механизатором мощные парни, чего говорить.

Всем удачи.

P.S.

Выкладывать сюда не осмелилися. Материала много очень.

Грамотная оптимизация ТС

http://www.russian-trader.ru/forums/content.php?r=18-optimization

Датамайнинг

http://www.russian-trader.ru/forums/content.php?r=20-data-mining&page=2#comments

Парный трейдинг раз

http://www.russian-trader.ru/forums/content.php?r=48-pravduk-regression

Парный трейдинг два

http://www.russian-trader.ru/forums/content.php?r=50-pravduk-recursion

Правдюк с механизатором мощные парни, чего говорить.

Всем удачи.

P.S.

Выкладывать сюда не осмелилися. Материала много очень.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал