Избранное трейдера sanya_chy

КДПВ: Золото VS депозит в банке

- 04 сентября 2024, 21:12

- |

с что там с фандингом за это время (биржа висит, посчитайте плз у кого есть) ???

визуально эта затея вообще в минус могла уйти...

Если сравнить ровно за год вложения в руб в паи ВИМ то прям магия цифр получается:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 41 )

стратегия имени тофарища 3Qu

- 14 января 2023, 10:07

- |

скачиваем дневки Сбера (нонче сбер — модняк), определяем приращение по разнице закрытия предыдущего дня с нонешним ( методология по книжке Гарри Смита)

строим скользяшку из 5 последних приращений....

вход — скользяшка из отрицательного значения стала положительной и дневное приращение тоже положительное ...

выход — как только появилося отрицательное приращение — делаем ноги с рынка

в общем обыкновенный лонг

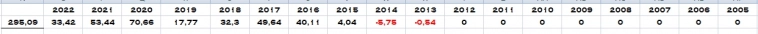

затем суммируем по годам… чисто цифры абсолютные без комиссий… на предмет, а есть ли рыба?

( Читать дальше )

Мой ЛЧИ 2022 + 95% , karpov72, и многое другое.

- 16 декабря 2022, 20:20

- |

Мой опыт торговли на ММВБ (фортс) с 2008 по 2017 год. Потом я вывел остатки и не торговал до конца 2020 года. Этот перерыв в три года был самым комфортным для меня за последние лет десять. Напомню, что я работаю простым рабочим на заводе, нет высшего образования, уже за пятьдесят перевалило и до пенсии осталось четыре года. Голова не варит от постоянного недосыпа, т.е. и на работу надо на смену, то в ночь, то с утра. А торговать надо в свободное время, т.е. в отсыпной — выходной. У меня был открыт ИИС в 2019г., открыт просто так из за того, что пошла мода, и еще подумал что можно в конце третьего года положить деньги и получить налоговый вычет в виде 13% которые берут из зарплаты. В конце 2020 года мне дал близкий человек 60 т.р. и попросил грамотно инвестировать на долгий срок. Если не получится прибыльно то и хрен с ним… У меня ИИС и я решил купить акций разных по чуть чуть из разных секторов и больше ничего не делать. Завел деньги, надо было сделать выбор на какую площадку их переводить, фондовую или фортс, и тут Остапа понесло....) Глянув на графики срочного рынка и увидев множество прибыльных комбинаций отдохнувшим и свежим глазом, выбор в площадке был очевиден ФОРТС! (мать его). В декабре 2020 начал торговать и в конце января 2021 сделал где то 90% с прибылью. Одев корону великого трейдера всех времен и имея запас прочности по прибыли начал размашисто и бессистемно торговать. Ну короче итог очевиден — на 1 января 2022г. осталось около 35 т.р. Надо сказать, что торговал не часто и пох истически. Облив себя крещенской водичкой в январе, решил что надо вернуть обратно счет до начальных 60 т.р. и забыть про торговлю на срочном. Сделав из 36 до 124 т.р. на конец января понял, что корона перестала жать и следует поднажать пока поперло). Короче, см. видео с поста ранее. На начало конкурса 16 сентября у меня уже было около 455 т.р. и позиция в лонг на все плечи Сбера фьюча. Так как все мои прибыльные сделки краткосрочные и внутри дня, а все отрицательные долгосрочные с переносом на остальные дни, то решил дать фору участникам конкурса, и лонг не стал закрывать когда цена пошла вниз, дождавшись -25% по счету. Ну а че, чем я хуже других.

( Читать дальше )

Грааль для начинающих и не только.

- 24 октября 2022, 00:58

- |

Сразу скажу, что этот Грааль интуитивно всем известен, но лишь немногие его могут сформулировать. Попробую это сделать за вас.)

Вообще-то, единственная стратегия на рынке, это покупай дешево — продавай дорого. Других стратегий просто не существует. Это еще великий Швагер написал. Уж, не знаю насколько он великий, но с этим можно согласится.) Но вы же любите ссылки на книги по теханализу.)

У нас остается всего один нерешенный вопрос — где дешево, а где дорого.

Открываем ваш любимый инструмент и таймфрейм и видим, что график колеблется вверх-вниз, совершая некие волнообразные движения. Понятно — внизу дешево, вверху дорого. Но, как-то волны какие-то неровные, все разной высоты, но явное впечатление, что колеблются они вокруг некоторого смещающегося центра. Можно даже на глаз провести некую плавную линию этого центра — среднюю линию. А можно и не на глаз, а провести некую, скажем ЕМА, которая будет визуально близка той, которую вы провели на глаз. Мы видим, что в графике уже появилась некая система, и волны теперь в основном колеблются вокруг нашей средней. Понятно — под средней дешево, выше средней дорого. Волнение то усиливается, то стихает.

( Читать дальше )

Моментум или Деньги и вправду без дураков

- 22 февраля 2022, 19:56

- |

Всем привет,

Выходные начались у меня с раздумий и сомнений

Все из-за статьи, которую я прочитал в ночь пятницы: https://smart-lab.ru/blog/768620.php

Если вам лень читать, то вот краткое резюме:

- Автор не первый год на рынке (еше он написал книгу «Деньги без дураков», вот его группа в ВК: https://vk.com/dengi_bez_durakov)

- Фундаментальный анализ не использует, придерживается каких-то несложных стратегий на теханализе. Свои стратегии называет довольно забавно, всякие там «вертушки, ватрушки, бочки, сишки» и т.п.

- Есть публичные счета в Финаме (comon.ru), которые удивительно, но показывают неплохие результаты (обычно моя первая реакция «если теханализ => работать не будет», но тут перформанс объективно хороший)

В статье автор больше уделяет внимание одной из таких стратегий «Ленивец-1», которая показывает довольно крутые результаты:

( Читать дальше )

2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Мой аналог банковского вклада на бирже

- 25 января 2022, 12:40

- |

Хочу поделиться своей стратегией, думаю для большинства пользователей смарт лаба она будет очевидной, но для меня кажется странным, что я ее в советах для новичков не встречал.

Случилось так, что в январе вернулась хорошая сумма денег, которая лежала на банковских вкладах последний год под ставку депозита прошлого января — 4.5% годовых. Обнять и плакать.

Было решено переводить деньги на биржу. Но на момент принятия этого решения многие фонды находились на исторических максимумах и одномоментное размещение всех денег в фонд выглядит неразумным решением.

Вариант: разбить сумму на большое количество частей (24, 36) и раз в месяц покупать фонды.

И тут встал встала задача: есть ли возможность разместить деньги на бирже под ставку ЦБ, аналогичную актуальному депозиту. Дополнительные условия: деньги должны быть доступны в любой момент времени без потери накопленной доходности. С нулевыми рублевыми рисками (вообще нулевыми).

Какие есть варианты?

( Читать дальше )

А может быть всё-таки американские акции лучше чем российскиx фьючерсов (Россия вперед долгожданная Коррекция 3,24 плюс 19.01.2022)

- 19 января 2022, 21:17

- |

Текущее падение позволяет увеличить активы в российских акциях. Сейчас деньги дорогие и рынок хочет денег. Я оставляю всегда кэш. Даже в кризис.

Плечи спекулянтам не помешают. Но нужно просчитывать риски. Привет пульсятам).

Поэтому в продолжение разговоров о спекуляциях:

А зачем акции, когда есть фьючерсы? (smart-lab.ru)

Уточняю формулу коэффициента трендовости = Трендовость/Минимальный стоп-лосс.

То есть, чем больше к-т, тем лучше инструмент для заработка. Хочу также уточнить, что это котировки не с наших бирж, поэтому у нас боюсь показатели коэффициентов трендовости меньше, поэтому возможно лучше торговать ликвидные инструменты, чтобы приблизиться к реальным цифрам.

Вот здесь список иностранных акций десятка по объемам на ММВБ сегодня:

1. TSLA — к-т 7.55, а это лучше нефти и всей России. Дальше можно не смотреть).

Но пока валится, наверно, сработал стоимостный анализ.)

2. FORD — к-т 8.07, а зачем нам Тесла тогда, Форд дешевле, и он тоже падает.

( Читать дальше )

Когда покупать индекс на просадке? Статистика и вероятности.

- 18 января 2022, 21:45

- |

Если отбросить «рябь» в виде коррекций до 20% то получается такая картинка:

| 11 — до 20% - |

| 7 — 20-30% — 39% |

| 7 — 30-35% — 39% |

| 4 — 36-84% — 22% |

Тоесть, в ~78% случаев кейсов при коррекции от -20% и ниже максимальная просадка индекса доходила до -35.7% от последних хаев.

Если исходить из этих вероятностей, то статистически загрузка портфеля бумагами должна доходить до ~78% от планируемого объема при подходе к отметке коррекции в -35.7%.

При этом оптимальней конечно грузить дальний хвост (-35.7%), но, поскольку никто заранее не знает глубину падения статистически делать это нужно от -20% увеличивающимися долями при подходе в хвосту.

Что же делать, если рынок ныряет еще глубже?

( Читать дальше )

Обзор по Российскому рынку 15.01.2022

- 15 января 2022, 22:19

- |

Политические события, нагнетаемые западом, как обычно влияют и на нашу валюту по большей части. Ничего не помогает нашему рублю, ни нефть, ни газ, ни металлы. Но скоро наступит очередное дно, где можно будет обменять валюту на акции или облигации. Эти периоды достаточно частые на нашем рынке, это можно увидеть по соотношениям наших акций к доллару. Если соотношение падает, выгодней держать доллары, если растет, выгодней держать в рублевом активе. Посмотрим некоторые основные.

Сбербанк в долларах зажало в коридоре уже 6 лет 2.5$ — 5$, при чем эти цены были и в 2011 году и ранее. То есть, то, что сбер рисует в рублях никто ничего не заработал, если его просто держали. Дивидендами не отбили даже инфляцию за последние 10 лет. Стратегия простая, пришло на 2.5$ — обменял доллары на сбер, пришло на 5 — продал сбер, купил бакс. Ну а при настоящей политической обстановке может до 2.1 провалят, тогда можно взять и даже помечтать о 10$ за сбер, но это вряд ли поможет).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал