Избранное трейдера shurman

Электромобили убьют спрос на нефть

- 18 мая 2021, 00:09

- |

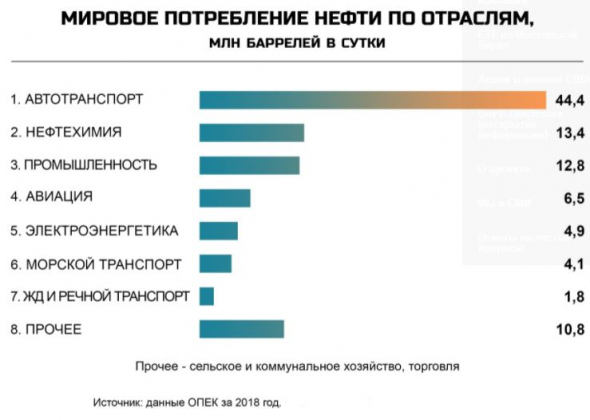

Почти половину всей добываемой нефти жрут автомобили.

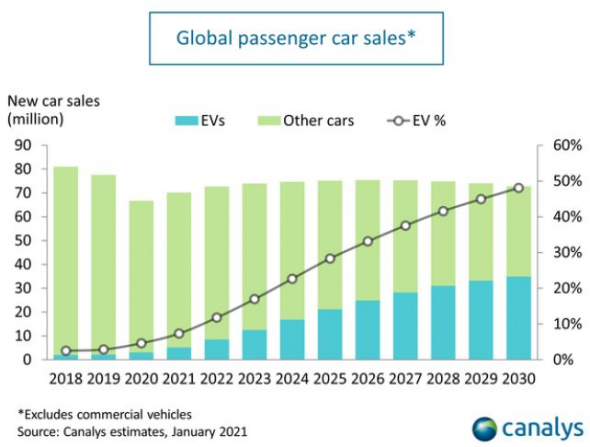

А так, по мнению ребят из Canalys, будет выглядеть рост продаж легковых электромобилей:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 204 )

#smartlabonline Полиметалл: "Повышение капитализации - наша задача №1"

- 17 мая 2021, 16:34

- |

В пятницу записали эфир, эфир получился хороший, очень много позитивных отзывов. На наши вопросы из Лондона отвечал Евгений Монахов, директор по связям с инвесторами Полиметалла.

Для тех, у кого нет времени на просмотр, есть небольшой конспект:

👉2/3 золота покупается крупными коммерческими банками в виде слитков

👉1/3 золота — это концентрат, который в основном продается в Китай

👉В 2023 запустим АГМК-2, перестанем продавать концентрат, будем на 100% сами перерабатывать, это добавит к марже $100-150 на унцию

👉Золото — 85% бизнеса компании

👉Покупка акций золотодобытчиков — это плечо к цене на золото, они растут больше чем золото, но в медвежий цикл падают больше чем золото. По расчетам компании при росте цены золота на $100, EBITDA компании растет на 8%, FCF +$130 млн.

👉если брать короткий интервал, месяцы, то мы можем быть и около пика по золоту, если годы, то это не пик

👉по серебру настроены оптимистично, мировое предложение постоянно падает

👉Нас интересуют металлы, где видим потенциал: медь, платиноиды, редкоземельные металлы.

👉Wood McKenzie ждет что пик по золоту придется на 23-24 год

( Читать дальше )

Как трейдер попадает в воронку убыточной позиции.

- 16 мая 2021, 20:51

- |

Находиться в убыточной зоне – это неотъемлемая часть торговли. В 99,9% случаев при входе в сделку приходится определенное время быть в убыточной позиции в ожидании профита. А вот на какое время трейдер выбирает там зависнуть и зачем — уже интереснее.

Вход в сделку можно сравнить с плаванием в океане. Можно плескаться у берега, контролируя ситуацию, но получая при этом меньше впечатлений. А можно заплыть подальше, встречая все новую и новую живность, но есть риск попасть в течение и не суметь вернуться назад. В обоих случаях нет четкой грани, когда еще все под контролем, а когда уже поздно и приходит много разных негативных чувств и укоров в свой адрес в связи с тем, что были так безалаберны.

Что же заставляет оставаться в этой самой сделке каждый раз?

1) Рынок приучил к тому, что в большинстве случаев цена возвращается к точке входа. А те единичные сливы (часто фатальные) каждый раз кажутся случайностью. Ведь на 100 сделок подтвержденных положительными эмоциями, всего один слив.

( Читать дальше )

#smartlabonline c Полиметалл: очень содержательное интервью

- 16 мая 2021, 12:31

- |

👍Наш эфир уже собрал большое количество очень положительных отзывов на ютубе.

Он будет полезен не только тем, кто интересуется инвестициями в драгметаллы, или компании, которые их добывают, но и всем, кто хочет существенно расширить свой инвестиционный кругозор. Лично я также узнал немало нового из нашего диалога!

Наши онлайны — это лучшее и полезнейшее, что долгосрочный инвестор может найти для себя на ютубе.

Подписывайтесь на канал.

Хронометраж выпуска:

( Читать дальше )

Mail.ru - падший тех...

- 16 мая 2021, 10:10

- |

Mail.ru есть в моем портфеле и в данный момент «радует» ярко-красными 12,4 % со знаком минус. Вот как только я решил стать долгосрочным инвестором, сразу получил минус, а когда я вел себя как хаотично-интуитивный спекулянт – был в плюсе:))) С момента как компания появилась у нас на бирже, я стал покупать ее без всякой осознанности в диапазоне цен от 1751 руб. до 1970 руб., а потом, видя неладное, закрыл в феврале 2021г. всю позицию по 2020 руб. В марте 2021 я решил завязать со спонтанно-беспричинными связями и, имея самые серьезные намерения, взял Mail.ru по цене в 1726 руб… Первые дни я пребывал в полной уверенности, что это крайне удачная для меня партия. Но что-то пошло не так и по состоянию на 14 мая 2021 цена акций ушла вниз к уровню 1500 руб., чем привела меня в некоторое недоумение. С одной стороны доля в портфеле совсем мизерная – всего 0,35 % и снижение котировок вообще никак не сказывается на моем портфеле. Но встал вопрос: стоит ли докупать прямо сейчас еще? Дивами компания не радует совсем, поэтому сидеть в этой бумаге в просадке будет довольно тоскливо и печально. А когда меня одолевают всяческие сомнения, я начинаю разбираться в сути бизнеса, читая отчеты, презентации, анализируя мультипликаторы и прочее.

( Читать дальше )

По поводу всё пропало, скоро обвал...

- 12 мая 2021, 06:22

- |

1. Рынки имеют свойство подходить к опасной черте.

2. Если не видите сами ничего по графикам, то прекратите слушать и собирать идеи.

3. Почему? Потому что вы их черпаете там, где эти идеи загонят вас в лучшем случае в нейтральное состояние, когда деньги целы, но инфляция их «подъела» и рост акций без вас означает, что вы потеряли в бумагах.

4. Поддавайте всё сомнению, изучайте трейдинг, выбор сделайте основной между, тут на первом месте психотип:

а) вложил и забыл, тогда вас «возит» вместе с рынком, но на дистанции всё равно плюс, потому что пополняли регулярно;

б) спекулировать внутри дня, недели, месяца, квартала, тут важно первые 3 года хотя бы не терять и отработать свои действия до роботизации, отключив эмоцианальные составояющие, не можете, тогда остаётся лишь пункт а), где регулярные пополнения из основного дохода, для кого то 30%, а для кого то 0,5% от месячного дохода, тогда потерять очень сложно на отрезке 30+ лет, фактически вероятность стремится к нулю.

Начинают инвестировать так ненавистные вам капиталисты с рождения, родители создают отдельный счёт ребёнку или уже подростки это делать начинают с первых доходов.

5. Есть такой вариант, когда вы делите активы и счета между рискованными и дающими фиксированную доходность (облигации), а так же подход к управлению, чем больше уверенность достигнута в спекуляциях, тем выше доля рискованных активов и сделок. Пока за отсутствием практики, знаний и опыта надежда лищь на сбор мнений, просто соберите портфель по рекомендациям того же БКС:

bcs-express.ru/targets

и занимайтесь своими делами регулярно пополняя счет на 0.5% — 30% от месячного дохода и докупая бумаги сохраняя пропорции внутри портфеля.

Оптимизация риска, как надо и как не надо

- 11 мая 2021, 13:16

- |

Касательно поиска золотой середины по риску в своем портфеле. Правильно это делает то, что Нассим Талеб называл «стратегией штанги». Миксование наиболее безопасных и потенциально наиболее доходных активов.

Плохой путь – поиск такого замечательного актива, который сочетал бы в себе что-то пристойное одновременно по риску и по доходности.

Если такое чудо вдруг отыщется, рано или поздно выяснится, что у него очень грустно или с первым, или со вторым. Или со всем сразу.

Например, т.н. «высокодоходные облигации» — та сторона, куда я никогда не смотрел. Потому что премия в какие-нибудь 5% к безрисковой ставке не то, что вас восхищает, если вы умеете в акции, тем более в трейдинг. А риска там будь здоров. Особенно если поднимать под риском то, что я обычно и понимаю: не столько волатильность актива, сколько вероятность потери своих средств или их значимой части навсегда. Если риск понимать таким образом, даже обычные облигации в долгосроке окажутся страшнее индекса акций (стоит лишь дождаться хорошей гиперинфляции или волны дефолтов). А уж ВДО…

( Читать дальше )

Что я понял за год в инвестициях

- 30 апреля 2021, 12:35

- |

30 апреля 2020 года я завел первые деньги на брокерский счет, к каким выводам я пришел за это время.

Считать надо все в долларах

Рубль – не самая лучшая мера измерения по причине значительной волатильности курса и постоянной инфляции. Доллар и евро как средство измерений подходят значительно лучше. Да, в них тоже есть инфляция, но она не так велика, более того, на краткосрочных периодах (в пределах 2-3 лет ей вообще можно пренебречь). Некоторые альтернативно одаренные люди предлагают выбрать в качестве меры измерений золото, но это настолько за гранью добра и зла, что даже не хочется это обсуждать, пусть попробуют за золото купить хлеба в магазине. И да, всем адептам «доллара по 200» и «доллара по 50» — до тех пор, пока наш ЦБ придерживается политики плавающего курса рубля, наш деревянный и дальше будет дешеветь примерно на разницу инфляций у нас и в США (т.е. на 4-5% в год) – только это процесс неравномерный, курс на какое-то время стабилизируется, но потом все приходит в равновесное состояние. В этот момент народ обычно бежит в обменники за баксами, хотя это точно самое невыгодное время для покупки валюты.

( Читать дальше )

S&P500 рекорд 4200! И золото на 3000.

- 29 апреля 2021, 15:40

- |

ЗОЛОТО – БЫЧИЙ РЫНОК ВОЗОБНОВЛЯЕТСЯ

Инфляция, вероятно, будет значительно опережать процентные ставки, как в 1970-х годах. Это означает, что отрицательные реальные процентные ставки сохранятся, что очень выгодно для золота и серебра.

Как видно из приведенного ниже графика, золото завершило коррекцию с августа 2020 года, и следующая (временная) остановка должна составить около 3000 долларов.

( Читать дальше )

Низкий риск: как его достичь и зачем?

- 24 апреля 2021, 12:22

- |

В защиту низких биржевых рисков. Пять причин, почему я почти без плеч, зарабатываю в разы меньше, чем мог бы, и нахожу это скорее правильным. Имеется ввиду – без плеч на совокупный капитал. Отдельные счета под системы на какой-нибудь фьючерс «рубль-доллар» могут играть сайзом на 300% капитала, но дела не меняют. Грубо говоря, на условный миллион денег в распоряжении вряд ли будет совокупная позиция номиналом более 1.5 млн., а в отдельном инструменте или системе и 1 млн. не будет.

Итак:

1) Тестер тестером, а жизнь жизнью. Мой любимый пример высокой волатильности отнюдь не рубль 16 декабря 2014 года (к этому-то весь год шли!), а швейцарский франк, кажется, в январе 2015. Валютный рынок – вообще унылое спокойное место, дневные диапазоны редко больше 1%. Здесь франк не предупредил и сходил за несколько минут на 20-30% к основным валютам.

Никакие тесты за годы этого бы не увидели, а умеренное 3-е плечо убило бы депозит.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал