Избранное трейдера sl_walker

Пример заполнения уведомления об открытии брокерского счета

- 24 ноября 2020, 23:06

- |

Доброго дня всем!

Меня часто просят подготовить пример заполнения уведомления об открытии (закрытии) брокерского счета. Форма такого уведомления новая, а вот в личном кабинете налогоплательщика пока не обновилась, но сдать такое уведомление можно электронно.

Пример заполнения для вас я сделала в своем новом видео

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 11 )

Почему я не буду покупать OZON ни на IPO ни после IPO?

- 23 ноября 2020, 21:02

- |

IPO OZON — сложный кейс. Я потратил много часов, прежде чем начать писать эту заметку. Но я даже близко не успел подойти к поиску объективной оценочной стоимости это компании. Тем не менее, у меня есть предчувствие, что это IPO должно быть интереснее, чем два предыдущих довольно скучных российских IPO: FLOT и SMLT.

Давайте сразу о грустном.

✅Цена размещения может составить $27,5/акцию.

✅Размещается 30 млн акций, это $0,825 млн.

Все деньги — это доп. эмиссия и все они пойдут в компанию.

✅177 млн акций дают капитализацию $4.9 млрд.

✅Если отнять вновь привлеченные деньги, то капитализация до-IPO будет равна $4 млрд.

Такую капитализацию делаете вы, те, кто считает, кто покупка акций по $27,5 справедливо оценивает компанию.

✅Проспект эмиссии расположен тут.

Теперь напомню кое-какие обстоятельства...

Профессиональный венчурный инвестор Леонид Богуславский, который держал акции OZON 19 лет, 14 месяцев назад продал свою долю 11% в OZON за $70 млн (сумма, согласно слухам), что дает капитализацию $636М. То есть профессионал продал компанию по $636 лямов, а сейчас, чуть больше года, непрофессионалы будут покупать ее уже в 6 РАЗ ДОРОЖЕ.

Сравнивать OZON с российским ритейлом смысла нет конечно. Но давайте попробуем на всякий случай, ради интереса.

Наиболее близкая компания к ОЗОН — это М.Видео. Чтобы дорасти до МВидео, ОЗОНу придется увеличить выручку в 4+ раз.

Но при этом капитализация по цене IPO OZON у них будет в 3 раза выше чем у М.Видео.

То есть видимо рынок закладывает, что выручка OZON будет в 12 раз превышать М.Видео.

Правда выручка OZON — это не совсем продажи. У ОЗОН есть маркетплейс.

✅С учетом продаж маркетплейса, суммарный оборот (GMV LTM) компании ~152 млрд руб. То есть это надо вырасти 2,5 раза по выручке до MVID и потом еще в 3 раза, чтобы оправдать капитализацию.

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

Жизнь с капитала для самсебепенсионеров. Почему 4%? что такое SWR?

- 19 ноября 2020, 09:35

- |

Тема на самом деле охватывает не только молодых (те самые на пенсию в 25) пенсионеров, а всех, кто планирует перестать работать хотя бы в 65. Но при этом либо не рассчитывает на государственное пенсионное обеспечение, либо оно даже в сладких снах не будет замещать всех необходимых расходов. Таких большинство по всему миру, коэффициент замещения среднего дохода в 40% считается хорошим результатом даже в процветающих странах. У нас же на такой коэффицент могут рассчитывать только люди с белым доходом тысяч до 40 рублей в сегодняшних деньгах. Если вы зарабатываете сегодняшние тысяч 80, то это дай бог будет 30%. А если больше сотни, то там есть потолок пенсионных прав (тысяч 40-45) и нужно что-то делать самому.

Вроде это понимают даже смартлабовцы ;)

Наверное кто-то слышал про правило 4%. Снимаем значит по 4% от портфеля и капитал никогда не кончится. Эта же цифра называется SWR (Safe Withdrawal Rate) — безопасная ставка снятия.

( Читать дальше )

Полюс золото, результаты отчета и перспективы

- 16 ноября 2020, 23:52

- |

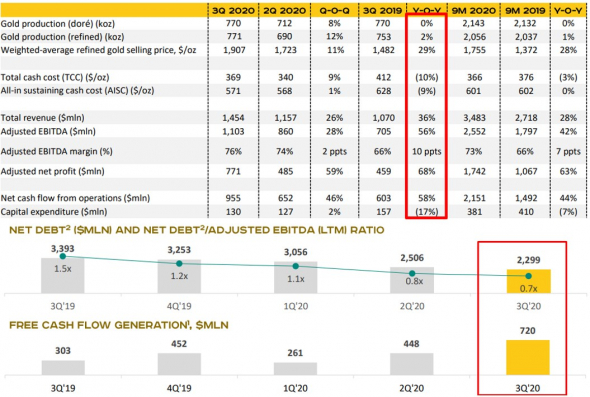

Вышел сильный отчет Полюса за 3 квартал.

Производство выросло на 2% до 771 тыс. унц.

Выручка выросла на 36% до $1454 млн.

EBITDA (adj) выросла на 56% до $1103 млн.

Чистая прибыль выросла на 68% до $771 млн.

( Читать дальше )

Опционы для маленьких оленят

- 13 ноября 2020, 15:41

- |

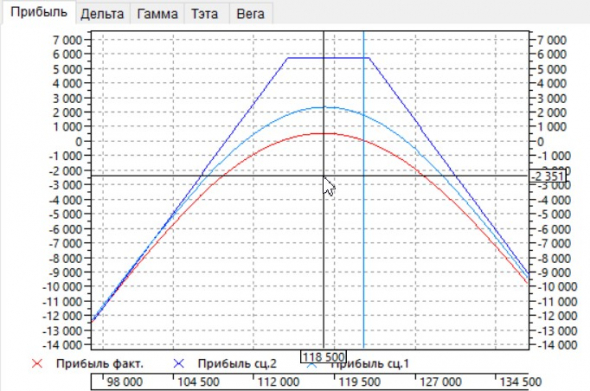

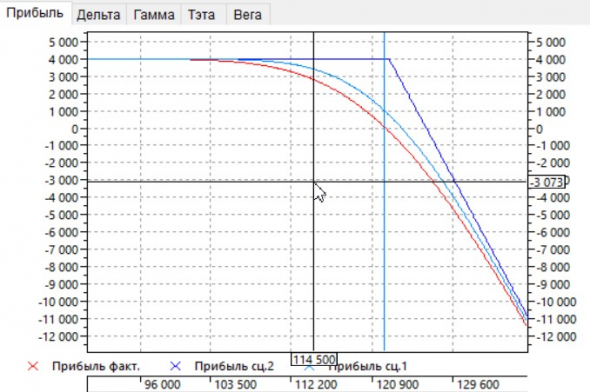

На рисунке красным это прибыль которая будет сегодня, в зависимости от того где будет РТС, голубым на 27.11, синим на 27.12.

Но что можно еще добавить? Продать пут, только не на деньгах, а пониже, возьмем пут 115000 с экспирой 17.12. Даже если мы будем сегодня падать мы будем в плюсе. Так как дельта колла -0.5, а дельта пута 0.25. Т.е с каждым рублем падения РТС мы будем зарабатывать 25 копеек. И потенциально мы можем заработать 4,5% за 34 дня.

( Читать дальше )

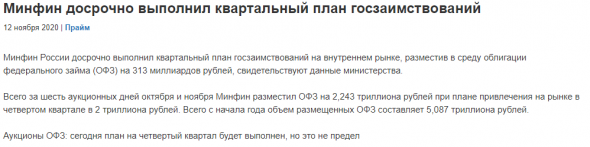

Бэнкинг по-русски: План по ОФЗ выполнен досрочно, а накачка банковской системы госсредсвами в самом разгаре

- 12 ноября 2020, 11:32

- |

ru.cbonds.info/news/item/1302395

Интересно посмотреть как позиция минфина по РЕПО с банками и краткосрочными депозитами изменилась:

( Читать дальше )

Сбербанк. Обзор финансовых показателей по РСБУ за октябрь 2020 года

- 09 ноября 2020, 11:37

- |

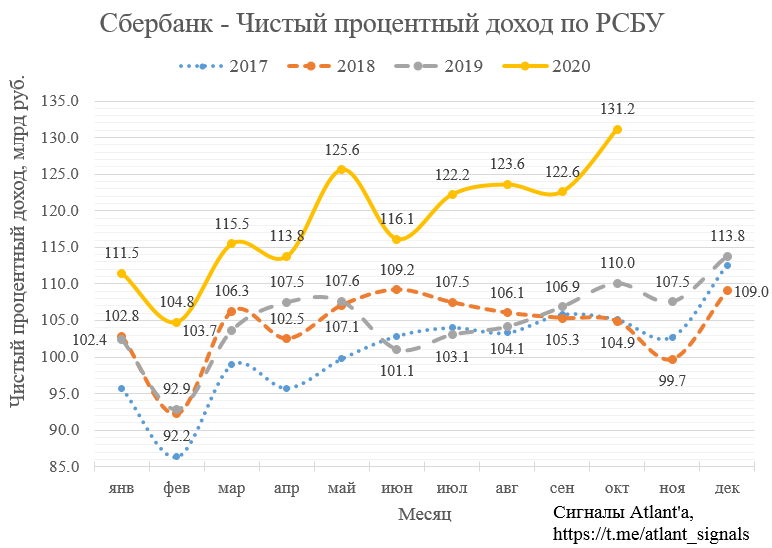

Чистый процентный доход в октябре составил 131,2 млрд рублей, что на 19,2% выше, чем в прошлом году, и на 7,0% выше прошлого месяца. Темп роста чистого процентного дохода постепенно ускоряется с начала лета благодаря высоким темпам кредитования. Положительное влияние оказали также снижение стоимости фондирования и понижение ставки взноса в фонд обязательного страхования вкладов.

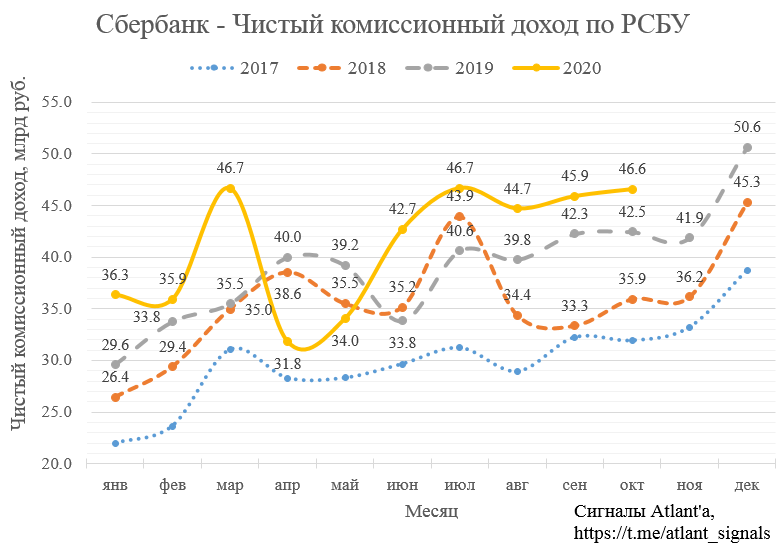

Чистые комиссионные доходы в октябре составили 46,6 млрд рублей, что на 9,7% выше, чем годом ранее, и на 1,5% выше, чем в прошлом месяце. Рост обусловлен восстановлением активности по банковским картам и увеличением расчетных операций. Опережающий рост показали также доходы от операций клиентов на финансовых рынках, банковских гарантий и операций торгового финансирования.

( Читать дальше )

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

Бэнкинг по-русски: М2 и депозиты Минфина

- 02 ноября 2020, 16:44

- |

Вопрос — включаются ли в расчеты М2 в РФ депозиты Минфина (федерального казначейства) в банках РФ в рублях, являющиеся частью РЕПО сделок по ОФЗ??

Подсознательно, вспоминая курс Экономикса, я искренне считал, что госфинансы не должны учитываться в расчетах денежных агрегатов.

Репо с банками и с ЦБ точно не учитывается...

Я выделил те строки, которые, считаю, идут в расчет М1 и М2 — красным, нерезов и госов не учел

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал