Избранное трейдера sokols

Шикарный пентхаус в бомжатнике! Ложь агентов.

- 17 января 2019, 06:14

- |

Вот интересно, на Ютубе много блогеров-автоподборщиков, которых нанимает заказчик для борьбы с мошенниками и автохламом. А в недвижимости я таких что-то не встречал, зато существует куча агентов, очень мутных типажей, задача которых развести и впарить по максимуму. И все врут.

Во-первых, за каждым объявлением чаще всего стоит агент. Собственники напрямую не продают, с потенциальными покупателями не общаются, и времени нет и лапшу на уши вешать не умеют.

Враньё начинается с объявления. Врут по поводу метража, например, включая в него балкон. Паспорт квартиры, конечно же, мало кто выкладывает.

Можно пробить квартиру на сайте Росреестра и узнать её реальный метраж, но только при осмотре, когда вы узнаете номер.

Одновременно с метражом вы увидите кадастровую стоимость. Почему это важно? От этой суммы считается налог и из этой суммы можно примерно прикинуть ценник. По моим наблюдениям сумма во многих случаях очень даже приближена к рынку.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 65 )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

РТС – СУПЕРИГРА от весёлого ДеШиФрОвЩиКа!!!

- 13 января 2019, 15:09

- |

Везучие по жизни есть?

1000 рублей в пятницу никто не выиграл, потому что мало людей участвовали. Значит надо повышать ставку! Итак:

НА КОНУ 10 000 РУБЛЕЙ!!!

Завтра 14 января 2019 производится розыгры 10000 рублей.

(ДЕСЯТЬ ТЫСЯЧ РУБЛЕЙ)

Я перечислю на телефон 10 000 руб. тому, кто угадает значение индекса РТС – RIH9 (шаг цены 10 пнктов) на конец торговой сессии 18:45.

Пишите в комменариях свои прогнозы.

Один ник – одно значение.

Значение должно быть шестизначным, к примеру так: 112270

Стави принимются до 15:00.

++++++++++++++++++++++++++++++++++++++++++++++++++++++++++

УСЛОВИЯ ИГРЫ:

( Читать дальше )

Квартирный неликвид, с которым лучше не связываться.

- 10 января 2019, 01:32

- |

Продолжаю рассматривать дикий рынок недвижимости с точки зрения инвестора. В прошлом посте я указал самый рыночный параметр для оценки стоимости объекта — арендная ставка.

Сегодня я выделил ещё один параметр, прямо влияющий на ликвидность. Очевидно, что людей, готовых выложить 5-10 млн наликом очень мало. Поэтому около 70% жилья приобретается в ипотеку, а банку в залог нужен качественный актив, который сохранит стоимость на срок до 20 лет и который можно быстро скинуть в рынок по адекватной цене. Варианты «неспешно попродавать годика два» банку не годятся.

Итак, ипотеку скорее всего не одобрят:

— в подлежащих сносу по генплану домах, например здесь планируется строительство объекта инфраструктуры (дорога, метро, мост итп);

— ветхие и аварийные дома;

— в блочных и панельных домах;

— в доме под реконструкцию с переселением жильцов;

— в домах построенных до 1970 года;

— у некоторых банков более жесткие требования: здание не старше 30 лет;

( Читать дальше )

Deribit торгуем опционы на крипту.

- 06 января 2019, 16:00

- |

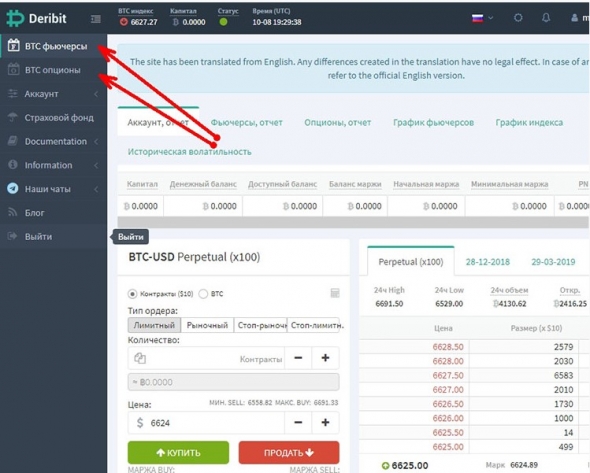

Переходим на сайт биржи, глазеем и регистрируемся.

После прохождения простой регистрации, мы попадаем на главную страницу и начинаем знакомиться с её интерфейсом ( кто не шарит по английски для удобства можно изменить язык на русский). Выбрали язык, затем обращаем внимание на панель слева, в ней вы можете сделать выбор, торговать с помощью фьючерсов или опционов.

( Читать дальше )

ОФЗ, Минфин и рубль

- 19 декабря 2018, 13:38

- |

Сегодня состоится очередное размещение ОФЗ от Минфина, где будет представлено сразу несколько выпусков 26223 (5 лет ПД), 10 млрд., 26214 (1.5 года ПД), 10 млрд., 52002 (ИН), 5.13 млрд.

От данного размещения отчасти будет зависеть и динамика рубля. При этом многие не знают, что значит, ПК, ИН, ПД и АД. Специально для того чтобы разобраться снял небольшое видео по ОФЗ.

ОФЗ: чем отличаются друг от друга и в каких случаях приобретать:

( Читать дальше )

Как инвестировать в гособлигации

- 05 декабря 2018, 19:54

- |

Любые вложения в ценные бумаги — это риски. Их уровень инвестор выбирает сам, покупая определенные активы и составляя из них портфель. Гособлигации, или госбонды, — инструмент, который подходит разным инвесторам. Он может быть низкорискованным или высокодоходным — это зависит от государства-эмитента и особенностей самой бумаги.

Рассказываем, как выбрать подходящие гособлигации и где их купить.

Как выбирать гособлигации

В основном на цену облигаций и их доходность влияют рейтинг государства-эмитента, тип бондов и срок до их погашения, ключевая ставка в стране и ситуация на рынке. Рассмотрим каждый фактор подробнее:

Кредитный рейтинг государства. Присваивают его международные рейтинговые агентства — Moody’s, Standard & Poor’s (S&P), Fitch, DBRS. Происходит это так: они анализируют финансовое положение эмитента и текущую задолженность, оценивают будущие доходы, сравнивают с конкурентами, а потом выдают рейтинг.

( Читать дальше )

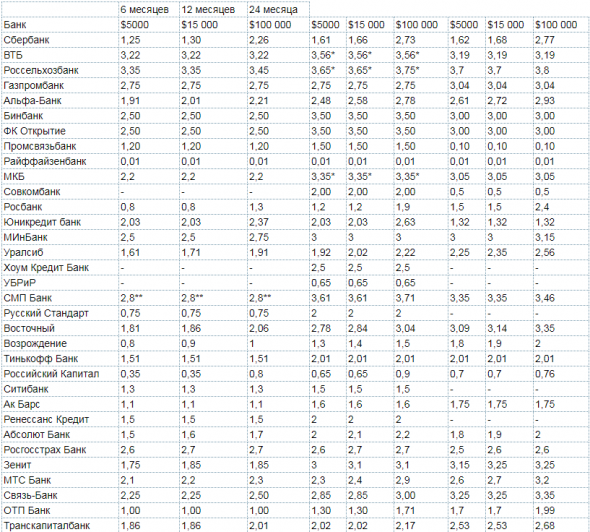

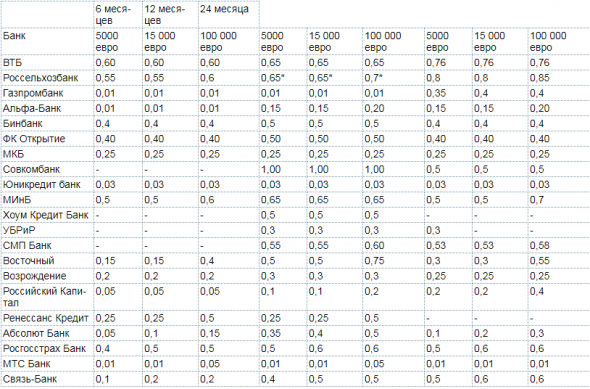

Депозиты в банках. Полные данные по топ-30.

- 05 декабря 2018, 15:19

- |

Действующие ставки вкладов в евро в отделениях банков, % годовых с учетом капитализации

( Читать дальше )

Как заработать на оферте

- 05 декабря 2018, 11:51

- |

Очень часто у корпоративных биржевых облигаций размер процентной ставки купонов определен только на часть срока жизни облигации. При приближении даты неопределенного купона эмитент определяет ему процентную ставку по своему усмотрению.

Облигационера новая процентная ставка по купону может не устроить. Поэтому, в таких случаях предусматривается погашение по оферте.

Часто бывает так, что к моменту приближения к дате неопределенного купона эмитенту уже не нужен займ, он уже обернул свои деньги и готов погасить облигации. Но оферта предусматривает лишь только желание облигационера, но не обязанность. Чтобы вынудить облигационера погасить имеющиеся у него облигации — такой эмитент назначает ставку всех последующих неизвестных купонов размером в 0,1% или даже в 0,01% годовых.

Все вышеизложенное, вообще-то, известно всем. Как же на этом заработать?

Вот, что я заметил. В одном из рейтингов у брокера ВТБ было зафиксировано самое большое количество клиентов — физических лиц. Чаще всего, такой клиент является бывшим банковским вкладчиком и не обладает достаточными знаниями для работы с облигациями. Он расценивает их как банковский вклад.

( Читать дальше )

Обзор мультипликаторов - энергетика

- 04 декабря 2018, 22:40

- |

Публикую еще один обзор/анализ мультипликаторов в электрогенерации. Если бы сам для себя составил такую табличку раньше — не купил бы ТГК-2 за дорого

Итак, #1 компания в РФ – Интер РАО (по капитализации)

Есть целый эшелон мелкий компаний на бирже, в основном Дальнего Восток (там неценовая зона и там другие правила игры)

Квадра и ТГК-2 тоже одни из самых дешевых, так как обе не очень большие и у них очень старые мощности

По росту в топе Дальний Восток и Интер РАО (я не очень хорошо знаю в чем там особенность на Дальнем Востоке, там сплошное субсидирование)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал