Избранное трейдера Валентина Ерошенко

Ужасный год и средний результат

- 25 октября 2018, 08:52

- |

До конца года осталось всего 2 месяца. Вроде вчера только год начинался. Время — это иллюзия. Общий результат по всем портфелям и счетам пока 10.86% (забыл уточнить — в валюте). Как всегда, надеешься и хочешь большего, а получаешь меньшее. Плохой или хороший это результат? Средний на фоне ужасного рынка. Отчасти это связано с неудачными сделками, неоправдавшимися ожиданиями (например, ставка на рост золота в первом квартале или ставка на рост йены во второй половине года, как это удалось сделать в первой половине, а также «бешенством» на американском рынке акций) и с тем, что в этом году я больше сосредоточился на защите того, что есть, сильно снизив риски и ограничив лимиты. А также направляя значительную часть средств в облигации с близкими сроками погашения (до 1 года). Больше уходил в оборону, чем в наступление. В общем, было много идей, было много поражений и немало побед. Но таков этот бизнес.

Люблю я свои ошибки ...

Одной из самых больших неудач в этом году была покупка фьючерсов на РТС и ETF RSX 4 и 6 апреля… прямо перед падением более чем на 10% 9 апреля. Эта сделка в очередной раз показала насколько важна защита, риск менеджмент. Это мне напомнило 15 января 2015 года, когда многие делали ставку на рост EURCHF от 1.20, считая что Швейцария и дальше будет держать привязку к евро. Тогда я решил воздержаться, поскольку возможная прибыль от роста EURCHF была гораздо ниже возможных рисков от его падения. Асимметрия была ужасной и никак не оправдывала длинные позиции.

- комментировать

- ★3

- Комментарии ( 22 )

Деловые, интересные, бесплатные события вечером в пятницу в Москве. 18 октября

- 18 октября 2018, 08:50

- |

19:00 Лекция в МГУ: «Изменения как основной контекст бизнеса» https://econ-msu.timepad.ru/event/807794/

18 октября 19:30 ДИСКУССИЯ «БИЗНЕС С КИТАЕМ В ПЕРИОД САНКЦИЙ» https://embahs.skolkovo.ru/en/emba-hs/coming-events/1..

18 октября 19:00 Коучинг по карьере и профессиональному развитию http://ipp.hse.ru/den-otkrytyh-dverey-programmy-karer..…

18 октября 19:00 PUBLIC TALK «ПРОДЮСЕР DIGITAL MEDIA — ПРОФЕССИЯ БУДУЩЕГО http://moscowfilmschool.ru/about/events/76573/ P.S. Канал goo.gl/WU2mpR том, что нам ждать от будущего и как в нем преуспеть.

Список всех деловых событий Москвы goo.gl/h9MiUi вкладка ЭВЕНТЫ.

t.me/SmartEventMos — Деловые события Москвы Подпишитесь!

Как правильно закупаться баксами?

- 17 октября 2018, 16:37

- |

Как, по вашему мнению, лучше затаривать баксы человеку, который живет в РФ, тратит в рублях, сами баксы, кроме как в инвестиционных целях, не нужны.

Таким образом, его интересуют не сами доллары, а курсовая разница на момент продажи.

Допустим, для расчета на 100к рублей.

Два варианта для «купили и сидим»:

1) Покупается 1 лот (1000) долларов TOD = 65560 рублей. Оставшиеся 34440 кладутся в ОФЗ, FXMM, или тому подобный (теоретически) неувядающий актив. Сидим, ждем у моря погоды.

2) Покупается 1 контракт на фьючерс USDRUB (ГО = ~ 4500). Оставшиеся 95500 кладутся туда же (ОФЗ/FXMM).

Плюсы второго варианта: мы получаем ту же разницу курса, но (вроде) дешевле.

Минусы второго варианта: мы теряем контанго (хотя это будет компенсировано доходностью ОФЗ/FXMM) и у нас есть, в случае долгосрочной покупки, необходимость раз в три месяца перекладывать фьючерс. Минус комиссия за покупку/продажу ОФЗ/FXMM и комиссия депозитария.

Как, по-вашему, какой способ предпочтительнее?

СЕГОДНЯ ПРЕДПОЛАГАЕТСЯ ЖАРКИЙ ДЕНЬ, Вчерашнее падение Aмерики можно было предсказать.

- 11 октября 2018, 12:48

- |

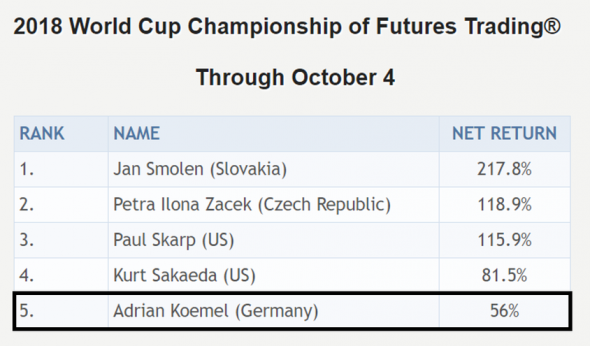

С недавних пор за слежу за одним трейдером, он торгует успешно фьючерсы. Его стратегии базируется на Forward Curves, COT-Report, Seasonality и Volume Profile для входов.

Доказательством что он успешный трейдер является участие в World Cup Championship of Futures Trading, где он на сегодняшний момент занимает 5 место.

Так вот, посмотрев его пару бесплатных вебинаров, он в первую очередь смотрит на изменение Forward Curves, сигналов по Forward Curves в год очень мало, но они точный на 90%. (его собственный сайт с Forward Curves: https://www.suricate-trading.de/terminkurven/ )

А теперь к делу по Америке. В Forward Curves есть две фазы, Contango и Backwardation. Индекс S&P 500, а точнее VIX Futures (волатильность на индекс S&P 500) находился последние месяцы в фазе Contango. Суть этой фазы в том что каждый последующий контракт дороже предыдущего. Пример с 02.10.18 по 05.10.18.

( Читать дальше )

ОФЗ на Московской бирже - часть 1.

- 09 октября 2018, 09:21

- |

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% — а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской биржеК сожалению сейчас нет доступа к терминалу QUIK — поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ — самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

( Читать дальше )

АЛЬФА - ВТБ (слухи?)

- 08 октября 2018, 12:13

- |

В Альфа-банке сотрудники проводят флешмоб — размещают трудовые книжки с логотипом банка и хештегом #прощайальфабанк

Из банка ушли с десяток топ-менеджеров и под сотню сотрудников.

Что происходит с Альфа-банком?

По нашим данным, президент ВТБ Андрей Костин и Миша Фридман из Альфа-банка договорились о размене активами в управлении.

В размене участвуют Альфа-банк, X5 retail group и Магнит.

ВТБ получил в оперативное управление Альфа-банк, поэтому в него пришел бывший менеджер ВТБ Володька Верхошинский с командой, они спешно выметают топ-менеджеров Альфы, которые работали десятки лет.

Взамен Фридман и старшие альфисты получают почти весь российский ритейл — X5 (Пятерочка и Перекресток) у них уже есть, вдобавок они получают в операционное управление Магнит. Им уже занимается Ольга Наумова, которая недавно перешла из Пятерочки, а зять Сергея Лаврова и бывший альфист Саша Винокуров управляет Магнитом за счет кредита ВТБ.

Каждый получит то, что хотел — переход Альфы под внешнее управление ВТБ должна помочь Костину выстроить банк за пределами санкций и продолжить гонку за Грефом.

Фридман заменит ненужный в условиях санкций и засилия государства в банковском секторе Альфа-банк и получит монополию в ритейле, а россияне получат повышение цен.

Интересно слухи ли это или правда.

ГОДОВЩИНА программы QT

- 07 октября 2018, 22:29

- |

Ровно год назад в октябре 2017 года ФРС запустила программу количественного ужесточения (QT — quantitative tightening). Суть программы заключается в изъятии из системы долларов, ранее напечатанных в рамках трех раундов количественного смягчения (QE) в 2009-2014 году. И процесс этот назвали сокращением баланса ФРС. Началось всё год назад со скромных 10 млрд долларов в месяц. Никто на это толком не обращал внимание. А зря! Эта программа обладает накопительным эффектом. Да, поначалу она мало влияла на что-либо, но время берет своё. И в дальнейшем она еще ого-го как отразится на стоимости всех активов в мире. К настоящему времени баланс ФРС уже сократился на 300 млрд долларов. Если год назад он равнялся 4.470 трлн $, то теперь 4.170 трлн (см. график внизу). Надеюсь, что все уже заметили, как это отразилось на валютах развивающихся стран, включая рубль. Мало того, что ФРС поднимает ставку, так еще и количество долларов уменьшается в системе. Т.е. двойной удар идет по валютам развивающихся стран (подробно на эту тему писал в телеграме https://tele.click/MarketDumki/562).

( Читать дальше )

Удалённая цензурой статья про санкции

- 05 октября 2018, 01:12

- |

https://finance.rambler.ru/economics/40909786-pachki-rezanoy-bumagi-kak-sanktsii-povliyali-na-banki/

Ясно одно:

Санкции Запада против России — установлены не на годы, а на десятилетия. Эффект от санкций достигнет пиковых значений к 2020-2021 году. Это наложится на цикличность кризисов в экономике. Вишенкой на торте стало дело Скрипалей, которое послужило катализатором для наложения двух негативных событий в столь непростое время. Вот и получается, что травили Скрипалей, а «отравили» Путина.

Разбираемся в трейдниге: Психологическая карта фигуры "Голова и Плечи"

- 04 октября 2018, 08:14

- |

Как технические аналитики, мы знаем, что акции, индексы и фьючерсы часто формируют модели, похожие друг на друга. В то время, как никакие две модели не дублируют друг друга абсолютно, распознаваемые особенности проявляются достаточно часто, чтобы мы могли идентифицировать эти модели и использовать их для прогнозирования движения цены. Так как эти модели отражают веру и эмоции людей, важный аспект знания модели — способность понять основное поведение человека и торговать соответственно ему.

Множество индексов и акций на своих дневных графиках в настоящее время формируют или уже сформировали модель разворота, известную как «голова и плечи». Голова и плечи появляется на графике (в любом масштабе времени), когда акция (например) растет в восходящем тренде к новому максимуму. Сильный объем поднимает цену к пику, который формирует вершину левого плеча.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал