Избранное трейдера Валентина Ерошенко

Как слить депозит ?

- 23 сентября 2018, 17:29

- |

2. Не ограничивай лимиты на день.

3.Поставил стоп, перетягивай — цена не дойдет, щас развернется.

4.Усредняйся.

5.Торгуй на новостях, на всех).

6.Открыл терминал, ты сразу уже видишь точку входа, не жди, упустишь.

7.Купи робота, включи и забудь, заходи только когда нужно выводить деньги.

8.Разбор трейдов, это для лохов.

9.Цена пошла в нужную сторону, не упускай прибыль, кройся, а то до тейка не дойдет.

10. Помни, понедельник лучший день, всегда в этот день отбиваются потери прошлой недели.

11. Интуиция твой друг, ближайшие 3 года.

12. Переноси сделки через ночь.

13.Выбило по стопу, быает, перезаходи сразу.

14.В сделках против тренда, всегда жди не меньше 3 к 1.

15. Используй только рыночные заявки.

- комментировать

- ★14

- Комментарии ( 34 )

Для тех, кто заинтересовался фондовым рынком

- 23 сентября 2018, 14:54

- |

Однако я понимал, чтобы раскусить особенности нашего рынка, надо искать что-то местное.

Оказалось, что для знакомства с устройством нашего рынка выбора почти нет, наскреб по сусекам эту книгу.

Книга оправдала мои ожидания. Я получил то, что хотел, а самое главное понимание многих вещей, о которых я даже никогда бы не спросил.

Хочу отметить, что книга издана после кризиса 2008, что ценно. Тут можно прочесть даже упоминание о «народном IPO» ВТБ.

Есть нюансы налогообложения, но тут вы понимаете, многое уже неактуально, так как появилось довольно много новых льгот.

В принципе, когда знакомые спрашивают про рынок акций, с чего начать и стоит ли, рекомендую прочитать им эту книгу.

В каких ОФЗ сидят иностранные инвесторы?

- 21 сентября 2018, 20:38

- |

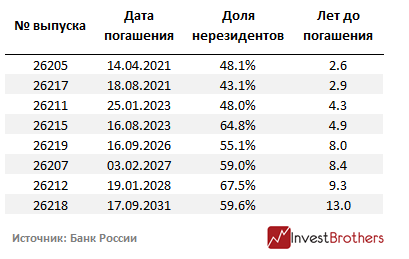

Облигации федерального займа не пользуются популярностью у инвесторов последние несколько месяцев. Какие бумаги могут подешеветь сильнее остальных в случае введения санкций?

Не все ОФЗ падают с одинаковой скоростью. Основная причина снижения стоимости облигаций — выход из них нерезидентов. Поэтому самый большой потенциал падения у тех бумаг, где концентрация иностранного капитала заметно выше.

Таких ОФЗ на рынке не так уж и много — всего 8 выпусков, где их доля превышает 43%.

Больше всего иностранным инвесторам «полюбились» ОФЗ 26212, там концентрация составляет 67,5%. В выпуске 26215 их доля равна 64,8%. Также нерезидентам «по душе» бумаги 26207 и 26218 с долей в 59% и 59,6% соответственно. Средний срок погашения данных бумаг составляет 8,7 лет. То есть, нерезиденты предпочитают покупать средне- и долгосрочные ОФЗ.

Напомним, что недавно Банк России поднял процентную ставку впервые с декабря 2014 г. Если отток капитала с развивающихся рынков продолжится в ближайшее время, то регулятор может вновь пойти на ужесточение монетарной политики.

( Читать дальше )

Трейдинг. Мозг расставляет ловушки

- 21 сентября 2018, 09:41

- |

Ловушка блуждания

Ловушка толпы

Ловушка молодости

Ловушка 25-летия

Ловушка динамических стереотипов

Ловушка медленного старта

Ловушка хозяина в доме

Ловушка мужского и женского профиля

Ловушка белого халата

Ловушка вычесывания

Ловушка принадлежности группе

( Читать дальше )

Санкции 20 сентября 2018 года!

- 21 сентября 2018, 08:04

- |

Тонкий лед.

- 20 сентября 2018, 08:01

- |

Когда рынок стоит в боковике, вырисовывая концентрации свечек по горизонтали, то это значит что идет набор позиции. Но покупка идет не на уровне самой боковой коррекции, она идет выше текуших цен, а делаеться это для того чтобы выше сделать лед тонким. Покупаються большие объемы, не по рынку а выше, перед выходом важных для игроков новостей рынок подпилен и позиция набранна(Большими Дядями). Одичавшая, бешенная, жадная, встревоженная толпа услышав для себя важный сигнал по телеку, в сети, на смарт-лабе(условный рефлекс) начинает делать покупки в надежде заработать, надо купить по скорее да побольше, пока момент есть. Вот так толпа пробивает подпиленный лед, цены идут быстро вверх а Дяденьки разгружаються, продав все!

Прогноз по доллар/рубль от ProfitStock.info (альтернатива)

- 19 сентября 2018, 18:32

- |

Ситуация с выбором вариантов разрешится в момент, обведенный красным кругом на графике, когда либо сформируется зигзаг a-b-c по основному синему варианту, либо пойдет формироваться полный импульс в волне А по альтернативному красному варианту.

( Читать дальше )

Взгляд на рынок. ММВБ и рубль. Trade Market

- 19 сентября 2018, 17:42

- |

Основным источником позитива на рынке является ЦБ, который поднял ставку и начал вливать в экономику свеженапечатанные деньги для спасения гособлигаций. Хотя про экономику я конечно погорячился. До экономики они не дойдут, поскольку выделяются банкам, те скупают облигации, увеличивая свой баланс и прибыль, т.к. доходность облигаций выше, чем процент по займам ЦБ. В общем в российской, как и в мировой практике, продолжает действовать закон: «В любой непонятной ситуации давай деньги банкам».

Таким образом, текущий позитив – это лишь ширма, накачка финсистемы деньгами, а когда деньги кончатся, все системные проблемы, о которых мы говорим уже много месяцев, снова всплывут.

Ах, да, чуть не забыл, мировые валюты развивающихся стран тоже растут и это тоже позитив для рубля и рынка в целом, но здесь надо смотреть на первопричину ослабления, т.е. политику ФРС. Пока не было сигналов на сворачивание курса ужесточения монетарной политики в США, а значит этот рост может быть всего лишь отскоком, после которого падение восстановится.

Рубль пока стремится на 66, и на данный момент не вижу причин не достигнуть этой цели. Этот сценарий я также описывал в прошлом посте, и сигналом к его реализации стал пробой уровня 68.

( Читать дальше )

Вопрос по закрытию ИИС

- 19 сентября 2018, 11:22

- |

В декабре 18 последнее пополнение на 400 тыс. В январе — феврале 19 получу документы. Возможно сразу закрыть ИИС, после получения документов и после уже подавать на налоговый вычет? Как налоговая посмотрит на то что ИИС на период проверки будет уже закрыт?

Просто стоит вопрос, с каким сроком погашения бумаги сейчас брать.

10 принципов облигационного трейдинга

- 19 сентября 2018, 00:16

- |

Во-первых, это риски инфляции.

То есть, риски валюты размещения.

Тут мало что можно сделать.

Разве что на половину портфеля купить евробонды

(впрочем, хедж всегда стоит денег, и защищаясь от инфляции вы сильно подрубаете общую доходность портфеля).

Во-вторых, это риски реинвестирования.

Поэтому единственная безрискованная инвестиция – государственная дисконтная бумага,

которая держится до погашения.

Как известно,

доходность облигации определяется доходностью ее тела (изменение цены),

доходностью купонов,

и доходностью реинвестирования купонов.

И по всем трем позициям возможны проседания.

Номинал после вашей покупки может снижаться,

купоны могут не выплачиваться из-за техдефолта (или полного),

а их реинвестирование может быть затруднено из-за изменения ставки ЦБ

или отсутствия подходящих бумаг на рынке.

2. Размер позиции определяется общей доходностью портфеля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал