Избранное трейдера Константин Васильев

Лонгами пахнут несколько бумаг...

- 17 января 2018, 19:25

- |

Посмотрите как красиво отрисовали хвост на акции Мечела после формирование краткосрочного баланса:

Мне видится, здесь вероятность хорошего роста 170-180 можем достать легко, стоп актуально спрятать за хвост!

Любопытен РусГидро, который показал нам по лоям кульминационный объём и начал почти моментально движение вверх, сейчас всё показывает за лонг и возможно очень долгосрочный, особенно глядя на старший ТФ, на котором красивый ложный пробой:

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 5 )

Про текущий вынос в Газпроме и его шипы.

- 15 января 2018, 00:24

- |

Добрый вечер/день.

Немного про шипы в Газпроме.

В Газпроме наблюдается многолетний (~пятилетний) боковик и так сложилось, что спекулянты периодически развлекаются тут значительно вынося цену котировок акции за короткий промежуток времени, по нашему — это шипы. Теория шипов не нова, но рассматривает ее не так много людей, из наших только Гусев В.П. Рассмотрим этот долгий боковик Газпрома с его самого начала, и мы увидим, что в котировках этой акции, в основном, бывает две разновидности шипов. Красным выделены «низкие», синим «высокие».

Соотношение высоты прямоугольников определенного цвета одинаковая.

funkyimg.com/view/2BfN6

Очевидно, что текущий вынос — это один из шипов. Какой именно — покажет время. Обратите внимание, на картинке так же есть индикатор моментум. Он интересен тем, что довольно точно указывал на вершины шипов. И сейчас мы вплотную подошли к уровню, который возможно укажет на вершину шипа. Это как раз совпадает с тем, что цена дойдет до уровня сопротивления 147.20р.

( Читать дальше )

Совпадение инвестиционных идей на 2018 год

- 12 января 2018, 20:02

- |

(число в ячейке — это число совпадающих рекомендаций у двух изб)

Первый вывод такой: ну тут либо аналитики Открытия Элвиса читают, либо Элвис читает Открытие=D.

Второй вывод: аналитики мало любят вторые третьи эшелоны рекомендовать. А Элвис больше всех любит, не стесняется.

Третий вывод: самые всеми изрекомендованные акции на 2018 год, это Новатэк, МТС (в 5 из 7 портфелей) а потом Лукойл и Алроса (в 4 из 7 портфелей)

А здесь я добавил еще свой портфель:

Оказалось, что мой портфель имеет меньше всего пересечений с другими рекомендованными портфелями (в сумме 7).

Самый массовый портфель 2018 у «Дохода». Но это не удивительно, потому что там аж 19 бумаг.

По этой же причине много пересечений у Элвиса (14 бумаг, 23 пересечения). Зато в портфеле Элвиса много того, чего нет у других.

Ну и еще. Список акций, которых в идеальных портфелях 2018 нет ни у кого (я не в счет):

Все 7 перечисленных прогнозных портфелей на 2018 год есть в моем списке портфелей:

https://smart-lab.ru/q/watchlist/dr-mart/

p.s. не забываем что на смартлабе есть классный рейтинг брокеров, где можно выбрать себе брокера для инвестиций в российские акции

Подключение и настройка привода Qscalp

- 12 января 2018, 16:24

- |

Инвестиционная стратегия на 2018 год

- 27 декабря 2017, 18:12

- |

Инвестиционная стратегия представляет мнения по доходностям классов активов, которые используются в управлении портфелями наших клиентов. Прогнозы влияют на доли инструментов, которые будут немного отличаться от стратегических, то есть заданных изначально при составлении инвестиционной декларации. Мы не рекомендуем использовать выводы стратегии для краткосрочных рискованных спекуляций. Здесь представлена краткая версия стратегии, полную можно прочитать по ссылке.

Валюты

Доллар

ФРС продолжит ужесточать денежную политику, сокращая свой баланс и повышая процентные ставки. Это приведет к ускорению оттока капитала с развивающихся рынков, в том числе и России. Кроме того, мы ждем небольшого снижения цен на нефть. Базовый прогноз по доллару на 2018 год +10%

Евро

Мы ожидаем роста евро в следующем году, как относительно доллара, так и рубля. Главным фактором восстановления европейской валюты должно стать более активное ужесточение политики ЕЦБ на фоне уверенного экономического роста в Европе.

( Читать дальше )

Это взорвет ваш мозг! Рост рынка США за 80 лет НОЛЬ. Spydell.

- 02 ноября 2017, 17:16

- |

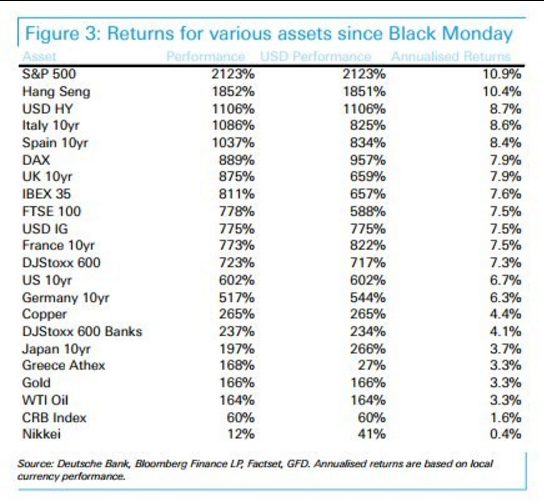

Это на сколько выросли рынки с момента краха в октября 1987 года.

А теперь к статье Спайдела.

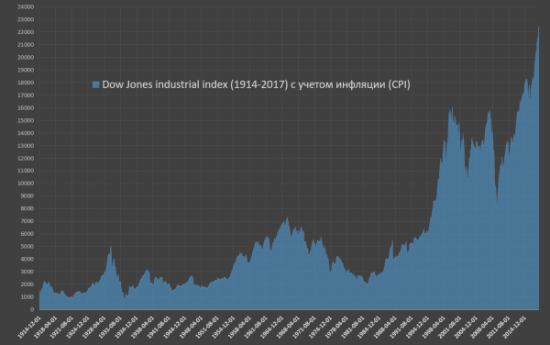

Под ростом следует понимать не рост в номинальном выражении, а рост с учетом инфляции. В самое деле, какой толк от роста активов в два раза, когда цены выросли в три раза?

Если скорректировать индекс Dow Jones на инфляцию (индекс потребительских цен в долларовой зоне), то открываются любопытные наблюдения.

За 80 лет (с начала 20 века по 1982 год) фондовый рынок США не вырос вообще и никак. Ноль процентов. Абсолютный чертов ноль. Еще раз, за 80 (восемьдесят) лет!

( Читать дальше )

Дивидендные "аристократы" ММВБ

- 16 августа 2017, 19:31

- |

Почему именно эти бумаги?

Газпром, потому что монополист и очень дешёвый. Мне просто нравится иметь в портфеле кусочек «Национального достояния». :)

Мосбиржа — это новая «облигация» на рынке акций после Лукойла и ВСМПО. Бизнес любой биржи завязан на клиентских комиссиях. Трудно себе представить, чтобы резко упало количество желающих «припарковать» свои деньги в ценных бумагах. Богатые богатели, богатеют и будут богатеть. Правило «5Б» :) Кроме того сейчас пенсионные фонды активно стали «пылесосить» рынок ценных бумаг, так что «жирных» клиентов у Мосбиржи будет в достатке.

( Читать дальше )

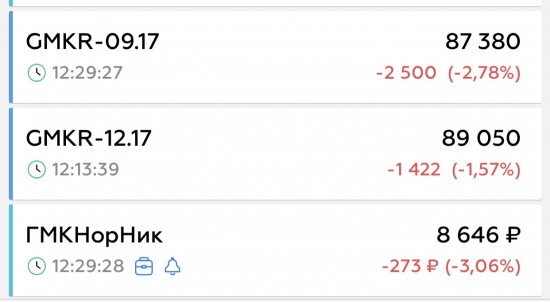

Норникель Фьючерсы 7+% за месяц с минимальным риском( без риска)

- 16 августа 2017, 12:39

- |

Всем добрый день. Норникель планирует выплатить дивиденды за 6 месяцев. выплата будет в конце сентября. Это значит в фьючах 9.17 дивы есть, а в 12.17их нет. И рынок ещё это не отыграл. После СД и утверждения дивов На уровне 350-400 руб. Фьюч 9.17 вырастет в цене относительно Фьюча 12.17на эти же 3500-4000 пунктов. Пусть даже на 3000 пунктов. В итоге 3000 пунктов прибыли при вложениях в 25 тыс на 1 контракт примерно.

каким образом? Путём продажи фьючей 12.17 и покупки против них фьючей 9.17

7+% я указал заниженно, с учётом возможно меньшей динамики цен на фьючи. Реально тут 10%+ в месяц. Риски? Дивы не утвердят за 6 месяцев. Тогда заплатите просто комиссии за сделки и все. Убытка тут нет, т.к двигаться цена будет примерно одинаково на контракты.

На форуме я недавно, жду ваших оценок и комментариев. Возможно я ошибся в чем-то?

P.s. Писал с телефона, могут быть ошибки в словах и пунктуации.

Актуальная опционная стратегия доллар/рубль и РТС на август-сентябрь

- 15 августа 2017, 16:57

- |

Российские активы и в частности фьючерс на индекс РТС (RI) и доллар/рубль (SI) в последнее время демонстрируют достаточно противоречивую динамику.

На стороне покупателей продолжают играть:

– высокие цены на нефть (преимущественно благодаря договоренностям ОПЕК+)

– стимулирующая денежно-кредитная политика мировых ЦБ

– ожидания реформ от администрации Трампа

– перепроданность российского рынка.

При этом из негативных факторов стоит выделить:

– статистика Китая и еврозоны накануне вышла в крайне негативном ключе. В частности рост промышленного производства в Поднебесной в июне замедлился аж до 6,4% в годовом выражении, при ожиданиях на уровне 7,1%, а розничные продажи опустились до 10,4%. При этом в еврозоне данный показатель снизился по отношению к маю на 0,6%.

( Читать дальше )

Диалоги о фьючерсах на ОФЗ. Часть 1: ценообразование, доходность и ответы на вопросы

- 11 августа 2017, 18:38

- |

* Во 2 части мы подробно разберём кейсы, на которых можно заработать с помощью ОФЗ и фьючерса на ОФЗ.

Ценообразование и доходность

Вы хотите вложиться в облигации, но зарубежный рынок Вам неинтересен, а ценообразование корпоративных бондов кажется Вам дремучим лесом? Тогда добро пожаловать на рынок ОФЗ и фьючерсов на ОФЗ, где Вы можете не бояться кредитного риска, низкой ликвидности и прочих опасностей.

Многим инвесторам до сих пор торговля облигациями кажется непонятной. Друзья, на самом деле, это даже проще, чем торговля акциями! Покупая облигацию, весь Ваш доход формируется из купонных платежей, их реинвестирования и изменения цены бонда (будем разбирать облигации с постоянным купоном, а они одни из самых ликвидных). Цена облигации имеет обратную зависимость от рыночной доходности, а чувствительность цены к изменению доходности называется дюрацией. Таким образом, Ваш финансовый результат от покупки бонда (в % от вложенного капитала):

ФР = -Дюрация * Изменение доходности + Доходность облигации * Срок инвестирования в годах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал