Избранное трейдера Владимир

«Умные деньги» уходят с фондовых рынков

- 03 июня 2019, 23:44

- |

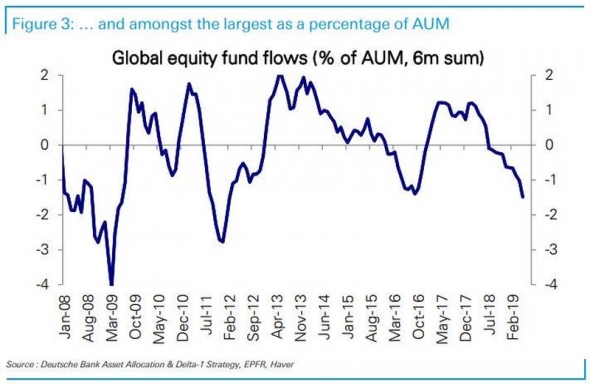

На ZeroHedge выложили обзор от Deutsche Bank с информацией о денежных потоках в акционерные и облигационные фонды. Картина выходит достаточно впечатляющая, отток средств инвесторов из фондов акций за последние шесть месяцев находится на максимумах с момента европейского долгового кризиса 2010–2012 годов:

(Денежные потоки в фонды акций в % от средств под управлением, суммарное значение за последние 6 месяцев)

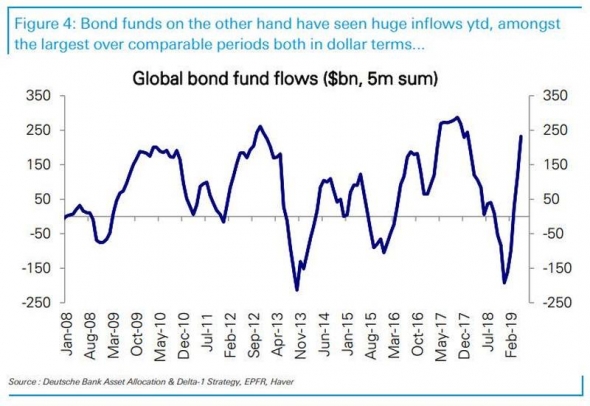

В абсолютном значении отток за последние полгода составил $237 млрд. Куда уходят эти деньги? Правильный ответ — в облигационные фонды и фонды денежного рынка (вкладывают в краткосрочные долговые обязательства, например в казначейские обязательства США):

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 17 )

Обалденный канал про бизнес. Миллиардер Андрей Ковалев.

- 19 мая 2019, 22:12

- |

За весь вечер все пересмотрел. Он только начал выкладывать на Ютубе.

Занимается коммерческой недвижимостью.

Напоминает мне еще одного бизнесмена Сергея Мерсбрабуса(Болятко Сергей Анатольевич) с его байками из Бентли.

Так же советую посмотреть его байки как он вел бизнес.

Посмотрите не пожалеете. Но а то как он разнес Бизнес Молодость это стоит посмотреть)))

Сейчас у него стрим народ задает вопросы отвечает.

Особенно понравилось. Не делайте бизнес с друзьями и родственниками. Потеряете и деньги и друзей и родственников)))

Ах да забыл сказать самое важное!!!

Говорит я 11 лет ни куда не вкладывался ждал, время настало буду покупать.

( Читать дальше )

пересмотр MSCI: снижен вес Лукойла, повышен вес Полиметалла и ИнтерРАО.

- 14 мая 2019, 09:48

- |

Самый большой сюрприз — сокращение фактора FIF Лукойла с 0.65 до 0.55, которое может привести к оттоку $700 млн.

При этом FIF Полиметалла и ИнтерРАО будут повышены: POLY: 0.40->0.45, IRAO 0.30->0.35

Веса Татнефти и Новатэка без изменений.

По расчетам аналитиков ВТБ-Капитал, с учетом роста цены, Новатэк может обогнать по месту в индексе Татнефть, поэтому его вес может вырасти с 5% до 9%.

Евраз был добавлен в индекс MSCI UK, как и ожидалось.

Все изменения вступят в силу 28 мая после закрытия рынка.

Цены для расчета весов будут фиксироваться на закрытии торгов 16 мая.

Инфа предоставлена ВТБ Капитал.

Спасибо Илья Питерский!

Московская биржа - общий объем торгов в апреле составил 73,8 трлн рублей

- 07 мая 2019, 17:40

- |

Общий объем торгов на рынках Московской биржи в апреле 2019 года составил 73,8 трлн рублей.

Лучшая динамика:

- рынок облигаций (рост 24,3% г/г),

- рынок репо с клиринговыми сертификатами участия (рост 22,2%),

- рынок фьючерсов и опционов на товары (рост 18,4%)

- рынок репо с центральным контрагентом (рост 12,5%)

Объем торгов на фондовом рынке в апреле вырос на 0,9% и достиг 3 163,2 млрд рублей (3 135,4 млрд рублей в апреле 2018 года)

Срочный рынок

Объем торгов на срочном рынке составил 6,3 трлн рублей (8,2 трлн рублей в апреле 2018 года) или 109,8 млн контрактов (139,5 млн контрактов в апреле 2018 года).( Читать дальше )

Великая Депрессия. Причины и параллели с сегодняшним днём

- 17 апреля 2019, 08:06

- |

Причины

Как и любой циклический кризис, Великая Депрессия стала следствием предшествующей кредитной экспансии. Если вкратце, искусственное увеличение денежного предложения создаёт иллюзию большей доступности ресурсов, чем она есть в реальности. Это приводит к сверхпотреблению и ошибочным инвестициям, которые выявляются лишь после окончания кредитной экспансии (это и называют депрессией). Как писал Людвиг Фон Мизес в книге «Человеческая деятельность. Трактат по экономической теории»: «В период бума дефицитные факторы производства безрассудно разбазариваются в ошибочных инвестициях, а имеющиеся запасы сокращаются в результате чрезмерного потребления. Мнимое благо оплачивается обнищанием.».

Циклические кризисы случались и ранее, до создания ФРС. Тогда кредитная экспансия создавалась фидуциарным кредитом. «Когда банкиры, чьи расписки на депозиты до востребования воспринимались публикой в качестве заместителя денег, начали ссужать часть размещенных у них средств, они не думали ни о чем другом, кроме своего дела. Они считали, что не будет большого вреда от того, что они не будут держать полный эквивалент выданных расписок в виде резервов наличности в своих сейфах. Они были уверены, что всегда будут в состоянии выполнить свои обязательства и без задержки выкупить все выданные расписки, даже если они ссудят часть депозитов под проценты. Банкноты становятся инструментами, не имеющими покрытия, в условиях действия свободной рыночной экономики. Прародителем кредитной экспансии был банкир, а не власть.» (Людвиг Фон Мизес «Человеческая деятельность. Трактат по экономической теории»). Однако, тогда конкуренция между банками ограничивала масштабы кредитной экспансии, ведь клиенты других банков, с которыми расплачивались банкнотами, могли потребовать наличные (золото), нехватка которого привела бы к банкротству. С созданием ФРС какие-либо сдерживающие факторы исчезли.

( Читать дальше )

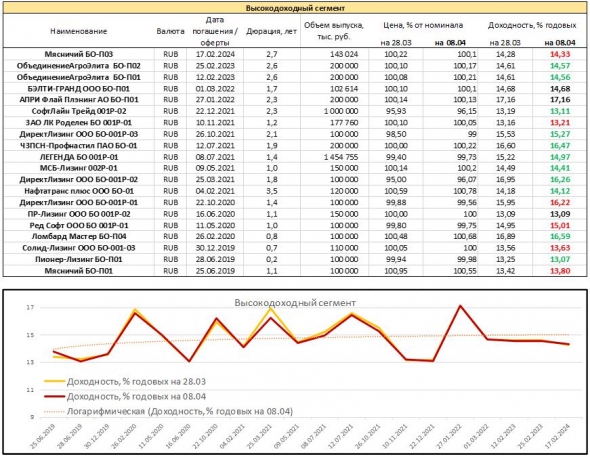

Срез доходностей рублевых облигаций. Высокодоходный сегмент

- 10 апреля 2019, 08:12

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Кто зарабатывает больше: Apple,Google или ...?

- 09 апреля 2019, 09:24

- |

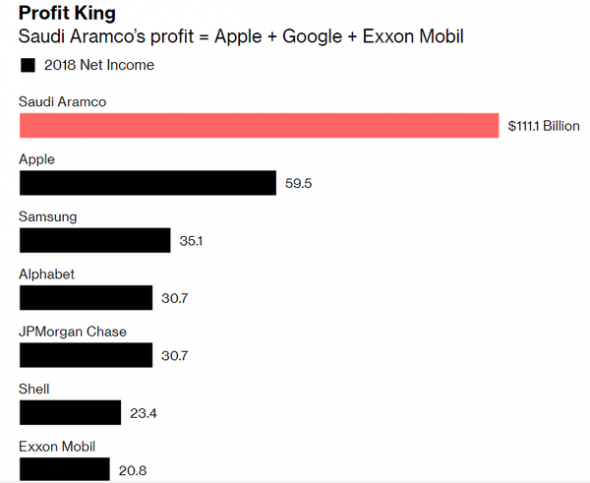

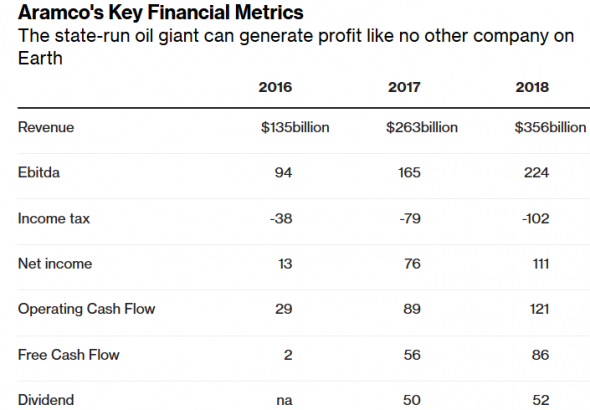

Нефть как источник энергии критикуют и ругают. Защитники природы агитируют за зелёные виды топлива. Но пошатнуть позиции нефти как источника большой прибыли им удастся не скоро.

Это доказывает таблица, составленная агентством Блумберг. Самые прибыльные компании в 2018 году. На первом месте оказался нефтяной гигант Сауди Арамко. Её прибыль равна суммарной прибыли Эппл, Гугла и Эксон Мобил вместе взятых. В прошлом году компания из Саудовской Аравии заработала 111,1 млрд. $

Также в рейтинге самых профитных компаний присутствуют два других топливных гиганта: Шелл и Эксон Мобил.

Основные финансовые показатели Сауди Арамко выглядят так:

( Читать дальше )

Покер и инвестиции

- 08 апреля 2019, 20:02

- |

Видели когда-нибудь, как профессиональные игроки в покер считают свои шансы, или хладнокровно анализируют игру соперников? Много подобных навыков топ игроков могут помочь вам стать хорошим инвестором.

Ключом к успеху в инвестировании и в азартных играх является контроль эмоций. Игра в покер поможет вам обнаружить «эмоциональные ловушки» и не попасть в них, ведь они могут нанести урон самому важному из ваших «стеков» — вашему инвестиционному портфелю. Но вам нужно знать, что искать.

Психологические проблемы, которые возникают в инвестировании и в игре, не просто похожи. Они идентичны, как говорит Эндрю Ло, начальник Лаборатории Финансовой Инженерии МТИ и один из лидеров в отрасли финансовой психологии

Многие профессионалы инвестирования и профессиональные игроки в покер согласны с этим. Даниэль Негреану, обладатель четырех браслетов Мировой серии и двух титулов WPT, говорит: «Эмоциональная стабильность и контроль эмоций — ключ к успеху в инвестировании и в покере».

( Читать дальше )

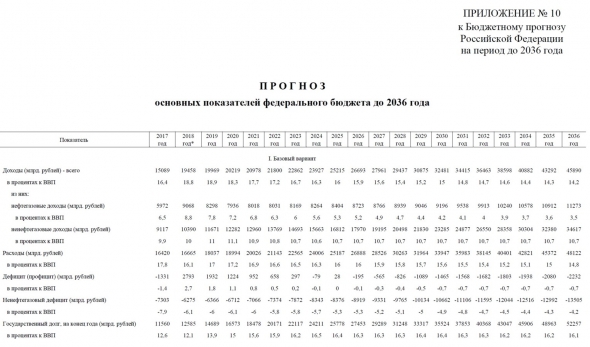

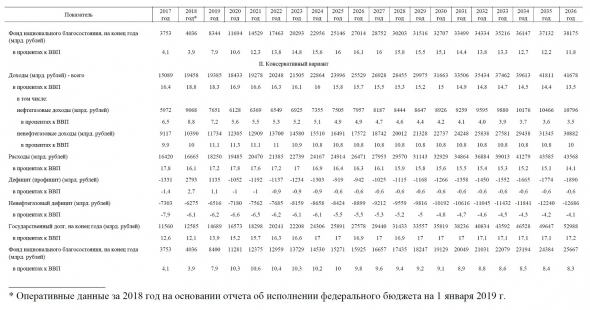

Россия никогда не будет жить хорошо, и вот почему..

- 02 апреля 2019, 07:34

- |

Правительство утвердило бюджетный прогноз России до 2036 года

Предпоследняя строчка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал