Избранное трейдера Робот Бендер

Уроки из покера в трейдинге

- 28 октября 2015, 17:21

- |

Что можно взять из покера в трейдинг:

0. Попробовать поиграть на демке. Вначале я сливал в покере даже на демке. Слил наверно 2-3 депозита прежде чем вышел на положительное мат. ожидание. Точно так же в трейдинге лучше поторговать на демке, пока не начнешь стабильно зарабатывать. Обкатывать нужно систему на демке.

1. Ограничение рисков через вывод средств. В покере многие игроки после того, как заработают много, часть фишек сбрасывают и обменивают на деньги. И продолжают играть на то, что у них было в начале. Это делается для того, чтобы идти ва-банк с меньшей суммой, если что. Кроме этого, таким образом прибыль сохраняется и соблазн увеличивать риски меньше. В трейдинге ты даешь прибыли расти, но когда прибыль откатывается, лучше закрыться. Прибыль лучше выводить, чтобы не было соблазна зайти большим объемом во время системной просадки.

2. Определение размера позиции и риска в зависимости от силы сигнала. В покере тем сильнее рискуешь и делаешь тем более высокие ставки, чем лучше у тебя рука. Силу руки ты интуитивно оцениваешь. Относительная сила руки зависит от ситуации. Если у тебя на префлопе пара тузов или одномастные туз и король, это очень сильная рука. Но если все сделали чек и на флопе у тебя лучшая пара, то эта рука будет сильнейшей. Соответственно, ты делаешь высокую ставку. Точно так же в трейдинге есть разные по силе сигналы. Если сигнал сильный, нужно заходить большим объемом и ставить более высокий риск на стоп-лосс. Если же сигнал слабый, то риск и стоп должны быть небольшие.

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 57 )

"Ты помнишь, как все начиналось, все было впервые и вновь" (с) Машина времени

- 26 октября 2015, 12:35

- |

В 2013-м году я размещал на этом сайте свои воспоминания о 1997-2008 годах (желающие могут найти их в моем блоге). Настала пора освежить их, тем более, что есть и повод.

25 октября исполнилось ровно два года со дня запуска портфеля ИК «Форум» на реальных деньгах – мы стали вести track-record наших результатов. Именно в этот день в 2013-м году мы начали торговлю новой стратегии Суперриск на планируемом объеме собственных средств, образовавшемся от продажи части облигаций, где хранились почти все деньги компании, пока торговля Суперриском велась на «тряпочных» объемах. Также в этот день мы начали «перетряхивание» и облигационного портфеля в соответствии с новой облигационной стратегией.

Поскольку многие скорее знакомы со мной (пусть и удаленно), а про ИК «Форум» впервые слышат (наверняка найдутся и такие), то позволю себе кратко описать компанию, в которой работаю уже больше 3х лет. Итак, ИК «Форум» — это компания одной услуги, а именно доверительного управления (клиентов на брокерском обслуживании закрыли в конце 2013 года). Все операции (за редким исключением) у нас совершаются торговыми роботами (99,9999%). При этом мы не HFT-компания. Торгуем мы наиболее ликвидными инструментами; никаких «вторых» эшелонов и даже многих инструментов из «первого».

( Читать дальше )

«Дорогая» Америка или почему может быть S&P500 выше 10000?

- 23 октября 2015, 00:56

- |

«Лучше купить удивительную компанию по достойной цене, чем достойную компанию по удивительной цене» (Уоррен Баффетт)

В продолжение темы инвестиций в американские акции через Санкт-Петербургскую биржу…

В комментариях у меня спрашивали «а не поздно ли сейчас покупать акции после 6 лет роста», «американский рынок дорог»…

Напишу некоторые мысли в целом по американскому рынку. Конечно, для покупки акций нужно смотреть конкретный бизнес, в частности мне, так как я не люблю покупать индексы.

Сегодня американский индекс растет, S&P500 уже выше 2055 пунктов. Вот и провал рынка выкуплен, а по некоторым акциям и превышены исторические максимумы. Макдоналдс за сегодня целые +8%.

Многие, смотря на график S&P500 (+200% за 6 лет!), покупать совсем не хотят (а он растет и растет, сколько еще шортистов на 1700 погибло), и ждут «падения на -50%, чтобы зайти в акции»…

( Читать дальше )

Окно в Америку

- 20 октября 2015, 00:01

- |

Новый проект! Разумный инвестор в Америке.

Я регулярно инвестирую в акции, два раза в месяц перевожу часть своих доходов, но пока это только российские акции…

А какой простой частный инвестор не мечтает стать глобальным инвестором. Инвестор должен эволюционировать, иначе не бывает.

Это разумно в плане диверсификации — географической, валютной, системной. Класть все яйца в одну корзину можно, но всё-таки запасной вариант должен быть.

Перспективы в России огромные, и в принципе, можно не переживать, рано или поздно мы пойдем вверх. Уже какие-то положительные изменения даже есть. Но и риски, что это произойдет не «рано», а «поздно», тоже есть.

Считаю разумным плавно перейти и к иностранным акциям, я никогда не был против. Планирую довести долю иностранных акций до 15-25% от всего портфеля.

Своего рода подстраховка, — на возможный вариант стагнации или очередного кризиса (со всеми прелестями – девальвация рубля, обвал рынка). В России акция – пока не стала финансовым инструментом, как на Западе. Интересно будет сравнить результаты инвестиций в российские и американские акции.

( Читать дальше )

Моя инвестиционная стратегия или Антихрупкость по Талебу на практике

- 14 октября 2015, 13:30

- |

Главное — я стал тратить во много раз меньше нервов и времени, чем когда спекулировал, а месяц при этом закрыл в плюс.

Читаю книгу «Антихрупкость» Нассима Талеба. С идеями «Черного лебедя» тоже солидарен и стараюсь применять все это в своей торговле: 90% инвестирую в безрисковые или малорисковые активы, а на 10% покупаю опционы. Это называется «антихрупкость» по Талебу, так как «хрупкое» уязвимо к «черному лебедю», а «антихрупкое» получает от прибыль от появления «черного лебедя».

Месяц, как писал, закрыл в плюс. Покупал акции на РТС около 760, продал на РТС около 860. Итог около 10% в долларах. Покупал еще 10 путов на Si со страйком 65500, но рано скинул и взял в итоге процентов 60, а мог — около 1000 процентов взять к сумме вложений. Моя ошибка была в том, что я не дал прибыли расти увидев приличную доходность и не дождался цели своей — 60-62 по доллару.

Понял одно неудобство во вложениях в акции: когда я хотел закрыться при Ri = 88000 и взять доллары, я не смог это быстро сделать, так как деньги на счет поступили после продажи акций только через 2 дня. Поэтому я решил оптимизировать свою стратегию в будущем и брать как мне и советовали просто фьючерс на индекс РТС или на доллар/рубль с инвестиционными целями.

( Читать дальше )

Почему я решил держать в портфеле наличную валюту

- 12 октября 2015, 15:42

- |

Когда у меня возникают трудности и проблемы в обслуживании где-либо или с какой-то техникой производителей, я сразу перестаю пользоваться этой услугой или покупать товары этого производителя, так как 2-3 раза возникшие проблемы — это обычно признак системных проблем.

У моего брокера и банка Открытие очень мало офисов. Да и в тех постоянно у меня возникают проблемы. Большие очереди, долгое обслуживание, очереди сами по себе живые, а не электронные. Например, сегодня я пришел в офис на Таганской. Внутри не оказалось банкомата на ввод средств. Надо было обойти здание. Кое-как нашел этот банкомат — на входе нет даже вывески. Хотел внести средства — он принял 1 купюру из 10. Пошел снова в офис, хотел внести наличные рубли на брокерский счет. Говорят — этот офис обслуживает только юр. лица. А где, спрашивается, физ лица обслуживаются? Видимо, только в центральном офисе, где огромные очереди и в прошлый раз у меня не получилось внести средства. Делаю я это в рабочее время и у меня нет ни желания ни возможности ждать по часу, чтобы положить деньги на счет. Переводить из других банков не хочу, так как например при переводе со Сбера, берут 1%. А это целых 500 р при вносе 50 тыс.

( Читать дальше )

Ударная неделя.

- 09 октября 2015, 23:31

- |

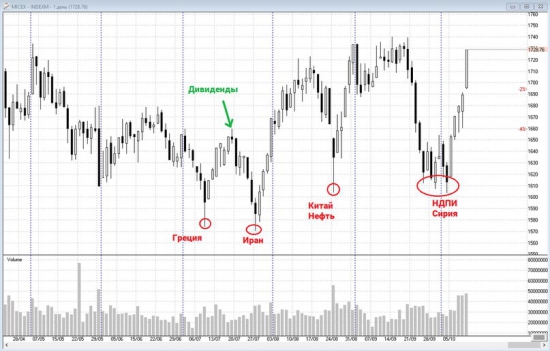

График из группы Элвиса Марламова.

После яркого первого квартала 2015 года мы живем в боковике 1570-1750 по ММВБ уже полгода. После очередного «негатива» идет быстрое восстановление рынка. Регулярные инвестиции помогают, просто покупаешь всё время и хорошо.

Но что дальше, когда уже мы выйдем из этого боковика, когда пойдем на 2500 по ММВБ?

Возможно, скоро… совсем скоро...

Успешных инвестиций!

СПИКЕРЫ НОК-9: Игорь Такоев "Торгуем опционами без риска и с клочком бумаги"

- 08 октября 2015, 21:21

- |

Опционы в России появились в 1995-м, а нормальный Интернет и программы – только в 2000-х. Оказывается, и сегодня можно торговать опционами на пальцах, без дорогостоящего софта, без роботов, и даже без интернета, делая все расчеты в табличке Excel, а в крайнем случае на клочке бумаги – и при всём при этом получать доходность до 80% за 3 месяца, как это получилось у участника под ником takoev на ЛЧИ-2007.

Позиция низкорисковая, из купленных опционов, от дельта-нейтральной (ее Игорь обычно применяет в управлении портфелями) отличается тем, что «нейтральность» определяется не количеством открытых позиций, а выравниванием стоимости путов и колов. В 2015 участник takoev снова вышел на разминку с тем же методом. Первые две недели конкурса «Лучший частный инвестор-2015» принесли +13%, дальше – смотрим.

Игорь Такоев – профессиональный портфельный управляющий с 1996 года (под управлением до $7 млн). По образованию – строительный инженер. В 1999-2011 управлял резервами Страховой компании «Отечество» общей стоимостью до 400 млн. руб. Сейчас торгует собственным капиталом и предоставляет услуги доверительного управления частным клиентам. Предпочитает комбинировать в инвестиционном портфеле ненаправленные опционные стратегии и долгосрочную покупку пакетов недооцененных акций компаний малой капитализации (small cap).

Интервью с Татарином на конференции трейдеров смартлаба!

- 06 октября 2015, 10:08

- |

Лично мне очень понравилась беседа!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал