Избранное трейдера Великий комбинатор

Стратегия инвестирования, которая даст вам больше (но это не точно)

- 16 октября 2018, 11:55

- |

Чем еще хорошо продавать путы? что если акция болтается в диапазоне, то вы собираете премию. Обычный владелец стока при неизменной (почти) цене акции получит лишь дивиденды, а вы — опционную премию. (правда не будет дивидендов)

Но тут возникает два момента — первый, с опционами не все знакомы и не все связываются и второй — не на каждый инструмент есть опцион. Поэтому сейчас я расскажу стратегию торговли, для которой не нужны опционы, но суть ее особо не поменяется. Более того, добавятся дивиденды.

( Читать дальше )

- комментировать

- ★296

- Комментарии ( 79 )

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

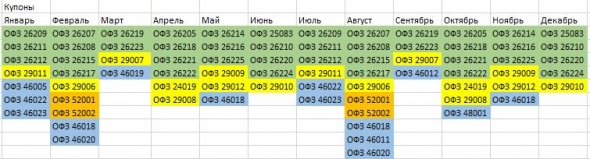

График выплат и погашений ОФЗ в наглядной форме

- 09 октября 2018, 14:05

- |

Для начала разберемся с погашениями:

Зеленым обозначены ОФЗ с фиксированным номиналом и купоном

Желтым — бумаги с переменным купоном

Оранжевым — облигации с индексируемым номиналом (ОФЗ-ИН)

Синим — с амортизируемым номиналом ОФЗ-АД

Небольшой нюанс, т.к., год заканчивается, то обновил таблицу уже сразу с расчетом будущее, т.е. трехлетки (по сроку погашения) это бумаги до конца 2022, а не до 2021 г. и т.д.

Теперь определимся с купонами. Вот:

( Читать дальше )

ОФЗ на Московской бирже - часть 1.

- 09 октября 2018, 09:21

- |

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% — а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской биржеК сожалению сейчас нет доступа к терминалу QUIK — поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ — самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

( Читать дальше )

Пришел купон за ОФЗ 26218

- 04 октября 2018, 14:43

- |

Списки книг лучшие книги для инвестора

- 24 сентября 2018, 12:24

- |

Если вы знаете ещё достойные книги, оставляйте свои предложения в комментариях!

ИИС: прошло 3 года. Что дальше?

- 21 сентября 2018, 19:37

- |

ИИС у меня открыт в октябре 2015 года. Получал вычеты за 2015, 2016, 2017 гг. Вывод средств с него возможен по истечении 3-х лет, т.е. после октября 2018 года.

Есть идея в конце октября вывести все средства с ИИС и закрыть его. И сразу же в 2018-ом переоткрыть и внести 400к, чтобы получить вычет за 2018 год и далее получать.

Кто практиковал подобное? Либо может есть какие то иные варианты?

безопасный способ делать бабло на бирже - спекуляция ОФЗ

- 21 сентября 2018, 11:11

- |

10 сентября взял ОФЗ 26217 лесенкой по 1 млн по 98,2% — 98% — 97,8% от номинала. Брал с целью держать до погашения, т.к ставка была выше вкладов на 1%.

Но уже начиная с 18 сентября (спустя неделю) скинул ОФЗ, т.к ставка достигла 98,8 — 99%.

В итоге доходность на пустом месте составила — почти 30 тыс руб + ставка купона (с учетом комиссии брокера) или 1% за неделю. Подарок от биржи своего рода.)

Текущее состояние портфеля

- 21 сентября 2018, 07:54

- |

Пока есть время, решил провести аудит своего портфеля, оценить для себя плюсы и минусы каждой бумаги.

Итак, пока рынок методично чмырили Белоусовы, санкции и прочий негатив, было докуплено:

Как видно из представленного скрина, я в основном докупался и продал только облиги Финавиа, причем в небольшой минус — напрягла ситуация с их самолетом в Сочи и общий негативный информационный фон вокруг компании. Очень напомнило Трансаэро.

По итогу, портфель сейчас такой:

( Читать дальше )

Как я вышел на пенсию в 30 лет

- 11 сентября 2018, 12:16

- |

Имел неосторожность оставить коммент в теме про 30-летних пенсионерах, и на меня посыпались вопросы, как в личку, так и треде.

Не особо люблю о себе рассказывать, но, пожалуй, поделюсь некоторой информацией и своими рассуждениями, в первую очередь стратегического характера.

Лайкайте, если интересно. Может быть продолжу…

Итак. Курс молодого рантье пенсионера.

Когда я закончил свой ВУЗ, в РФ, с легкой руки Дж. Буша младшего, наступала благословенная эра. У юноши, обдумывающем свой путь, с моим образованием, было несколько вариантов:

— Банки: Сбер мне дал стипендию, и активно звал, но я от него сбежал в аспирантуру. Посетив пару раз сие замечательное учреждение и посмотрев на его работу изнутри, я понял, что это работа не для меня.

— Биржа. Я тогда активно интересовался теханализом и новомодной в то время темой нейросетей и алготорговлей. Старожилы может быть помнят такую штуку как Омега Трейд Стейшен. На ней можно было писать и тестировать торговых роботов. Было прикольно. Помню, в то время как раз реализовывали реформу фондового рынка. Бала такая контора, как ФКЦБ, которая ввела аттестацию. Мы с приятелем по приколу поздавали экзаменов и получили эти бумажки. Солидным дядькам поначалу было лень этим заниматься. А нам студентам было пофиг. Ночь не поспал – экзамен сдал. Одним больше – одним меньше. У меня было три аттестата, включая руководителя депозитария. Хм… До сих пор весьма смутно представляю, чем они там занимаются… Короче, с этими аттестатами брали меня почти в любую инвесткомпанию. Но я к тому моменту я уже понял, что нервы дороже денег. И по большому счету, работа на крупную контору = работа в банке. Торговать на свои не было ни денег, ни нервов. Я человек очень консервативный и ленивый.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал