Избранное трейдера waldhaber

Фантазии. Полуюмор. БудущИе компании, в которые я бы вложился...

- 19 марта 2016, 13:46

- |

У человечества всегда были две основные заботы — хлеб и зрелища.

И если первая представлена на биржах довольно широко — фьючи на пшеницу, сахар, кофе, etc., то из развлечений — почти полный пшик… Дисней, Парамаунт, СТ-простите-С… С десяток тикеров радио- и телевещания, да и то в основном, пиндосские. Кинопрокатчики...

Развлечения контактно-инвазивного действия, к счастью, /или сожалению/ обществом не одобряются, ну или, по крайней мере, на биржах не торгуются.

Из доступных развлечений для простых людей — остаются:

— алкоголь — на грани хлеб/зрелища, а зачастую и в связке «причина-->следствие»;

— путешествия — когда хлеб уже поднадоел;

— спорт/экстрим — выделение того, что не торгуется на бирже, изнутри (силами организма);

— секс.

Данная фантазия относится именно к последнему пункту.

С утра зацепил краем глаза фтелевизоре рассказы про то, насколько быстро человечество приближается к управлению машинами путём напряжения не мышц, но извилин. Только извилин! Контактно на кожу или вживлённый внутрь чип снимает активность участков мозга, обычно посылающих команду мышцам совершить некоторое действие. Что и приводит в действие экзомеханизмы. За этим будущее. Надо брать!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 12 )

Как транслировать торговлю реалтайм? (жду техсоветов)

- 19 марта 2016, 13:35

- |

или же бесконечные толкования движения популярных валют, сырья и так далее.

Самое прикольное что все эти прогнозы резко меняются в связи с резким, опять же, изменением

конъюнктуры.

Своим примером, хочу показать, как я торгую на бирже.

Хочу онлайн транслировать торговлю, месяц.

Могу передавать стрим в высоком качестве на ютуб, с одного монитора, где будет терминал с ордерами,

и переключаться там же на графический терминал.

2 моих монитора не тянет комп, хотя можно его чуть и обновить для этого.

Чтоб было видно как ставятся ордера, как срабатывают заявки, стопы и т.д. и т.п.

Но стрим в ютуб дает задержку в 30 секунд, примерно, что в принципе приемлемо, чтоб проверять

что это не фековые сделки и результаты, но не достаточно быстро чтоб копировать мои действия.

( Читать дальше )

О текущем моменте

- 19 марта 2016, 13:33

- |

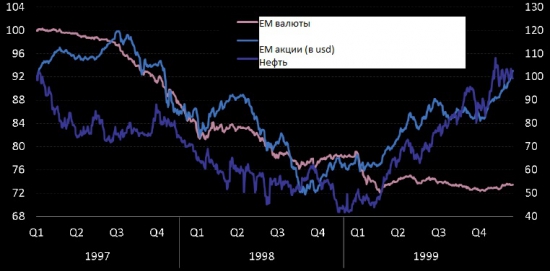

Я уже писал, что с точки зрения макро экономики – последние 5 лет на рынках – это калька второй половины 1990-х. Если принять это за основу, то сейчас мы находимся в 1999 году. То, что сейчас происходит на рынках еще больше убеждает меня в этом. Это означает ралли на рынках сейчас – обвал потом.

Краткий камбэк в конец 1990-х.

К октябрю 1998 года развивающиеся рынки (далее – ЕМ) упали на 60% от максимумов, показанных в 1997 вследствие азиатского кризиса. Большинство валют ЕМ девальвировалось к доллару на 40-80%. На рынке нефти также произошел коллапс – цены на нефть упали к 10 долларам за баррель – 60% от пика начала 1997 года – на фоне распространения азиатского кризиса. 30 июня 1998 года Россия также «отпустила» в рубль в свободный полет – 75-ю % девальвацию. А в августе 1998 правительство объявило о долговом моратории, что фактически означало дефолт по своим обязательствам, номинированным в долларах.

Далее, у рынка появилась серьезные опасения, что этот кризис распространится и на оплот мировой экономики – США. Такие опасения, надо заметить, имели под собою основу. Производственный сектор США уже находился в рецессионной зоне. Из-за локального перепроизводства в азиатских странах американская экономика через импортные цены, которые естественным образом падали, начала испытывать дефляционное дыхание. Это с одной стороны. С другой стороны, американский долговой рынок начал испытывать приток средств иностранных инвесторов, играя, как положено в таких случаях, роль save haven. Как результат долгосрочные доходности по трежерям обвалились, а акции начали падать, как указывали аналитики из-за падения прибыли и пересмотра оценок. В промежуток между июлем и октябрем 1998 года S&P упал на 19%, непосредственным тригерром падения стало крушение гигантского хедж-фонда LTCM.

Чтобы избежать системного кризиса Алан Гринспен, глава ФРС, вынужден был изменить курс монетарной политики с ужесточения на смягчение – и снизил ставку подряд три раза – на 75 базисных пункта (три по 0,25%) в промежутке между сентябрем и ноябрем.

И в начале 1999 года – выглянуло солнце: глобальное инвестиционное коммьюнити начало осознавать, что «…а экономика штатов избежала рецессии!». Разные экономические показатели, выходящие с месячной периодичностью начали последовательно улучшаться! В экономике снова начался потребительский бум. Это не удивительно, когда, как указано выше, доходности по трежерис резко упали. Привязанные ставки к ним ставки по кредитам, также пошли вниз, что вызвало очередную волну потребительского кредитования и как следствие рост спроса в экономике. Что, в свою очередь, подстегнуло увеличение капитальных расходов компаний – инвестиций – и как результат рост ВВП. Параллельно азиатские экономики нашли дно, а политика ФРС, поменявшая свой курс с ужесточения на смягчение – стала friendly для рисковых активов. И инвесторы, неожиданно, среди всего этого бардака на рынках, включили тумблер risk on и побежали единым организованным стадом в поиском yield hunting, утоляя свой весьма сильный и выросший risk-аппетит.

Чтобы не бередить прошлое и не бить по больному тех участников рынка, которые тогда были short, просто приведу сухие цифры.

Гремучая смесь в виде понижения ФРС ставки, устойчивости экономики США к азиатскому кризису, разгром ЕМ рынков, включая их валюты, привело в начале 1999 года к так называемому рефляционному трейду – проще, покупай все что двигается. Вот результат сочетания этих факторов и обыкновенной человеческой жадности:

S&P 500 плюс — 19%

MSCI EM Equity Index плюс — 66%

MSCI EM Currency Index – здесь только умеренное увеличение – плюс 10%

Нефть – плюс 114%. Движение с 12 долларов за баррель на 26 долларов

Трежерис – тотальная распродажа 30-ти леток. 160 базисных пункта в течение 1999 года

Индекс доллара в течение 1998-1999 годов был фактически флэт при этом. Следующая нога роста в долларе произошла только в 2000, когда стало ясно, что в экономике США бум, вызванный инвестициями и потреблением, а ФРС должен переходить к политики ужесточения в свете массивного пузыря на рынке акций. Как результатом стало – взрыв пузыря dot.com, экономическая рецессия, еще один раунд проблем на ЕМ и разных локальных кризисов, окончательно достигшего дна только в 2001 году вместе с фактическим дефолтом Турции. А в долларе выросла вторая нога роста – он достиг своего пика в середине 2001 года.

( Читать дальше )

Горизонтальные объемы RTS Excel

- 19 марта 2016, 13:19

- |

В этот раз я решил построить горизонтальные объемы в Екселе)

Взял данные за прошедшую неделю по фьючу РТС.

Вот что получилось.

Вопросы-ответы о трейдинге

- 19 марта 2016, 10:29

- |

а) существует мнение, что большие деньги делают еще бОльшие. В абсурдности этого тезиса мы убедились во время проведения ЛЧИ: теряли все, и в процентном отношении лузеров с миллиоными капиталами было ничуть не меньше, чем с микродепошками. Плюс большого депо: вам не надо торговать каждый день — а это отсутствие лишней суеты, возможность дольше сидеть в просадке, а иногда годами не вылезать из неё. Согласитесь, что если вы только начали торговать то большой депо не спасёт от слива: вам будет неинтересно учиться торговать маленькими лотами: терять — так терять. В этом плане такой депо слить можно также быстро как и микро.

б) микродепо. Его основной плюс: много не потеряете:). Однако, чтобы чувствовать его рост будете больше, чем миллионеры грузиться плечами, совершать частые входы — отсюда и идёт слив. Почему например многие так враждебно настроены к форексу, а другие поторговав пару месяцев называют его лохотроном: потому что там огромные плечи которые могут как сказочно обогатить так и сказочно обнулить. На обыкновенном рынке акций так не получиться. Поэтому на форексе сливы быстрее и чаще — ну а человек не будет же винить себя лишний раз — поэтому винит систему. Знали бы вы сколько раз на форе мои лимитки не открывались/не закрывались всего лишь в паре десятых-сотых пункта от цели — и я считаю это нормально. Глупо обращаться к рынку с претензией: так, здесь я поставил стоп, поскольку котировки в прошлый раз долши именно досюда, поэтому и сейчас будьте любезны. Просто не надо жадничать.

( Читать дальше )

Вся правда о трейдинге.

- 18 марта 2016, 22:28

- |

Биржа не то место, где можно разбогатеть. Случайность в счёт не идёт.

На биржу нужно приходить уже с деньгами, а не за деньгами. Приходить нужно точно не с последними.

Деньги делают деньги. Большие деньги делают ещё большие деньги.

Трейдинг и инвестиции это разные вещи.

Инвестиции — это тупо вера в светлое будущее.

Трейдинг – это ставка только на себя. Система, знания и всё остальное второстепенно.

Грааль – это ты и есть.

Грааль – это системность.

99% людей не могут выполнять простейшие правила простейшей системы.

Психология ложь!

Залог успешности – спокойствие! Эмоции не должны вмешиваться в торговлю!

1% в неделю = 60% в год. Для такой доходности нахер не нужны никакие плечи.

Нужно уметь терять деньги без эмоций!

Чем больше торгуешь, тем больше теряешь – чем больше теряешь, тем больше торгуешь.

Если эмоции берут над тобой вверх, то ты будешь больше торговать. Результат – потеря денег.

Если захочешь отыграться, то ты будешь больше торговать. Результат – потеря денег.

( Читать дальше )

Запись вебинара "Торговля в ожидании ТРЕНДА" от 17.03.

- 18 марта 2016, 11:26

- |

про психологию(грааль)

- 18 марта 2016, 09:43

- |

Собственно, что это за проблема такая?

То что я напишу, косвенно пересекается с тем что я уже ранее писал, ибо механизм один.

Первый раз я о ней прочел у Элдара. Интуитивно мне его пример понравился , но понял я его спустя 7 лет :)

про стресс очень хорошо сказано тут youtu.be/4aiaDbUeth0?t=92

И так проблема на рынке в том, что нужно быть дисциплинированным. Но многим не хера это не понятно. Во первых, на рынок они пришли отдыхать, а иначе на хера он нужен, вешать на себя какие то риски, ради того, что бы делать то что ты делаешь на работе за деньги без всякого риска. Это первая проблема, рынок в разы тяжелее того, что на работе, а +ко всему можно остаться без всего.

Вторая проблема-это то, что делая на рынке одно и тоже, мы получаем разный результат. К примеру у Элдара это обезьянки у Павла Жуковского это тыкать гвоздем в розетку, с вероятностью 50% нас либо ударит током, либо мы получим мороженое.

И третье это в итоге ди стресс, смотрим про него выше по ссылке. По этому рынок это очень тяжело.

Что бы тут прижиться, нужно как минимум строить статистику своих сделок и делать выводы только на ее основе. Дима Солодин, предлагает брать цикл в 100 сделок. Но проблема в том, что времени на этом можно потратить просто огромное количество.

( Читать дальше )

Как заработать миллион, не выходя из дома? Какой рынок выбрать для торговли российский или американский? Статья 4

- 17 марта 2016, 23:33

- |

Введение

Привет! Если Вы прочитали предыдущие статьи из цикла «Как заработать миллион, не выходя из дома?», то Вам, начинающим трейдерам, должно стать ясно:

- Какую цель необходимо преследовать в трейдинге.

- Где ни при каком условии не нужно брать деньги на трейдинг.

- Где их действительно стоит взять.

И как следствие возникает вполне закономерный вопрос: какой же рынок выбрать для торговли? Российский или американский? Давайте вместе попробуем во всем разобраться.

Как это было со мной

Так сложилось, что я являюсь трейдером, торгующим российский рынок. Выбор мой был сделан абсолютно случайно. Не знаю, как могла сложиться моя трейдерская карьера и сложилась бы вообще, если бы я начал торговать американский рынок, но, однозначно, могу сказать – я ничуть не жалею о своем выборе. Зарабатывать грандиозные деньги можно и на российском, и на американском рынке, да вообще на каком угодно. Для этого необходимы лишь работающая торговая стратегия, волатильность на рынке и, конечно же, деньги. Желательно большие, ведь чем большим объемом мы входим в позицию, тем большее количество денег можем заработать. Но прежде чем дело дойдет до заработков, как я уже говорил, «трейдинг – это затраты и убытки».

( Читать дальше )

Трейдинг и шизофрения

- 17 марта 2016, 20:19

- |

Карикатура: «Шизофрения и трейдинг»

Нельзя доводить себя до состояния, когда две ночи подряд тебе снится кошмар, где ты усредняешь убыточную позицию до маржин кола!

Да! Да! Именно такой сон мне однажды снился, пусть и было это 8 месяцев назад! Именно про такую «шизу» хочу немного рассказать!

Чтобы добиться успеха в трейдинге нужно его любить, нужно им болеть, нужно отдавать графикам всего себя! Однако важно понимать, нельзя «перерабатывать», нельзя «убивать» себя и изматывать до непрекращающегося звона в голове и бесконечных мыслей о трейдинге!

У Радислава Гандапаса(тренер по личностному росту) есть такой тренинг, который называется «Полная ж или Полноценная жизнь, как главный бизнес-проект человека», в этом тренинг Радислав дает своим ученикам четкое понимание того, что успех человека в балансе и этот баланс складывается из 6 компонентов: друзья, семья(любовь), здоровье, хобби, благосостояние, работа. Если мы решили, что можем выкинуть из своей жизни все, оставив только работу и благосостояние, то мы глубоко заблуждаемся!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал