Блог им. Endeavour

О текущем моменте

- 19 марта 2016, 13:33

- |

Я уже писал, что с точки зрения макро экономики – последние 5 лет на рынках – это калька второй половины 1990-х. Если принять это за основу, то сейчас мы находимся в 1999 году. То, что сейчас происходит на рынках еще больше убеждает меня в этом. Это означает ралли на рынках сейчас – обвал потом.

Краткий камбэк в конец 1990-х.

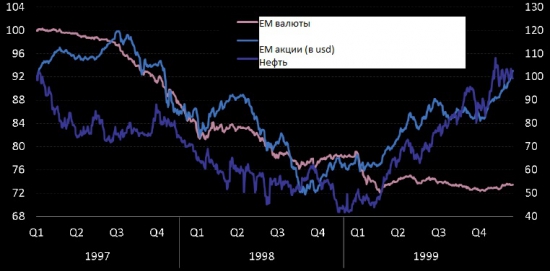

К октябрю 1998 года развивающиеся рынки (далее – ЕМ) упали на 60% от максимумов, показанных в 1997 вследствие азиатского кризиса. Большинство валют ЕМ девальвировалось к доллару на 40-80%. На рынке нефти также произошел коллапс – цены на нефть упали к 10 долларам за баррель – 60% от пика начала 1997 года – на фоне распространения азиатского кризиса. 30 июня 1998 года Россия также «отпустила» в рубль в свободный полет – 75-ю % девальвацию. А в августе 1998 правительство объявило о долговом моратории, что фактически означало дефолт по своим обязательствам, номинированным в долларах.

Далее, у рынка появилась серьезные опасения, что этот кризис распространится и на оплот мировой экономики – США. Такие опасения, надо заметить, имели под собою основу. Производственный сектор США уже находился в рецессионной зоне. Из-за локального перепроизводства в азиатских странах американская экономика через импортные цены, которые естественным образом падали, начала испытывать дефляционное дыхание. Это с одной стороны. С другой стороны, американский долговой рынок начал испытывать приток средств иностранных инвесторов, играя, как положено в таких случаях, роль save haven. Как результат долгосрочные доходности по трежерям обвалились, а акции начали падать, как указывали аналитики из-за падения прибыли и пересмотра оценок. В промежуток между июлем и октябрем 1998 года S&P упал на 19%, непосредственным тригерром падения стало крушение гигантского хедж-фонда LTCM.

Чтобы избежать системного кризиса Алан Гринспен, глава ФРС, вынужден был изменить курс монетарной политики с ужесточения на смягчение – и снизил ставку подряд три раза – на 75 базисных пункта (три по 0,25%) в промежутке между сентябрем и ноябрем.

И в начале 1999 года – выглянуло солнце: глобальное инвестиционное коммьюнити начало осознавать, что «…а экономика штатов избежала рецессии!». Разные экономические показатели, выходящие с месячной периодичностью начали последовательно улучшаться! В экономике снова начался потребительский бум. Это не удивительно, когда, как указано выше, доходности по трежерис резко упали. Привязанные ставки к ним ставки по кредитам, также пошли вниз, что вызвало очередную волну потребительского кредитования и как следствие рост спроса в экономике. Что, в свою очередь, подстегнуло увеличение капитальных расходов компаний – инвестиций – и как результат рост ВВП. Параллельно азиатские экономики нашли дно, а политика ФРС, поменявшая свой курс с ужесточения на смягчение – стала friendly для рисковых активов. И инвесторы, неожиданно, среди всего этого бардака на рынках, включили тумблер risk on и побежали единым организованным стадом в поиском yield hunting, утоляя свой весьма сильный и выросший risk-аппетит.

Чтобы не бередить прошлое и не бить по больному тех участников рынка, которые тогда были short, просто приведу сухие цифры.

Гремучая смесь в виде понижения ФРС ставки, устойчивости экономики США к азиатскому кризису, разгром ЕМ рынков, включая их валюты, привело в начале 1999 года к так называемому рефляционному трейду – проще, покупай все что двигается. Вот результат сочетания этих факторов и обыкновенной человеческой жадности:

S&P 500 плюс — 19%

MSCI EM Equity Index плюс — 66%

MSCI EM Currency Index – здесь только умеренное увеличение – плюс 10%

Нефть – плюс 114%. Движение с 12 долларов за баррель на 26 долларов

Трежерис – тотальная распродажа 30-ти леток. 160 базисных пункта в течение 1999 года

Индекс доллара в течение 1998-1999 годов был фактически флэт при этом. Следующая нога роста в долларе произошла только в 2000, когда стало ясно, что в экономике США бум, вызванный инвестициями и потреблением, а ФРС должен переходить к политики ужесточения в свете массивного пузыря на рынке акций. Как результатом стало – взрыв пузыря dot.com, экономическая рецессия, еще один раунд проблем на ЕМ и разных локальных кризисов, окончательно достигшего дна только в 2001 году вместе с фактическим дефолтом Турции. А в долларе выросла вторая нога роста – он достиг своего пика в середине 2001 года.

Deja Vu

Теперь вернемся к наши баранам. Проблемы на ЕМ, которые мы видим последние 3 года, несомненно меньше, чем те, что были в 1997-1998., но ЕМ прошли примерно через такие же adjustments. Экономика США была также устойчивой (и остается!) как и тогда, а весь остальной мир, наоборот, выглядит весьма слабо. Также уже неоднократно аналитики выражали опасения, что кризис распространится и на США, что подкрепляется очень слабой динамикой прибыли американских компаний. Более того, производственный сектор США, как и тогда, сейчас также находится в рецессии на том же фоне паления импортных цен и стагнации (и даже снижения) глобальной торговли.

Рынки ЕМ также подверглись серьезной дефляции стоимости активов (от акций до недвижимости). Рынки акций ЕМ к началу 2016 года упали на 40%. Теперь, что касается валют ЕМ. В целом, ЕМ currency index упал на 17% от максимумов. Такое, можно сказать, умеренное падение индекса валют ЕМ объясняется тем фактом, что на долю китайского юаня в нём приходится наибольший вес, а сам юань фактически находится на привязке к доллару. С другими валютами все гораздо хуже. Например, валютный индекс стран Латинской Америки упал на 50%. А если взять Floating currency index от JP Morgan (то есть индекс плавающих валют ЕМ), то он рухнул на 40%. Ну и, наконец, мы также увидели коллапс цен на нефть на 75%, который случился до текущего rebound-а.

Почему мы в 1999 году

Несколько причин тому. Во-первых, ФРС взяла паузу в политике ужесточения, так же как и в конце 1998. Только сегодня лучшее, что может Фед, чтобы помочь экономическому росту – это делать паузу, так как ставки уже фактически на нуле. Еще более важна макро политика Китая, которая далеко не всегда понятна инвесторам. Напомню, Китай сегодня – это 40% в глобальном мировом росте ВВП.

Во-вторых, экономика США сейчас как и тогда была устойчивой к кризисам на ЕМ, а китайская по-прежнему растет 6-6,5%. Также как и в 1998-1999, низкие процентные ставки, низкие затраты на топливо, низкие импортные цены поддержали потребление в США (и не только) и защитили сервисную экономику штатов, несмотря на сильный доллар и рецессионый производственный сектор. Также, что очень важно, низкие цены на энергоресурсы являются очень поддерживающими для экономики Китая, поскольку она до сих пор является производственно ориентированной, а переход на потребительско-ориентированную модель еще впереди. Китай имеет очень большую чистую импортную позицию по энергоресурсам в своем балансе. Как видно из графика, при покупке сырья Китаем это дает эффект экономии около 4,5% ВВП!

И, наконец, большинство ЕМ также были сильно распроданы, как акции, так и облигации. Большинство валют ЕМ также прошли сильную девальвацию и стали дешевыми. Вкупе с низкими процентными ставками и доходностями по бондам, которые ушли в большинстве стран G7 в отрицательную территорию – поиск доходностей будет интенсифицироваться.

Такая диспозиция выстилает путь для ралли (которое мы уже наблюдаем!) в акциях и валютах стран ЕМ, которое, вероятно, будет одним из самых сильных и продолжительных за последние 3-4 года (разумеется с коррекциями, не по прямой).

Итог

Если такая дорожная карта окажется правдивой и 1999 и 2016 — это годы близнецы, то 2016 год будет в целом годом рефляционным, с режимом risk on. Однако, с другой стороны, такое ралли несомненно откроет путь для раунда sellooffs или даже к bear market. А тем, кто закончит вечеринку и потушит свет, будет опять ФРС. Растущая стоимость активов, устойчивость экономики США к внешним кризисам и сигналы растущей core inflation убедят и заставят действовать нынешний состав членов ФРС и продолжить повышать ставки.

Дело, в том, что как показало последнее повышение ставки ФРС Джаннет Йеллен и другие ключевые члены ФРС все еще верят в так называемую Кривую Филиппса (https://ru.wikipedia.org/wiki/Кривая_Филлипса). Смысл правила в том, что оно указывает на положительную корреляцию между ростом оплаты труда и инфляцией и использует его как guide для своей политики. Однако, как показывает, жизнь, а именно результат последних 30 лет, это кривая выплощается (становится плоской). Почему? Это отдельный долгий предмет разговора. Сам же Уильям Филлипс естественно этого поведения уже не видел, так как умер еще в 1975 году, а правило его живет, и как показывает жизнь побеждает.

Сама же глобальная экономика сейчас испытывает недостаток совокупного спроса, что требуеи длительного периода нулевых ставок, чтобы давать экономике время для нахождения баланса между совокупными спросом и предложением без сильных шоков. В такой хрупкой ситуации не нужны слишком высокие short term rates, чтобы вызвать шок в глобальной экономической активной. Достаточно сделать только один шаг размером 0,25%.

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония

чем выше ставка тем выше инфляция и наоборот...

поэтому когда начинается кредитный цикл

чтобы его продлить дольше повышается ставка

для увеличения инфляции…

а я думал, что ставку наоборот повышают для снижения инфляции и охлаждения кредитных пузырей

там была цель выкупить акции и задрать рынок...

что и ФРС с банками и сделали...

когда гос. облигации находятся в ломбардном списке у ФРС

то на фонду денег загнали соразмерно с долговым рынком

фонду США специально откормили для долгового рынка

на будущее на голодные времена когда ФРС не даст ни цента…

Вадим, помнится Вы в 2015 говорили что мы низов декабря 2014 по рублю уже не увидим… а потом улетели на 86

с 30 минуты… Вы ошиблись, Вадим

А если он открывает позиции на 400 тыр, то это плечо 0,4:1.

ну как слабо!?! ну конечно, обычно мелкие критиканы своего не имеют мнения.

что ж так слабо-то? не даете-не делаете прогнозов, а вы сделайте и дайте и мы вас забуцаем через месяц!

если ты, в силу своего мелочного низкого характера не можешь успокоиться и на вполне заслуженное замечание тебе ты продолжаешь линию поведения, начатую с Endeavour — мелкодешевого умничанья, то кто тебе доктор?!?

дважды войти в одну воду нельзя!

весь рост с 2000 года основан на росте долга...

без списания долгов забудьте про реальный рост...

Сейчас что долговой что рынок акций США

это не настоящий рынок...

это рынок зомби под руководством ФРС...

Может наоборот, не думали?

то есть вы считаете что ФРС скоро начнёт печатать баксы

и покупательная способность граждан США снизиться в 2 раза

а у стран экспортёров нефти покупательная способность вырастит в 2 раза…

а США начнёт сокращать бюджетные расходы

что в свою очередь сократит потребление экономики США

будут банкротства ФРС спасать никого не будет...

и это все осознано сейчас делается…

тогда придется печатать новые баксы под эти расходы

т.е крах бакса и гиперок в США...

Падение курса бакса сейчас это снижение потребления США

и падение спроса на сырьё...

а заместить потребление некому...

Потребление заместить сможет только Китай

после списания долга т.е через хорошую девальвацию юаня...

А до той поры снижение курса бакса

это конец спросу по сырью и колапс мировой экономики

ФРС специально обвалила рынок Китая

чтобы Китай продал казначейские облигации США

и баксы направил на спасение своего рынка...

Теперь нет угрозы что Китай скупит компании США

при их падении...

Скоро ФРС обвалит фондовый рынок США

для спасения долгового рынка США...

или вы считаете с чего это вдруг отрицательные ставки

по гос. облигациям?

а с того что мировым банкам не доверяют...

мировая банковская система и нефтянка

скоро полетят в пропасть...

ФРС спасать не будет!

а может 1930 год что наиболее подходит…

историю нужно знать и понимать...

но говорить что будет так как было когда то в прошлом

просто глупо…

интерференционная картина взаимодействия этих двух точек отсчета даст очень интересную кривулину на индексах РФ (если уж брать аналоги по годам то это 2009-2012 но раза в полтора длиннее по времени). И, возможно, это даст шанс на перестройку нашего государства плавно. то есть взрывного роста экономики в РФ не будет, а мог бы быть, если бы… ну Вы знаете. Хотя при этом даже долларовый индекс приподняться может значимо, но и «великая депрессиия» будет не такой острой, как могла бы быть… а кое-кто будет утверждать что коленки у нас уже чистые :))))

Я не макроэкономист, я скромно торгую по теханализу, и точно знаю, что если мой стоп сработал, значит сценарий — не верный,

у мя плавно сработал «стоп» сценария 93-94г и его вариации 98г по курсу бакса

Вчера в ночи долго разглядывал индекс РТС и Мамбу, на тайме день и выше, в связи с неожидаемым мною поведением доллара на тех же таймах. Уже недели три зудела мысль, что внутри дня график рублебакса ведет себя как-то не так.

Так вот, технически картина по всем трем инструментам выглядит неожиданно:

а)на рынке значимый приток валюты.

б)рублевая ликвидность отправляется в акции

если бы не санкции я бы со 100% уверенностью сказал бы что нерезы пачками набиваются в наши активы, причем во все подряд, от полного треша до голубых фишек. а так уверенность процентов на 80 :)

и еще деталько в пазлу, из Китая уходит/вышел спекулятивный капитал с января, я думал что парковать его будут только в зоне евро, ан нет… видимо он очень большой по объему

в 16г. у мну складывается впечатление, что, за исключением случаев фронтрана крупных ордеров, usdr спот уже просто таскают (ну что за сырьем — понятно;)) ) скорее чтобы наколотить профит в остальных ликвидных инструментах мосбиржи (подход то в целом не нов для рубля, тока ща это выглядит как кроме подъема бабла на дельте в 13/14гг еще и подъемом на гамме/воле).

написали, что выводы по резуль-м теханализа — о каком виде речь, что паттерны совсем в стандарты не вписываются?)))

з.ы. по топику почему-то навевает ассоциации с не столь давним топиком why fed is paralized -n- its ec.model is junk (че-то такое) на zh

паттерны с виду-то стандартные, в том-то и дело, а вот внутренняя их структура не совсем обычная. две вещи бросающиеся в глаза лично мне на рублебаксе:

1)начинающийся рост вместо ускорения, резко стопорится, видно что покупки идут, много, но цена при этом не растет. Значит ИМХО тут есть огромное предложение.

2) большие падения идут плавно (на минутках) это не стопы от лонга срывает, тут в лонг затариваются только, то есть, опять же, спрос большой, но предложение значительно больше и продавливает цену.

И еще как экономика Китая может показывать 6.5% роста при таких провальных экспортных данных?

1)За счет пузыря на рынке недвижимости. В Ченьджене (Zhenzhen) рост цен на недвижимость 47% за год.

2)За счет строительства инфраструктурных объектов

3) подтасовка статистических данных (Отсюда поговорка — «Есть ложь, есть наглая ложь, есть статистика, есть китайская статистика»)

Сейчас дуем будь здоров, к сожалению, так как хочется еще докупиться.

Вся надежда на нашего президента, надеюсь, он что-нибудь еще отчеблучет в ближайшее время.

___

:)))))

________

Вестников как минимум — усидчивый!

И это будет совсем другие депозиты и капиталы. И мне в голову не придёт мешать их со своим рабочим трейдерским капиталом, которым я работаю на ФОРТСе, который мы здесь обсуждали и плечо и доходности к которому мы рассчитывали.

И когда я говорю про 100% доходности я говорю именно про этот капитал, а не про то, что я 100% делаю ко всему своему капиталу, включающему банковские депозиты, облигации, недвижимость и золотые цацки моей жены. Ферштейн, умник?

И мы снова засрали ветку уважаемого человека. Я удаляю все свои посты. И отстань ты от меня со своими глупостями!