Избранное трейдера wertiks

Система Татарина на ЛЧИ, наглядно

- 15 октября 2015, 14:45

- |

На прошлом ЛЧИ выделились два персонажа. Булл, который сделал на валютном инструменте 57 миллионов из миллиона, и Татарин, который ровно и без просадок стругал по +5% в день весь трехмесячный ЛЧИ.

На прошлом ЛЧИ выделились два персонажа. Булл, который сделал на валютном инструменте 57 миллионов из миллиона, и Татарин, который ровно и без просадок стругал по +5% в день весь трехмесячный ЛЧИ.

Оба победителя имеют счета в БКС — у брокера с неоднозначной репутацией. В инете есть громкие откровения бывших работников офисов БКС в регионах. Также помнится, в 2008 году у руководителя БКС отобрали лицензию за то, что компания давала шорты некоторым клиентам при официальном их запрете со стороны ФСФР. Пока просто отметим, что оба наши героя прошлого ЛЧИ из БКС.

На этом ЛЧИ-2015 Булл пока спокойно минусует примерно -1.5 млн рублей, верующие в него люди говорят что булл трендовик, а тренда в Si нет вот и пилит его, но потом мол он свое возьмет. На самом деле тренд считают не от точки входа в позицию)) тренд на начало ЛЧИ в СИ был, доллар падал с 71 до 61 и внятно падал, и внятно отскочил. были и другие явные тренды, сбероб сделал с 23 августа +35%, а сберпреф +45%. Так что почему у булла постоянный минус в -10%, чтобы он не делал — это не объяснение.

( Читать дальше )

- комментировать

- ★59

- Комментарии ( 400 )

Анализ сделок участников ЛЧИ-2015 - III. + 2 рынка.

- 12 октября 2015, 08:30

- |

Продолжаю добавлять функциональность в сервис анализа сделок участников ЛЧИ-2015 (см. мои пред. посты).

На текущий момент из значимого, это добавлены два оставшихся рынка конкурса — фондовый и валютный.

И также (на доп. вкладке) отображаются диаграммы доходностей по дням (кумулятивной доходности, доходности по дням и просадка по дням)

Вот так это выглядит:

Обращаю внимание, что доходность считается от условной суммы в 100 000 р., так что на подписи оси Y можно не смотреть, главное здесь, увидеть общую динамику, и изменение значений относительно друг друга.

Адрес тот же: 46.101.194.111/

Опционы для подростков. (часть два, дополнения)

- 11 октября 2015, 20:27

- |

Возможно, вы правы, что все это сумбурно, галопом по европам и суетно. Просто некоторые темы хотелось бы проскочить побыстрому. Это потому, что они мне очевидны, но это не значит, что они очевидны вам тоже. Поэтому, ваши вопросы помогли бы сосредоточится на деталях и развернуть тему шире. Цитата:

«Если вдруг кто то зазевался и ударил по рынку заявкой в 10 опционов, то ММ быстро ее исполнит, захеджирует БА и получит купленный пут или колл с доплатой. Лично я не пробовал, но алготрейдеры могут сделать такой робот. Ведь если такие заявки стоят, значит, бывают случаи.

Так как это работает где про это прочитать? не понимаю математику и принцип»

Давайте начнем с такой вещи как паритет. Если вы купите Колл и продадите Путт у вас получится P/L купленного фъюча. Теперь, если вы продадите фьючерс? У вас получится «замок», как его называют на форкухнях. Там можно одновременно открывать позиции в шорт и лонг. Но у нас это псевдо замок так как БА один, первая производная фьюч, вторая опцион. И здесь проявляется та самая неэффективность, о которой я говорил раньше. Это арбитражная ситуация. Все эти производные двигаются не синхронно. И возможны ситуации когда, проданный фьюч может быть дороже или дешевле купленной пары, Колл покупка, Путт продажа. Предположим, вы удачно купили кол 75000 страйка. Сейчас он вышел в прибыль и стоит 12640. Вы решили продать его мне. Купив такой колл, я сразу продаю фьючерс по 87600. (вы можете построить эту позицию на option.ru. Сейчас воскресение и цены стоят, я взял закрытие). У меня получается купленный путт, далеко вне денег, стоимостью 40 рублей. Что бы завершить операцию я продаю пут, который стоит 40 рублей. Итого ноль. И это называется паритет. В реальности я ставлю заявку на покупку вашего колла по 11640. А вам, ну очень надо. Ну всякие ситуации бывают. Ну кончились сигареты. Те кто курят, меня поймут. Вы сбрасываете мне по 11640 простым нажатием клавиши «закрыть», но цена БА и фьючерса не пойдут за каким то опционом на отдельно взятом страйке. Продаю фьюч за 87600 и у меня получается купленный колл по которому нижний убыток плюс 960 рублей. Мне останется только купить путт, который вне денег и более ликвидный. Ну по 50. Получается позиция в 990 рублей, которая в момент экспирации, а может и раньше, схлопнется. Точно так же, если вам надо откупить опцион.

( Читать дальше )

А помните стратегию?

- 11 октября 2015, 17:30

- |

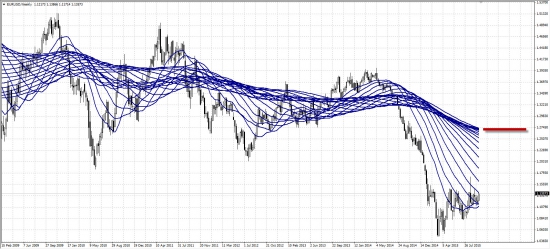

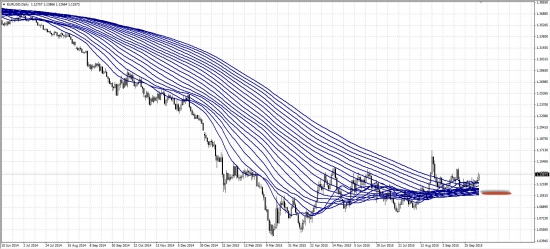

А помните стратегию для начинающих, на график наносятся множество скользящих средних, через определенных промежуток 5 или 10. Например: 10, 20, 30 и т.д. Где большее скопление, там соответственно поддержка/сопротивление.

Так вот что выходит на примере EURUSD:

На недельном графике, сопротивление в районе 1.27

На дневном графике, поддержка около 1.11

( Читать дальше )

Энциклопедия торговых стратегий - рецензия

- 11 октября 2015, 17:03

- |

Одна из очень немногих книг пор системному трейдингу/алготрейдингу на русском языке. Правильная книга. В том смысле, что эта книга приближена к реальности заработка на бирже намного ближе, чем 90% остальных книг. Книга старенькая, оригинал написан еще в 2000-м году, но сам подход конечно изложен правильный. В книге изложен научный подход к разработке систем. Научный подход к трейдингу — это то, что лежит в основе моей собственной книги, но в более широком смысле.

Одна из очень немногих книг пор системному трейдингу/алготрейдингу на русском языке. Правильная книга. В том смысле, что эта книга приближена к реальности заработка на бирже намного ближе, чем 90% остальных книг. Книга старенькая, оригинал написан еще в 2000-м году, но сам подход конечно изложен правильный. В книге изложен научный подход к разработке систем. Научный подход к трейдингу — это то, что лежит в основе моей собственной книги, но в более широком смысле.В энциклопедии ТС содержится тестирование ряда стратегий. Сами по себе стратегии, может, и не работают на большинстве рынков, большую часть времени, но определенно, разбирая их, можно почерпнуть каких-то интересных идей, которые могут лечь в основу будущих торговых систем алготрейдера.

Системная торговля объективна, в ней нет места эмоциям.*

Хороший приказ на вход — это такой приказ, с которым трейдер входит на рынок с относительно низким риском и высокой вероятностью потенциальной прибыли.

( Читать дальше )

людская демурятина. Сдавайтесь америке!

- 11 октября 2015, 10:46

- |

Также эти смешные люди говорят мол америка считает Россию сумашедшей и просто пока не трогает. Не знаю что в голове у этих людей. что они считают америку оплтом милосердного гуманизма. они либо проплачены либо не умны.

По помему мнению не важно какая твоя физ. сила ты должнен драться, а в нашем мире надо вести себя очень коректно, потому что физ. сила уже ничего не дает… это только для гоняния шпаны или пресмыкающихся. Сейчас все решает оружие и решимость идти до конца. что в бытовом плане что на международной арене. а что что, но оружие в России великолепоное!

( Читать дальше )

Опционы для подростков. (часть два)

- 10 октября 2015, 15:27

- |

Я упустил из вида одну тему. Тема про цены опционов и как их надо покупать. Для начала поговорим о ценах в принципе. Из эффективного рынка мы знаем, что в ценах отражено все. Попробуем разобраться кто этот ВСЕ. В общем это относится и к базовому активу, но в опционах более прозрачно. Для начала, выясним откуда берутся опционы. Ты уже взрослый и догадываешься, что не аисты их приносят. Однако, это то чего на самом деле нет. Есть страйк и его придумала биржа. Есть цена и ее придумали маркет мейкеры. И есть частные инвесторы, которые верят, что их уже надули. И что бы понять на сколько надули, мы попробуем разобраться в структуре цены. Изначально опционы для того что бы их покупали. Когда вы покупаете пачку сигарет, то в цену вложено не только стоимость сырья, производства и т.д., но даже стоимость вашего лечения от рака легких. То же и по опционам. Первое это стоимость базового актива. Ну, тут вопросов нет, справедливо. Потом стоимость времени, временной распад. Это уже более субъективная величина. И волатильность, это хотелки маркет мекейкеров. Под всем этим лежит математическое обоснование. Не вдаваясь в Б и Ш подробно, отметим: там не все гладко. Модель предполагает, что цена БА двигается в определенном диапазоне, хотя это не совсем так, она может из него выскакивать. Поэтому, что бы это как то работало надо брать волатильность с потолка. Допустим, у вас есть две пачки сигарет по 100 рублей. К вам приходит сосед и просит одну продать, а то магазин закрыт. Если вы это сделаете, то завтра вам надо идти в магазин и покупать себе сигареты. Вроде это ни чего не стоит, но магазин может быть закрыт и завтра, тогда вам надо будет брать такси и ехать в соседний район и та же пачка обойдется вам дороже. Какую цену назначить соседу? Точно так же формируются цены на опционы, как, впрочем, и на БА. Наглядно ММейкеров можно увидеть в стакане на опционах глубоко в деньгах. По две три заявки вверх вниз достаточно близко от теоретической цены. И 100 заявок на продажу и покупку на одном стандартном отклонении. Если вдруг кто то зазевался и ударил по рынку заявкой в 10 опционов, то ММ быстро ее исполнит, захеджирует БА и получит купленный пут или колл с доплатой. Лично я не пробовал, но алготрейдеры могут сделать такой робот. Ведь если такие заявки стоят, значит, бывают случаи. Прежде чем думать о покупки опциона, надо подумать о структуре его цены. Если на рынке высокая «придуманная» волатильность это не время для покупки. Чем ближе опцион к деньгам, тем больше вам будут платить тетту, за проданнй опцион. Надо понять, за что вам платят. А платят вам за риск, что БА улетит. Но если бы знаете, что с этим делать, то вам выгодно продавать и получать тетту. То есть у вас должна быть модель или правило. Это типа ТС с машками. И об этом мы поговорим в следующих топиках.

( Читать дальше )

Как я вижу трейдинг. Делюсь своими мыслями.

- 09 октября 2015, 15:38

- |

Я много торговал, тестировал стратегии и анализировал результаты торговли.

В итоге у меня сформировалось мнение, что трендовые стратегии самые простые, самые понятные и одни из самых эффективных.

Суть заключается в том, что работая в контртренде мы не можем точно сказать:

- какая будет высота ценового канала;

- какое будет направление тренда (вверх или вниз);

- какой будет угол наклона восходящего/нисходящего/бокового канала.

Следовательно, очень высока вероятность постоянно сливать депозит. Либо будет множество стопов, либо нас развернет и довезёт до маржинкола.

( Читать дальше )

одна из лучших книг по трейдингу, которую читал. Идеи

- 09 октября 2015, 01:13

- |

Основные выдержки:

• Абсолютное большинство теряет на фьючерсах деньги

• Успешные трейдеры посвятили рынку много времени и сил

• Мы не верим в то, что будущие цены могут быть точно предсказаны

• Технический анализ заключается в методах обнаружения и измерения силы трендов

• Сильные тренды редки и ценны, поэтому их нельзя упускать

• Настоящие тренды умирают медленно и трудно

• Управление капиталом и контроль рисков могут иметь большее значение, чем метод

• Мы ищем тренды 3-4 месяца и дольше, чтобы работать с дневным графиком

• Мы не рекомендуем разворотные стратегии

• Плотные стопы ограничивают потери, но ведут к психологическому дискомфорту

• В торговле фьючерсами большего успеха добивается тот, у кого хорошая стратегия выхода из сделки.

• Хороший выход – единственный элемент любой системы.

• Опытные трейдеры теряют деньги, собирая много мелких потерь

• Большинство выигрывающих трейдеров имеют отношение прибыль/риск>2

• Трейдеры не могут выдержать больших упущенных доходов

• Трейдеры не могут выдержать неизбежных убытков.

• Эти 2 фактора определяют грамотную стратегию выхода из сделки.

• Покупка не пике редко является хорошим входом в рынок

• Когда строите планы, готовьтесь к худшему и благодарите судьбу, если этого не произошло.

•

• ADX – очень ценный инструмент с большим кол-вом практических приложений

• Лучшие интервалы DI лежат в диапазоне 14-20 дней

• Любое значение ADX>15 говорит о тренде

• Уменьшение ADX говорит о боковике.

• ADX падает? Нет торгов! Только контртрендовые

• При шипах на рынке окно расчета ADX запаздывает

• Когда ADX падает, надо быстро снимать прибыль, вместо того, чтобы давать прибыли расти

• Сложность торговли в боковике – это определить, что рынок в нем находится

• Каналы являются одним из самых эффективных и доступных инструментов

• Нужно дождаться, когда дивергенция будет подтверждена закрытием в направлении тренда

• Трейдеры часто используют Моментум, но не как основной индикатор

• Моментум является редким опережающим индикатором

• Важный сигнал Моментума в точках пересечения с нулем

• Больше всего реальных денег сегодня зарабатывается при помощи скользящих средних

• Простая СС нам нравится больше, чем все остальные

• 2 СС — наиболее популярный вариант и как правило наиболее прибыльный

• 3 СС: разворот тренда с подтверждением

• Практически любая комбинация СС прибыльна на трендовом рынке и убыточна на нетрендовом рынке

• Наиболее ценны дивергенции на MACD

• Главное не спешить и не оказаться на противоположной стороне сильного тренда

• Параболик – это метод размещения скользящих остановок

• Торговля непосредственно по параболику как правило убыточна

• %R может быть полезен как метод выхода

• Для обнаружения дивергенций мы рекомендуем 10 и 14 дневный RSI

• Дивергенции, пики которых разделяются неск днями или >10 недель, не дают хор сигналов

• Покупать при RSI>75 опасно.

Большие сделки и как они влияют на рынок

- 08 октября 2015, 11:33

- |

Что будем искать в таблице сделок?

Понятно, что анализировать каждую сделку не имеет смысла. Как может повлиять на рынок шаловливый спекулянт с одним контрактом на руках? Да никак!

Нас будет, естественно, интересовать только большие игроки. Эти ребята заявки свои сразу не светят. Они потихоньку набирают позицию, как только увидят ликвидность в стакане. То есть наша задача — увидеть когда и где проходят большие сделки.

В таблице всех сделок Квика это сделать очень просто. Достаточно кликнуть по имени столбца КОЛИЧЕСТВО и выбрать соответствующую настройку, как на снимке экрана.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал