SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера zzg

появился " белый" список из 51 банка , которым доверяет правительство.

- 26 декабря 2013, 21:21

- |

http://img.rg.ru/pril/article/90/31/78/Spisok_bankov.pdf

П Е Р Е Ч Е Н Ь

банков, в которых оператором электронной площадки

открываются счета для учета денежных средств, внесенных

участниками закупок в качестве обеспечения заявок

1. Акционерный коммерческий банк «Абсолют Банк» (открытое

акционерное общество)

2. Открытое акционерное общество «Акционерный Банк „РОССИЯ“

3. Акционерный коммерческий банк „АК БАРС“ (открытое

акционерное общество)

4. Открытое акционерное общество „АЛЬФА-БАНК“

5. Открытое акционерное общество „БАНК “САНКТ-ПЕТЕРБУРГ»

6. Акционерный коммерческий банк «Банк Москвы» (открытое

акционерное общество)

7. Закрытое акционерное общество «Банк Русский Стандарт»

8. Банк ВТБ (открытое акционерное общество)

9. «ИНГ БАНК (ЕВРАЗИЯ) ЗАО» (закрытое акционерное общество)

( Читать дальше )

П Е Р Е Ч Е Н Ь

банков, в которых оператором электронной площадки

открываются счета для учета денежных средств, внесенных

участниками закупок в качестве обеспечения заявок

1. Акционерный коммерческий банк «Абсолют Банк» (открытое

акционерное общество)

2. Открытое акционерное общество «Акционерный Банк „РОССИЯ“

3. Акционерный коммерческий банк „АК БАРС“ (открытое

акционерное общество)

4. Открытое акционерное общество „АЛЬФА-БАНК“

5. Открытое акционерное общество „БАНК “САНКТ-ПЕТЕРБУРГ»

6. Акционерный коммерческий банк «Банк Москвы» (открытое

акционерное общество)

7. Закрытое акционерное общество «Банк Русский Стандарт»

8. Банк ВТБ (открытое акционерное общество)

9. «ИНГ БАНК (ЕВРАЗИЯ) ЗАО» (закрытое акционерное общество)

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 13 )

Результаты управления: Источник доходности - 1

- 26 декабря 2013, 12:36

- |

Итак, в предыдущий раз мы закончили про измерение доходности портфеля и в этом посте разберем эту доходность по запчастям, чтоб понять, где мы преуспели, а где не очень. Как говорит Стив Кларк (Hedge Fund Wizards, Jack D. Schwager): “Делай больше то, что получается и меньше, что нет». (мой перевод “do more of what works and less of what does not.”).

Существует два подхода к определению источника дохода: макро (на уровне спонсора) подходит для случая с несколькими управляющими; микро (непосредственно на уровне управляющего) расскажет вам, насколько хорош сам управляющий.

Для SL’а, думаю, второй случай больше подходит, т.к. каждый трейдер и есть управляющий своим портфелем.

Один из способов расчета источника доходности на микро уровне, который мы и рассмотрим здесь, называется «вес сектора / выбор бумаги». Для этого нам понадобятся и веса индекса (или другого показателя, с которым будем производить сравнение), и доходности по ним.

( Читать дальше )

Существует два подхода к определению источника дохода: макро (на уровне спонсора) подходит для случая с несколькими управляющими; микро (непосредственно на уровне управляющего) расскажет вам, насколько хорош сам управляющий.

Для SL’а, думаю, второй случай больше подходит, т.к. каждый трейдер и есть управляющий своим портфелем.

Один из способов расчета источника доходности на микро уровне, который мы и рассмотрим здесь, называется «вес сектора / выбор бумаги». Для этого нам понадобятся и веса индекса (или другого показателя, с которым будем производить сравнение), и доходности по ним.

( Читать дальше )

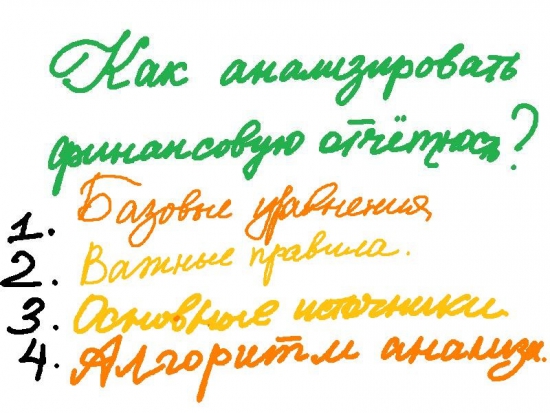

Вводный курс по правилам анализа финансовой отчётности.

- 25 декабря 2013, 14:39

- |

Аналитический департамент United Traders начинает вводный курс по правилам анализа финансовой активности.

Меня часто просят рассказать о том, как я анализирую компании Nyse и Nasdaq. В одном посте вряд ли можно всё это уместить, но в этом деле главное — начать. Попробуем начать так же, как CFA Institute, — с выработки алгоритма финансового анализа.

Главная цель финансового анализа — выяснить, может ли компания быть прибыльной, выполнять обязательства и привлекать дополнительное финансирование.

Фундаментальный анализ акций: базовые уравнения

Первое базовое уравнение финансового анализа: Активы = Обязательства + Акционерный капитал.У владельца фирмы есть права на активы за вычетом обязательств.

( Читать дальше )

Разбор отчетности Мечела и перспективы бондов

- 24 декабря 2013, 12:12

- |

от БКС

Мечел (Moody’s: B3) опубликовал результаты за 6М13 и 9М13 по US GAAP, ожидаемо отразившие ухудшение операционных показателей на фоне слабой конъюнктуры рынка. Наиболее важным с кредитной точки зрения мы считаем сообщение менеджмента о наличии источников ликвидности для исполнения оферты. Мы ожидаем роста котировок коротких облигаций Мечела с офертой в 1К14

Вчера компания «Мечел» опубликовала результаты за 9М13 по US GAAP. Одновременно была раскрыта отчетность за 6М13, публикация которой была отложена из-за роста долговой нагрузки компании выше уровня, ограниченного ковенантами, и необходимости согласования с банками ковенантных каникул. Также компания провела телеконференцию для инвесторов. Ниже мы приводим ключевые, по нашему мнению, выводы из озвученных данных:

• По итогам 9М13 выручка Мечела снизилась на 19% относительно 9М12 до $6.7 млрд, в то время как EBITDA сократилась вдвое до $628 млн, а рентабельность по EBITDA снизилась до 9.4% против 15.2% за 9М12. В2013 г. конъюнктура рынка угля продолжила ухудшаться. Так, в 3К13 цены на уголь были на 26% ниже, чем в 1К13, который можно назвать самым удачным с точки зрения ценовой конъюнктуры.

( Читать дальше )

Мечел (Moody’s: B3) опубликовал результаты за 6М13 и 9М13 по US GAAP, ожидаемо отразившие ухудшение операционных показателей на фоне слабой конъюнктуры рынка. Наиболее важным с кредитной точки зрения мы считаем сообщение менеджмента о наличии источников ликвидности для исполнения оферты. Мы ожидаем роста котировок коротких облигаций Мечела с офертой в 1К14

Вчера компания «Мечел» опубликовала результаты за 9М13 по US GAAP. Одновременно была раскрыта отчетность за 6М13, публикация которой была отложена из-за роста долговой нагрузки компании выше уровня, ограниченного ковенантами, и необходимости согласования с банками ковенантных каникул. Также компания провела телеконференцию для инвесторов. Ниже мы приводим ключевые, по нашему мнению, выводы из озвученных данных:

• По итогам 9М13 выручка Мечела снизилась на 19% относительно 9М12 до $6.7 млрд, в то время как EBITDA сократилась вдвое до $628 млн, а рентабельность по EBITDA снизилась до 9.4% против 15.2% за 9М12. В2013 г. конъюнктура рынка угля продолжила ухудшаться. Так, в 3К13 цены на уголь были на 26% ниже, чем в 1К13, который можно назвать самым удачным с точки зрения ценовой конъюнктуры.

( Читать дальше )

Зарабатывать в трейдинге можно двумя

- 20 декабря 2013, 22:37

- |

способами — либо чуйкой либо просекнув планы мировых воротил))

Первый способ в большей степени относится к изучению движения цены на графике, т.е. теханализу, второй является более фундаментальным анализом.

Кто то может справедливо заметить, что эти вещи и так общеизвестны, однако как показывает практика не все понимают это в должной мере — вот для возможности повышения понимания и написан данный очерк.

Чуйка вещь хотя и имеющая место быть, но очень ненадежная… как и вся психология человеческая, но да, оно действительно есть, можно и в будущее проникать внутренним взором ума и т.д. но для верной интерпретации это все требует высокого уровня осознанности, опыта и саморазвития, когда деньги для трейдера становятся действительно не более чем средством для достижения желаемых целей.

Каждый человек должен понимать, что деньги это метод управления людьми кукловодами -олигархами, т.е. в своей основе являются злом… и это зло правит миром))

а насчет свободы которую они дают, она не глобальна — что то дается, но при этом что то и отнимается — действительно же ценные вещи за деньги купить нельзя, можно лишь «китайскую подделку» которая на первый взгляд выглядит точно так же, но имеет совсем иное внутреннее наполнение чем у оригинала ;)

( Читать дальше )

Первый способ в большей степени относится к изучению движения цены на графике, т.е. теханализу, второй является более фундаментальным анализом.

Кто то может справедливо заметить, что эти вещи и так общеизвестны, однако как показывает практика не все понимают это в должной мере — вот для возможности повышения понимания и написан данный очерк.

Чуйка вещь хотя и имеющая место быть, но очень ненадежная… как и вся психология человеческая, но да, оно действительно есть, можно и в будущее проникать внутренним взором ума и т.д. но для верной интерпретации это все требует высокого уровня осознанности, опыта и саморазвития, когда деньги для трейдера становятся действительно не более чем средством для достижения желаемых целей.

Каждый человек должен понимать, что деньги это метод управления людьми кукловодами -олигархами, т.е. в своей основе являются злом… и это зло правит миром))

а насчет свободы которую они дают, она не глобальна — что то дается, но при этом что то и отнимается — действительно же ценные вещи за деньги купить нельзя, можно лишь «китайскую подделку» которая на первый взгляд выглядит точно так же, но имеет совсем иное внутреннее наполнение чем у оригинала ;)

( Читать дальше )

Гайд по биржевой торговле на мамбе...

- 14 декабря 2013, 09:03

- |

Гайд по биржевой торговле на мамбе...

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

Полезная статья по тех. анализу (метод Price Action).

- 09 декабря 2013, 15:05

- |

Недавно обнаружил, что являюсь сторонником метода Price Action. Я не использую никаких индикаторов, смотрю только на чистую цену. Начал копать в интернете и наткнулся в интернете на интересную статью на русском языке.

Статья мне кажется очень полезной, и я согласен со всем, что в ней написано. Статья некороткая, советую запастись терпения, но оно того стоит. Посвящена она следующему вопросу:

Как определить, если цена подошла к важному уровню, пойдет ли цена дальше или встретит сильное сопротивление, откатится и пойдет назад? Короче, что делать - играть на прорыв, или играть на разворот? Уровнем при этом может быть как предыдущий важный максимум/минимум, так и какая-либо трендовая линия (допустим, верхний канал нисходящего тренда).

Итак, статья:

«Множество трейдеров, причисляющих себя к легионам «свинг-трейдеров», входят в сделку как только цена подходит к потенциальным вершине свинга или основанию свинга. Другие трейдеры относят себя к интрадей-скальперам и используют вершины и основания свингов для размещения стоп-лосс ордеров выше или ниже, пользуясь преимуществом в наращивании или размещении входных ордеров перед свинг-трейдерами, на этих локальных экстремумах. Но перед обоими группами всегда будет стоять один вопрос: мы уже там? Достигли ли мы зоны продаж или зоны покупок?

( Читать дальше )

Статья мне кажется очень полезной, и я согласен со всем, что в ней написано. Статья некороткая, советую запастись терпения, но оно того стоит. Посвящена она следующему вопросу:

Как определить, если цена подошла к важному уровню, пойдет ли цена дальше или встретит сильное сопротивление, откатится и пойдет назад? Короче, что делать - играть на прорыв, или играть на разворот? Уровнем при этом может быть как предыдущий важный максимум/минимум, так и какая-либо трендовая линия (допустим, верхний канал нисходящего тренда).

Итак, статья:

«Множество трейдеров, причисляющих себя к легионам «свинг-трейдеров», входят в сделку как только цена подходит к потенциальным вершине свинга или основанию свинга. Другие трейдеры относят себя к интрадей-скальперам и используют вершины и основания свингов для размещения стоп-лосс ордеров выше или ниже, пользуясь преимуществом в наращивании или размещении входных ордеров перед свинг-трейдерами, на этих локальных экстремумах. Но перед обоими группами всегда будет стоять один вопрос: мы уже там? Достигли ли мы зоны продаж или зоны покупок?

( Читать дальше )

Мой путь ( не надо понимать как моя борьба)

- 09 декабря 2013, 11:38

- |

5 лет назад, когда я пришел в офис одной известной брокерской фирмы, я увидел волшебников ( это первое впечатление) за компами. Они все были такие с виду умные, говорили о ФРС, называя Бернанке Беней, рассуждали и спорили об уровнях поддержки и сопротивления… и т.д. Ну вы представляете как это бывает. Я подумал, мне наверно будет трудно это все это познать и с сомнением в душе открыл небольшой счет. Я не пацан по возрасту и это меня оградило от излишнего риска с самого начала. Короче, пройдя 3-х дневный семинар ( кстати, единственный в моей жизни), начал въезжать. Через месяц до меня начали доходить все эти разговоры и всякие там графики с индикаторами. Честно признаюсь, поначалу я их все изучил и «нарисовал» на своих графиках. Ужас, надо было видеть эти графики — абракадабра какая-то. И никакого проку от этих всех индикаторов и свечей. Честно просмотрел видеокурсы Герчика и Элдера (засыпал несколько раз на Элдере) и понял, что с поводырями такими мне грозит только яма с рогатиной на дне. Тогда я и начал искать свой путь. Скачал с интернета книжки, распечатал их убористым шрифтом и понеслась… выбраковка. Элдера выкинул первым(!), потом и все остальные пошли следом, пока не наткнулся на откровения трейдеров Швагера. Полезно оказалось. Затем пришел черед парадоксального воззрения на торговлю. А это Талеб, Дж. Гудмэн. В итоге, прочитав около сотни книг, подсознательно дошло до меня как нужно позиционировать себя относительно рынка. И это не надо было придумывать — оно само пришло. Это оказалось для меня наиболее комфортным и безопасным методом. В итоге, я увеличил депозит ( тот первый даже подрос), постепенно начал вырабатывать методику. Количество графиков разных бумаг увеличилось до сотни одновременно — и мне совсем не сложно оказалось за ними смотреть, ибо они не перегружены ненужной инфой — бары, объем и две скользящие разного масштаба. В таблице есть спрос-предлож., кол-во сделок и еще кое-что. В течение 10 минут я могу оценить всю картину, попутно просматривая и весь рынок. Мне все равно какие акции торговать, если они делают то, что мне нужно. Просто и без напряга для мозгов. В день в спокойном режиме при 2-10 сделках я сижу 3-4 часа с перерывами. Если есть волатильность и хорошее движение, то подольше. Кол-во сделок при этом не имеет значения, также не имеет значения перенос позиций, ибо торгую только за свои и без шортов. Стопы не держу, покупать на росте и продавать на падении не боюсь. Итог: надо учиться все время ( чтобы знать как действует толпа и так не делать) и ломать свою психологию, избавляясь от стандарных эмоциальных привычек. Любой «гуру» как тот главный баран отведет свое стадо на бойню и пойдет за другим стадом. Не забывайте про это.

Опционы: самое понятное объяснение на примере автомобильной страховки.

- 30 ноября 2013, 15:53

- |

Многим людям опционщики кажутся обладателями особой магии. Все дело в запутанных объяснениях и большом количестве терминов. На самом деле все параметры опциона крайне просты и осязаемы. Да-да, их можно пощупать. Удобнее всего это делать на примере автомобильной страховки.

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

1. Время (T)

Вы покупаете страховку на автомобиль. Какая будет стоить дороже? На месяц, на полгода или на год? Конечно, на год будет дороже. Почему?

( Читать дальше )

Жить с трейдинга, а умереть с инвестиций.

- 05 ноября 2013, 16:04

- |

http://smart-lab.ru/blog/149022.php

… по мотивам.

Расскажите мне красивую сказку про инвестора, греющегося на солнышке рядом с пляжем Майями-бич. Да смешно все это, такие если есть то их единицы.

Нужно чтобы тысячи людей проиграли, а одному повезло. Это как если бы все жители планеты играли раз в год в русскую рулетку. Да были бы и 50-ленние люди (повезло по закону больших чисел), которые бы рассказывали: «Да, я изобрел систему определения пистолета!» и учили бы других выбирать пушки за деньги (и тут гуру, блин). Только население явно было бы меньше в количественном исчислении.

В общем, постоянно я слышу плач инвесторов, которые не научились заниматься спекуляциями и решили адски по пересидеть, занимаясь самооправданием. Попутно выискивая инвестистории других счастливых героев, которые выкладывают видео и рассказывают как им хорошо на пляже.

Да, блин, ребят знаете как все на самом деле? На самом деле сидят 3-5 мужиков в одной комнате с кучей мониторов обложились книжками по программированию и психологии. Сидят из дня в день думают и потеют без отпуска, целыми днями считают стратегии, оправдываются перед руководством, что нет прибыли на таком рынке с точки зрения математики, ищут новые системы, что бы заработать 25% годовых (без плеча). Ржут как идиоты по вечерам, чтобы снять напряжение от торговли, потому что приходится торговать не только роботами, но и ручками, так как интуиция тоже имеет место быть. Только не та интуиция, когда ты выбрал бумагу и пересиживаешь 40%, а когда ты заходишь с коротким стопом в пару процентов (тоже кстати расчетным) и стопишься, либо фиксишь прибыль. И не надо верить в сказки, что «тут у меня по системе 90% прибыльных сделок». Да хрен там! 55%-65% и больше не бывает. А если у кого сейчас больше в исторической перспективе 5-10 лет все равно все сведется к этим цифрам, потому что нет «божественного провидения в руках его», как часто про себя рассказывают.

( Читать дальше )

… по мотивам.

Расскажите мне красивую сказку про инвестора, греющегося на солнышке рядом с пляжем Майями-бич. Да смешно все это, такие если есть то их единицы.

Нужно чтобы тысячи людей проиграли, а одному повезло. Это как если бы все жители планеты играли раз в год в русскую рулетку. Да были бы и 50-ленние люди (повезло по закону больших чисел), которые бы рассказывали: «Да, я изобрел систему определения пистолета!» и учили бы других выбирать пушки за деньги (и тут гуру, блин). Только население явно было бы меньше в количественном исчислении.

В общем, постоянно я слышу плач инвесторов, которые не научились заниматься спекуляциями и решили адски по пересидеть, занимаясь самооправданием. Попутно выискивая инвестистории других счастливых героев, которые выкладывают видео и рассказывают как им хорошо на пляже.

Да, блин, ребят знаете как все на самом деле? На самом деле сидят 3-5 мужиков в одной комнате с кучей мониторов обложились книжками по программированию и психологии. Сидят из дня в день думают и потеют без отпуска, целыми днями считают стратегии, оправдываются перед руководством, что нет прибыли на таком рынке с точки зрения математики, ищут новые системы, что бы заработать 25% годовых (без плеча). Ржут как идиоты по вечерам, чтобы снять напряжение от торговли, потому что приходится торговать не только роботами, но и ручками, так как интуиция тоже имеет место быть. Только не та интуиция, когда ты выбрал бумагу и пересиживаешь 40%, а когда ты заходишь с коротким стопом в пару процентов (тоже кстати расчетным) и стопишься, либо фиксишь прибыль. И не надо верить в сказки, что «тут у меня по системе 90% прибыльных сделок». Да хрен там! 55%-65% и больше не бывает. А если у кого сейчас больше в исторической перспективе 5-10 лет все равно все сведется к этим цифрам, потому что нет «божественного провидения в руках его», как часто про себя рассказывают.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал