Поиск

Новый Quik версия 7.18, 04.06.2018

- 08 июня 2018, 07:37

- |

Версия 7.18, 04.06.2018

Руководство пользователя QUIK v. 7.18zip, 17.7 МБ

Cправка QUIK v.7.18zip, 13.7 МБ

Дистрибутив QUIK 7.18exe, 27.9 МБ

Возможности новой версии

Индикатор «Глубина рынка»

Добавлен новый индикатор «Глубина рынка», отражающий объемы заявок в виде гистограммы. Подробное описание см. в п. 4.2.15 Раздела 4 «Работа с графиками» Руководства пользователя QUIK.

Ниже приведен пример использования нового индикатора на графике.

Склейка графиков

Добавлена возможность сохранения на графике истории торгов от предыдущего инструмента срочного рынка при замене инструментов. В диалог замены инструментов внесены изменения, позволяющие включать «склейку» архивов графиков для автоматически заменяемых инструментов. В таблицу диалога «Инструменты с наступающим сроком погашения» добавлена колонка «Склейка» со следующими возможными значениями:

- «Да» — если для инструмента включен флажок «Склейка архивов графиков»,

- «Нет» — если флажок выключен.

( Читать дальше )

- комментировать

- ★20

- Комментарии ( 6 )

Quik обновочка 7.18

- 04 июня 2018, 16:06

- |

Сразу про одну фичу которая появилась еще в прошлых версиях. Когда чертите на графике, эти полоски и рисунки были на всех инструментах. Чтобы это исправить в настройках графика надо убрать в самом низу галочку-как у меня

Возможности новой версии

Индикатор «Глубина рынка»

Добавлен новый индикатор «Глубина рынка», отражающий объемы заявок в виде гистограммы. Подробное описание см. в п. 4.2.15 Раздела 4 «Работа с графиками» Руководства пользователя QUIK.

Ниже приведен пример использования нового индикатора на графике.

( Читать дальше )

Экономический смысл концовки торгов в Сбере 31 мая.

- 31 мая 2018, 20:50

- |

www.tradingview.com/x/Z98MpUtl/

Видно, что цена с 17-40 до 18-39 (практически час) болтается в узком диапазоне 220--220,70 и покупатели могут неторопливо покупать акции с такой ценой. Как вдруг на послеторговом аукционе проходит бешенный объем по цене 222,36.

Для покупателя это крайне невыгодная сделка, а для продавца это крайне выгодная сделка. Какие можно сделать очевидные выводы?

1. Сделка была заранее согласована с выгодной ценой для продавца и невыгодной ценой для покупателя.

2. Покупатель и продавец хорошо знают друг друга.

И возникает резонный вопрос. Почему покупатель пошел на невыгодную сделку? В чем его интерес?

Возможен вариант, что и покупатель и продавец входят в один пул. Тогда у пула нулевой результат за вычетом биржевой комиссии. Тогда зачем пулу эта сделка?

Итак, формулирую вопросы.

В чем интерес покупателя, если покупатель и продавец не входят в один пул? В упор не вижу, кроме формы перелива денег.

Если покупатель и продавец входят в один пул, то в чем интерес пула? Подбросить цену на 2 рубля, не потратив и копейки?

Хотелось бы услышать мнение опытных людей.

Вечерний аукцион.Манипуляции ценой.Вопрос знатокам.

- 28 апреля 2018, 11:38

- |

( Читать дальше )

Послеторговые аукционы нужны ТОЛЬКО для манипулирования рынком. Позор!

- 28 апреля 2018, 07:20

- |

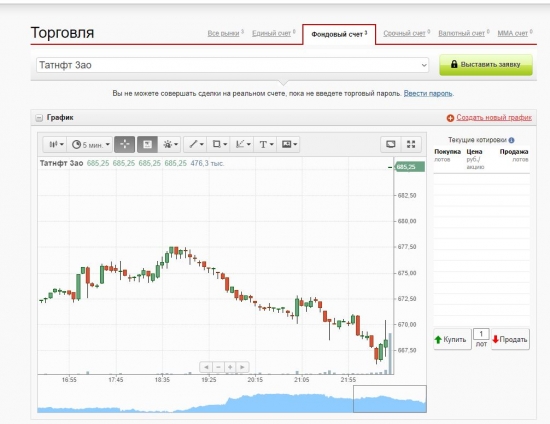

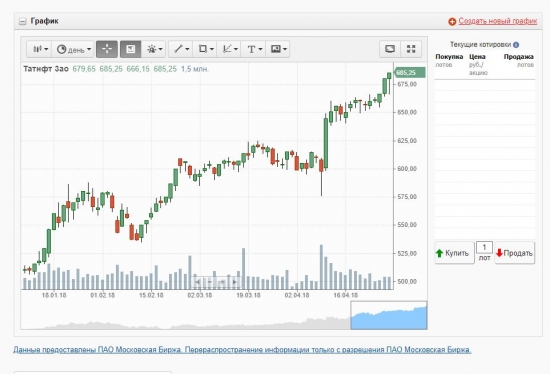

Это Татнефть. Вчера она падала весь день. Посмотрите, как закрыли! А зачем? А чтобы нарисовать вот это.

( Читать дальше )

Флюгер Голубых Фишек 06.02.2018

- 06 февраля 2018, 16:23

- |

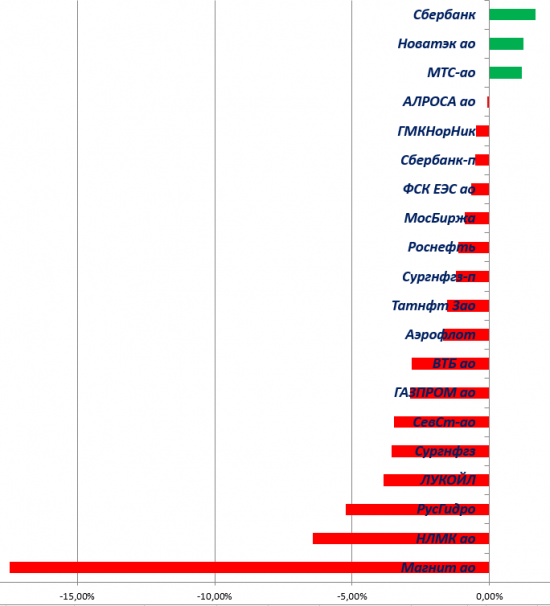

Вот и не осталось у нас ни одной бумаги в покупке. На Флюгере есть ещё три зелёных лепестка, но и они сейчас находятся в зоне «Без позиции». Остальные бумаги постепенно из зоны кэша переходят в зону продаж. Флюгер сегодня выглядит так:

Флюгер Голубых Фишек

Пожалуй, начну я разбор полётов с этих самых, трёх стойких «оловянных солдатиков»

( Читать дальше )

Рост в железных сланцах

- 12 января 2018, 19:53

- |

Американские аналитики воодушевленно говорят о начинающемся корпоративном сезоне отчетности, в котором от компаний ждут сильных результатов. Плюс начались разговоры, что благодаря налоговой реформе Трампа прибыль американских компаний-лидеров может в 2018 году значительно вырасти.

Пока это просто слова, но их рынок на этом растет, так как всегда играет на опережение, и на вершинах верит только в хорошее.

Нефть все так же, вчера 70, сегодня 69, ни о чем. Нужно родить движение, а пока и воды не отошли.

Наш рынок тоже пытается вырасти, подняться к вершине прошлого года, однако надета не подходящая обувь.

В ход идут совсем грязные приемчики - на исторических вершинах по Лукойлу вдруг объявляется, что в целях увеличения рыночной капитализации (открытым текстом!) компания будет погашать часть казначейских акций (убирая их с баланса общества и этим увеличивая прибыль на акцию), плюс будет выкупать акции у акционеров по какой-то там программе. Никаких подробностей, но очевидно, что эти новости не стоят +200 рублей, которые за час сделал Лукойл вертикально, приняв в себя ТРЕХДНЕВНЫЙ объем лонга.

( Читать дальше )

ИТОГИ ДНЯ 5 января. Как вырасти на десять сантиметров за неделю

- 05 января 2018, 20:10

- |

Если представить что 1 % по индексу Мосбиржи – это 2 см от двухметрового человека (например, Филиппа Киркорова), то за прошедшую новогоднюю короткую неделю наш рынок вырос сразу почти на 10 см, всего за три дня. Логичен ли такой рост?

Да, если учесть, что на безмятежно-кипарисовом внешнем фоне, с новыми истхаями по американцам и высокой нефти правильным было восстановить наше родное, незаслуженно прижатое к лоям года, российское фондю.

Поэтому не удивляет восстановление к 137 по Газпрому, к 312 по Роснефти, к 5 копейкам ВТБ. Однако удивляет, что некоторые бумаги — лидеры второго полугодия — без объемов смогли выйти на реально высоченные уровни. Высоченнейшие.

– Лукойл к 3570 (практически вершины января прошлого года, исторические хаи по бумаге),

– Татнефть, которую уже который день на послеторговом аукционе часовым объемом вздергивают выше 500, хотя ей там делать нечего, после выплаты 9/10 годовых дивидендов за 2017 год,

– Сбербанк, который в отсутствие полного комплекта крупных игроков просочился к 240, и это новые исторические хаи по акции, на которых ему даже при удвоенных дивидендах за 2017 год делать нечего.

( Читать дальше )

Что должен уметь победитель ЛЧИ? Беглый обзор сделок лидера

- 29 декабря 2017, 11:13

- |

Есть такой участник DISCIPLINE, который на этом ЛЧИ-2017 победил на всех рынках.

99.5% его дохода было получено на фондовой секции, и лишь 0.5% — на срочной.

Казалось бы, пример отличного трейдера по акциям, +44% в месяц, что с полным реинвестированием и дало +204% за время трехмесячного конкурса. Помимо прибыли в полмиллиона, за такое высокое место полагается 1.5 млн от биржи призовых, так что был значимый стимул стать первым — для человека, заявившего конкурсный счет всего в 250 000 рублей.

Биржа любезно предлагает скачать все сделки участников ЛЧИ, и я это сделал в отношении лидера, чтобы получить представление, что изменилось в торговле этого участника по сравнению с 2015 годом, когда в результате моего поста про его переливы на послеторговых ауках в неликвиде ему пришлось сняться с конкурса.

Так вот когда Валерий Скотников говорит, что они проверили все сделки лидеров, я бы хотел, чтобы он, как явно неторгующий человек, задумался о том, как на самом деле все эти сделки «лидера» выглядят с нашей, трейдерской стороны.

( Читать дальше )

ИТОГИ ДНЯ 27 декабря. Сомкнуть шиты!

- 27 декабря 2017, 19:54

- |

За последние три сессии наш рынок провёл очень малообъемные торги, все-таки Рождество «у них» и выходные на западных биржевых площадках сделали свое дело, никаких идей торговать направленно не возникло, шарились внутри уменьшенных дневных размахов-амплитуд.

Тем не менее, запомнились прокол 130 по Газпрому, попытка отскока в ВТБ, неудавшееся подъемное движение в Аэрофлоте.

Сбербанк побродил в любимом до ненависти диапазоне 221-227.

В итоге сегодня на закрытии Газпром ниже 131, Аэрофлот 138.5, Алроса 75, Сбербанк около 227.

Однако на этой неделе явно в фокусе нефть, которая вчера на информации о взрыве нефтепровода в Ливии резко обновила хаи года и проколола 67.

В итоге годовой прирост приблизился к +18%, не изменив, а усугубив, на мой взгляд, перспективы постновогоднего снижения (возможны -10-13%).

{месячный график нефти марки Брент}

Казалось бы, это должно было помочь нашим нефтяных акциям, две из которых (Лукойл и Татнефть) только что облегчились от промежуточных дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал