Поиск

Ценность наличных денег

- 16 октября 2022, 07:46

- |

Автор: Мюррей Ганн

Деньги правят миром, особенно когда цены на активы падают.

В этом году, медвежий рынок акций пошел по сценарию. Когда почти никто не верил, что акции могут упасть и что неуклонный рост продолжится, это и начало происходить. Затем, по мере того как акции продолжали снижаться, появилась толпа сторонников «покупки на падении», убежденных, что обморок был временным и что нормальная работа бычьего рынка вскоре возобновится. Теперь, когда нет восстановления и продолжается понижательное давление на акции, кажется, что многие люди пытаются оправдать снижение акций, где основной причиной является продолжающийся рост процентных ставок. Хотя настроения далеко не такие медвежьи, как на истинном дне, предыдущие быки становятся медведями.

Возьмите основателя крупнейшего в мире хедж-фонда. Мы уже публиковали его комментарии о наличных деньгах как об инвестиционном выборе, и он только что снова вступил в бой.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Алюминий: дрожь на мировом рынке металлов

- 14 октября 2022, 15:09

- |

Новость о том, что новые санкции США могут нацелиться на российский алюминий вызвала дрожь на мировом рынке металлов, оживляя воспоминания о панике, которая последовала за предыдущими санкциями в отношении Rusal четыре года назад.

Как сообщает Bloomberg, Белый дом рассматривает три варианта: полный запрет поставок российского алюминия в США, повышение пошлин до «заградительного» уровня (по сути означает тот же запрет поставок) и введение санкций против российского производителя Rusal.

Последний вариант — санкции в отношении компании Rusal — самый суровый, т.к. санкции могут снова лишить гигантского производителя западных рынков. Такой шаг может нарушить мировую торговлю и усилить давление на уже испытывающие трудности европейские заводы, которые полагаются на российский алюминий гораздо больше, чем их американские коллеги.

( Читать дальше )

Мировые новости 14.10.2022

- 14 октября 2022, 09:14

- |

- Bank of America предсказал десятилетие высокой инфляции в США.

Миллер: труба «Северного потока» заполнилась водой на сотни километров.

- Объем дневных торгов на российском рынке акций вырос до ₽87.8 млрд в сентябре по сравнению с ₽37.2 млрд в августе.

- Курс японской иены к доллару упал до 147 впервые за 32 года.

- Медведи обожглись на редчайшем развороте акций после данных по инфляции США.

- Хедж-фонды делают ставку на дальнейший рост доллара.

- BlackRock сообщает о снижении активов под управлением и уменьшении прибыли на фоне падающего рынка.

- Проблемы Украины со Starlink показывают опасность цифровой зависимости.

Bank of America: Исторически развитой экономике требуется в среднем 10 лет на то, чтобы вернуть инфляцию к 2% после превышения уровня в 5%. И агрессивное повышение ставок ФРС вряд ли повлияет на инфляцию, т.к. большая часть проблем связана с предложением, а не со спросом.

Bank of America: Повышаем наш прогноз реального ВВП РФ в этом году с -7.5% до -2.9%. Экономика продолжает демонстрировать устойчивость к политическим проблемам… Такая устойчивость обусловлена главным образом резким сокращением импорта из-за политически мотивированных ограничений...

( Читать дальше )

Специально для вас, отменный подгон!

- 11 октября 2022, 21:57

- |

Мне не жалко, берите еще!

Хедж фонды затарились долларом и будут и дальше просаживать Европу (и Британию).

Евро!

( Читать дальше )

Вилли Ву не видит массовых продаж биткоина на этом медвежьем рынке

- 06 октября 2022, 07:12

- |

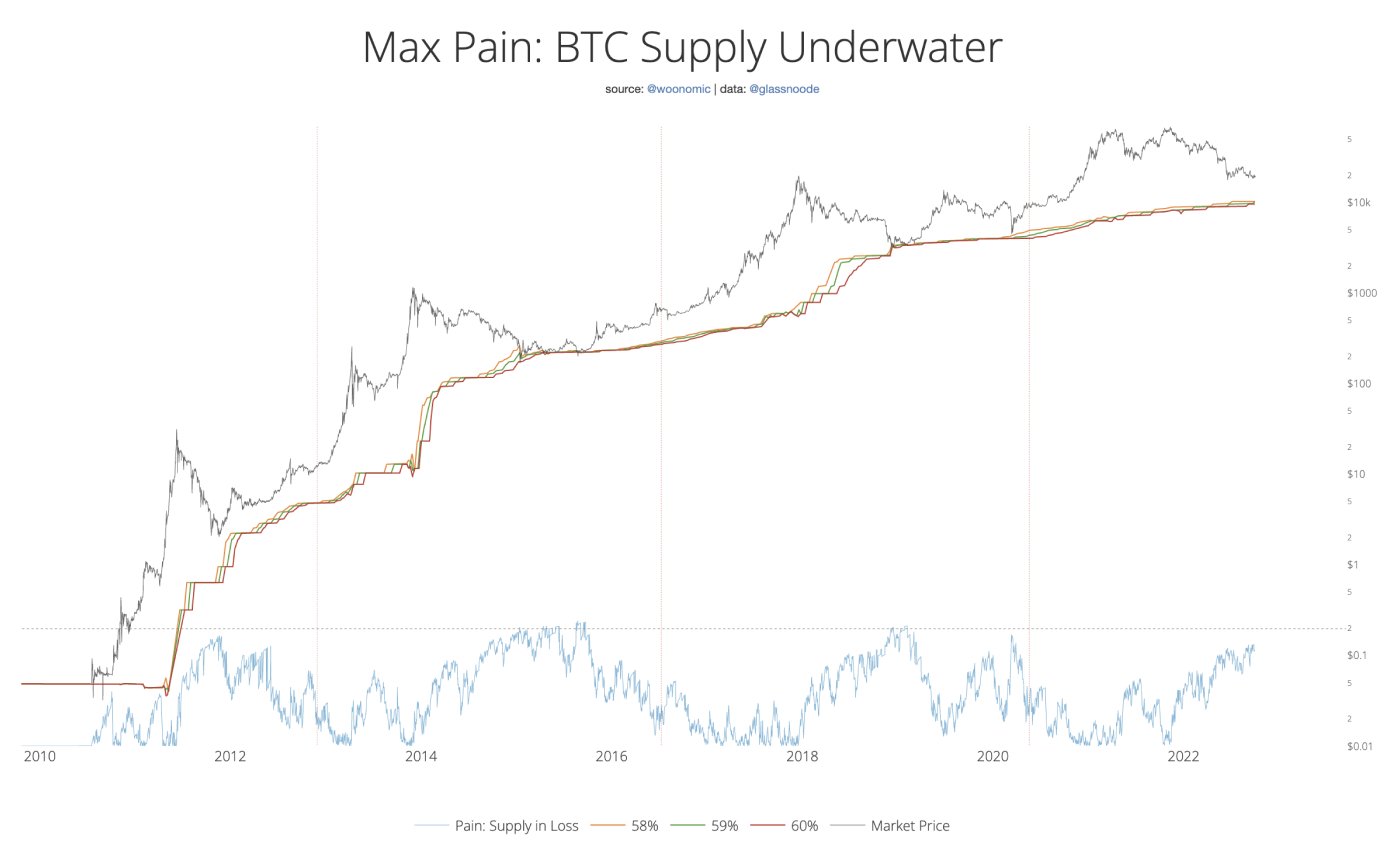

Популярный сетевой аналитик утверждает, что текущий медвежий рынок ещё не «отправил под воду» столько биткоинов (BTC), сколько предыдущие медвежьи рынки.

Биткоин-аналитик Вилли Ву отмечает, что отражение того, сколько монет стоит меньше по сравнению с покупной ценой, — это «один из способов визуализировать максимальную боль».

Прошлые циклы достигли дна, когда приблизительно 60% монет торговались ниже цены их покупки. Повторится ли это? Я не знаю. На этот раз структура нынешнего рынка совсем другая.

Раньше владельцы продавали свои монеты на медвежьем рынке, в красных зонах. В этом цикле мы не наблюдаем таких продаж. Возможно, они хеджируют фьючерсы, а держателями на этот раз являются хедж-фонды с 2020 года.

( Читать дальше )

Рэй Далио покинул пост главы крупнейшего в мире хедж-фонда

- 04 октября 2022, 20:50

- |

Целая эпоха закончилась:

Новость с РБК, источник Bloomberg: «Рэй Далио покинул пост главы хедж-фонда Bridgewater Associates, сообщил Bloomberg. Миллиардер-основатель Bridgewater Associates отказался от контроля над компанией, которую основал 47 лет назад и превратил в крупнейший в мире хедж-фонд. Активы Bridgewater Associates оцениваются в $150 млрд.

По данным агентства, 30 сентября Рэй Далио передал все свои права голоса совету директоров и ушел с поста одного из трех содиректоров по инвестициям Bridgewater. Далио сохранит свое место в совете директоров Bridgewater Associates с новой должностью: основатель и наставник по информационным технологиям.

Доходность флагманского фонда компании Bridgewater Associates Рэя Далио Pure Alpha составила 34,6% в этом году по состоянию на 30 сентября. С момента основания в 1991 году Pure Alpha ежегодно приносил в среднем 11,4% годовых. «Всепогодный портфель» (All Weather) Рэя Далио, предназначенный для обеспечения более стабильной прибыли, потерял с начала года 27,2%.

Рэй Далио впервые вложил деньги в акции, когда ему было 12 лет. В 1975 году он основал инвестиционную компанию Bridgewater Associates. А сейчас под управлением хедж-фонда Bridgewater Associates находятся активы на сумму около $150 млрд, что делает его крупнейшим в мире. Bridgewater Associates — пятая по значимости частная компания в США по версии журнала Fortune.

Фонд инвестирует в активы по всему миру, а его клиентами являются благотворительные фонды, правительства, пенсионные фонды и суверенные фонды благосостояния. По подсчетам Bloomberg, сам Рэй Далио на 4 октября владел состоянием в $16,2 млрд.»

Миноритарный акционер

- 04 октября 2022, 19:27

- |

Миноритарий это

Миноритарные акционеры это мы с вами. Миноритарием может быть абсолютно любой человек, у которого есть хоть сколько- нибудь акций компании. Если даже вы купили одну бумагу, то вы уже миноритарий.

Своим пропитым голосом с хрипотцой, миноритарий не в состоянии влиять на то, что происходит в компании. Конечно, он как и все, появляется на собрании акционеров. Конечно, он также принимает участие в голосовании на этом собрании. Но голос его замечают разве что другие миноритарии, сидящие скромно рядом и жующие бесплатные канапе с чаем.

В противоположность миноритариям существует мажоритарий. Это тот, кто обладает самой большой, или одной из самых больших долей в компании. Миноритариев может быть очень большое количество, временами даже миллионы. А вот мажоритарных несколько и всё.

У акционера мажоритария есть много голосующих акций, и он имеет право принимать на собраниях акционеров судьбоносные решения для компании. Жизненные реалии различны. Одни мажоритарные акционеры, приумножают, инвестируют и выплачивают дивиденды. Другие же, отжимают и пилят акционеров миноритарных.

( Читать дальше )

Credit Suisse и поиск самого слабого звена в мировых финансах. Фирма не будет последней, кто окажется под давлением, поскольку экономика увядает.

- 04 октября 2022, 19:26

- |

Credit Suisse и поиск самого слабого звена в мировых финансах. Фирма не будет последней, кто окажется под давлением, поскольку экономика увядает.

По мере роста процентных ставок и падения цен на активы инвесторы пытаются определить самые слабые звенья в мировой финансовой системе.

Каждый медвежий рынок производит национальных и корпоративных жертв.

В 1998 году экономика Таиланда рухнула, как и хедж-фонд ltcm.

Исландия и Lehman Brothers стали жертвами экономического спада 2008-09 гг.

Сегодня одна страна-слабое звено уже определено:

Великобританию, где курс валюты упал, и ЦБ пришлось вмешаться в рынок облигаций, чтобы спасти пенсионную систему, надсмотрщики которой по глупости сделали огромные ставки на сохранение низкой волатильности.

Теперь некоторые считают, что была замечена институциональная жертва великой распродажи на рынках в 2022 году:

( Читать дальше )

🔥Итоги дня: IMOEX +0.3% Мобилизованный индекс

- 04 октября 2022, 18:51

- |

📈Полюс Золото +6.6% Валентина Матвиенко поддержала золотодобытчиков, предложив инвестировать резервы в золото или другие металлы. Но не только она поддержала Полюс, телеграм канал инвест герои предлагает спекулятивно покупать🤔

📉Полиметалл -1.1% Компания планирует сменить регистрацию с острова Джерси на более «дружественную» России территорию, но это не помогает котировкам акций. Не исключено, что новость уже отыграна, вчера акции прибавили более 15%🧐

📈GOLD +1.7% Цены на золото поднялись до максимума с середины сентября на фоне резкого снижения курса доллара к корзине основных мировых валют. Котировки декабрьских контрактов на Нью-йоркской товарной бирже (NYMEX) в ходе торгов во вторник подскочили на 1,9% — до $1733,90 за унцию.

Это ещё одна причина роста золотодобытчиков🧐

📈Brent +3.2% Цены на нефть повышаются во вторник, участники рынка ждут встречи государств ОПЕК+, в ходе которой может быть принято решение о снижении квоты на добычу нефти. Страны ОПЕК+ могут рассмотреть вопрос о снижении квот до 2 млн баррелей в сутки, пишет агентство Bloomberg со ссылкой на делегатов. Заседание министерского мониторингового комитета ОПЕК+ (JMMC), а также министерская встреча ОПЕК+ состоятся очно в секретариате ОПЕК в Вене 5 октября🥳

📉Газпром -2.1% Снова падает, див. доходность уже космическая, но инвесторы сомневаются в дальнейших выплатах. Неужели после отсечки увидим Газпром по 100😳

📉Сбербанк -2.7% Инвесторы продолжают распродавать Сбербанк. Во время кризисов, основная нагрузка ложится на банковский сектор😔

📈Белуга +2.1% Белуга сегодня лучше рынка после утверждения дивидендов🥳

📉СПБ Биржа -1% СПБ Биржа 5 октября начнёт торги акциями PetroChina, Sinopec, Chalco и China Life с листингом на Гонконгской фондовой бирже🧐

📉Мосбиржа -1.1% Объем торгов на рынках Мосбиржи в сентябре снизился на 16,7% г/г, до 74,3 трлн рублей😔

📉Рэй Далио — Поменял своё мнение, в данный момент наличные «находятся на нейтральном уровне» и являются «ни очень хорошей, ни очень плохой сделкой». Интересно, что с момента знаменитого «cash is trash», индекс доллара прибавил более 17%😁 Кстати он уходит в отставку и больше не контролирует основанный им хедж-фонд.

Несмотря ни на что, я очень хорошо к нему отношусь и считаю его одним из умнейших инвесторов💪

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал