ВДО

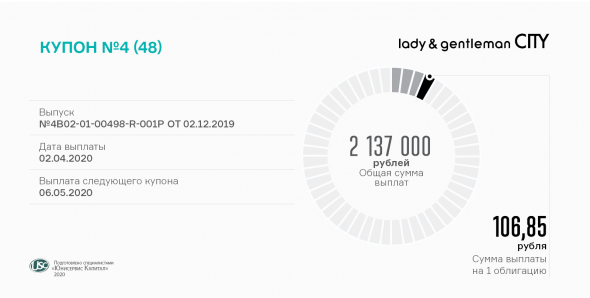

«Трейд Менеджмент» выплатил 4-й купон

- 02 апреля 2020, 14:22

- |

В счет уплаты дохода инвесторов сеть магазинов брендовой одежды lady & gentleman CITY перечислила в НРД 2,1 млн рублей (по 106,85 на одну облигацию) по ставке 13%.

Напомним параметры выпуска БО-П01 (ISIN код: RU000A1014V7): общий объем — 200 млн рублей, номинал облигации — 10 тыс. рублей; период обращения — 4 года; купон переменный, с ежемесячной выплатой. Условиями выпуска предусмотрена возможность досрочного погашения.

Общая сумма сделок на вторичных торгах в марте превысила 21,5 млн рублей. Бонды торговались по средневзвешенной цене 96,26% от номинала.

Весь текущий год компания планирует активно заниматься модернизацией своих магазинов. Формат корнеров, реализованный на нескольких торговых площадках, показал хорошие результаты.

- комментировать

- Комментарии ( 0 )

Сибирский нефтетрейдер «Юниметрикс» заработал за 2019 год 3,1 млрд рублей выручки

- 02 апреля 2020, 14:00

- |

Согласно опубликованной бухгалтерской отчетности компании, выручка превышает значение предыдущего года в 2,6 раза. О других финансовых показателях читайте ниже.

С увеличением поставок в течение второго полугодия 2019 г. валовая рентабельность ООО «Юниметрикс» выросла на 1 п. п. относительно 2018 г. Для обеспечения растущих продаж запасы были увеличены более чем в 2 раза, это оказало влияние на рост процентных расходов, в результате чистая рентабельность не изменилась. Операционная прибыль до уплаты процентов выросла с 23,8 до 76,4 млн рублей, проценты к уплате составили 59,2 млн рублей. Таким образом, прибыль превышает проценты в 1,3 раза. Чистая прибыль по итогам 2019 г. составила 2,9 млн рублей.

Основные запасы сформированы остатками на нефтебазе и запасами в пути. Также в активах существенную долю занимают финансовые вложения и остатки на расчетных счетах: это оперативные остатки на краткосрочных депозитах, которые как правило идут в оплаты за поставки на следующий день. Обязательства представлены облигационном займом объемом 400 млн рублей, размещенным в сентябре 2019 г., и финансовым долгом перед частными инвесторами.

Показатели долговой нагрузки для трейдера оптимальные: все обязательства покрыты ликвидными активами, а долг в выручке не превышает 30% (по итогам 2019 г. — 23%).

Сколько принес бизнес lady & gentleman CITY в 2019 году

- 02 апреля 2020, 13:40

- |

Увеличение сети, диверсификация портфеля брендов и развитие интернет-магазина положительно сказалось на финансовом состоянии ООО «Трейд Менеджмент», управляющего мультибрендовыми магазинами lady & gentleman CITY и монобрендовыми бутиками Armani Exchange, EA7 и HUGO HUGO Boss.

По итогам 2019 года выручка ООО «Трейд Менеджмент» увеличилась до 6,46 млрд рублей, величина чистой прибыли составила 233 млн рублей. Эмитент обеспечивает прирост выручки преимущественно за счет увеличения сети: в 2019 году открыт 75-й магазин lady & gentleman CITY в московском СТЦ «МЕГА Теплый Стан» площадью 3,5 тыс. кв. м.

На динамику финансовых показателей положительно влияет и развитие интернет-магазина lgcity.ru: в 2019 году компания запустила доставку товаров по всей России, а также направила более 1,7 млн рублей на обеспечение качественного контента и проведение рекламной кампании.

Продолжается диверсификация линейки брендов. В период продажи зимней коллекции были запущены новые бренды Imperial, Peuterey Plurals, Manila Grace, Navigare и Tommy Sport.

( Читать дальше )

«Кузина» опубликовала годовую отчетность

- 02 апреля 2020, 12:53

- |

По итогам 2019 года выручка компании сократилась на 5,0%, до 396,6 млн рублей в связи с реорганизационными мероприятиями и закрытием самой популярной кондитерской в Новосибирске из-за удвоившейся аренды.

При этом за 2019 год компания открыла 10 кафе без учета франчайзи, еще 4 переведены на эмитента с ООО «Кузина Рост». Таким образом, на начало 2020 года под управлением ООО «Кузина» было 27 точек. Новые кондитерские компенсировали сокращение выручки в 2019 году только на 75%, однако при их выходе на полную мощность доходы превысят данное снижение.

До мая 2020 года запланировано открытие четырех кондитерских, срок запуска которых пришлось сдвинуть в связи с временными ограничениями работы предприятий общепита. До конца 2020 года в плане открыть 20 магазинов. Прогноз по приросту выручки за счет открытия новых торговых точек — минимум 80 млн рублей по году.

Чистая прибыль по результатам 2019 года сократилась до 20,1 млн рублей. Это связано с тем, что компания понесла затраты на открытие кафе, поддержку их операционной деятельности в первые месяцы работы, а также увеличились платежи в виде купонных выплат по облигациям.

( Читать дальше )

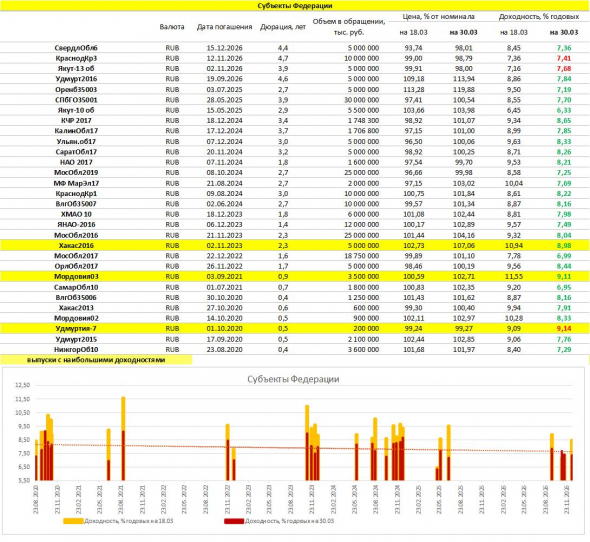

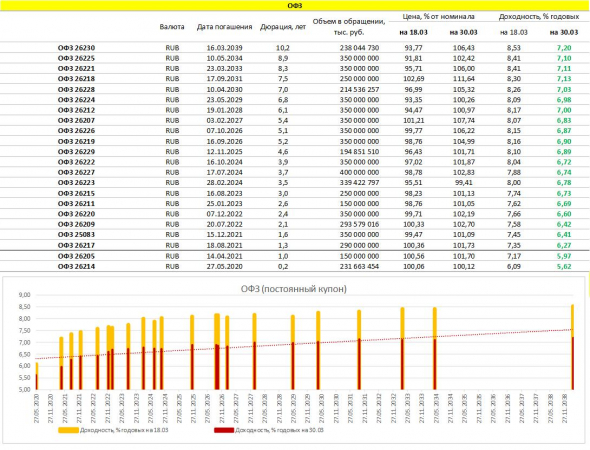

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Перекосы доходностей - кризисная норма.

- 02 апреля 2020, 07:25

- |

Интерес к ОФЗ был недолгим. Всего пара недель, и доходности вновь ниже 7%, а по коротким выпускам и вовсе ниже ключевой ставки. Чудеса монетаризма! Или проявление качества российского госдолга? Риторические восклицания.

( Читать дальше )

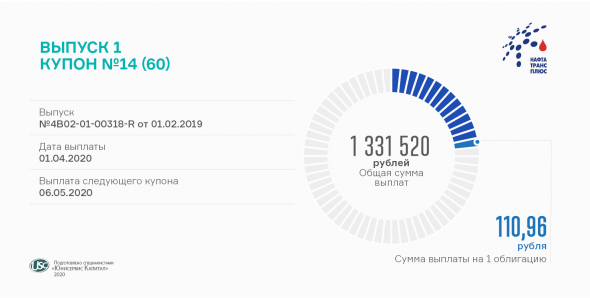

14-й купон по первому выпуску биржевых облигаций выплатил «Нафтатранс плюс»

- 01 апреля 2020, 14:44

- |

Общая сумма выплат в пользу инвесторов, начисляемая по ставке 13,5% годовых, составляет 1,33 млн рублей. На одну облигацию номиналом 10 тыс. рублей ежемесячно приходится по 110,96 рубля.

Выпуск облигаций серии БО-01 (ISIN код: RU000A100303) поступил в обращение в феврале 2019 года сроком на пять лет. Размер купонного дохода переменный. Текущая ставка будет действовать до ближайшей оферты в январе 2021 г.

В течение марта бонды компании участвовали в биржевых торгах 21 день, общий объем сделок по ним составил почти 16 млн рублей. Средневзвешенная цена снизилась с февральских 103,1% до 96,2% от номинала.

В связи с падением цен на нефть на мировых торговых площадках и выходом России из ОПЕК аналитики предсказывают переориентацию российских производителей на внутренний рынок. Это может привести к снижению оптовых цен на сырье, что положительно повлияет на эффективность отечественных нефтетрейдеров.

Коротко о главном на 01.04.2020

- 01 апреля 2020, 08:53

- |

- «Роснано» разместил выпуск объемом 6,5 млрд рублей за первый торговый день

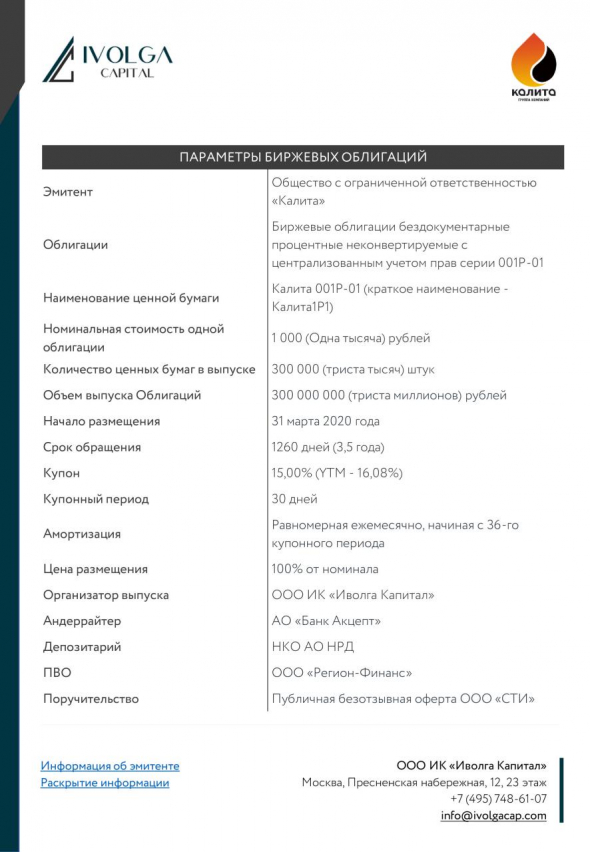

- «Калита» в первый день торгов разместила 6,2% от выпуска объемом 300 млн рублей

- «Каркаде» сообщило о появлении контролирующего лица — АО «Газпром Лизинг», которому принадлежит 68% уставного капитала компании

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

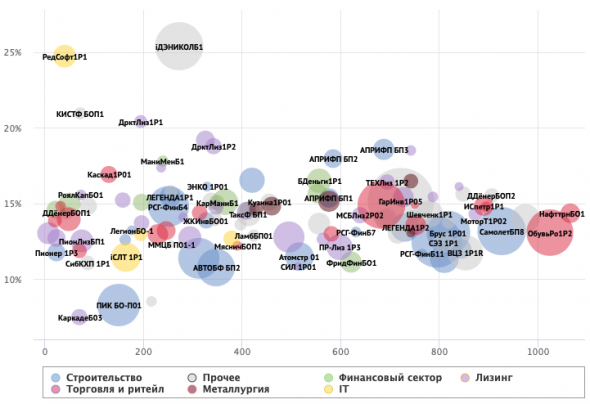

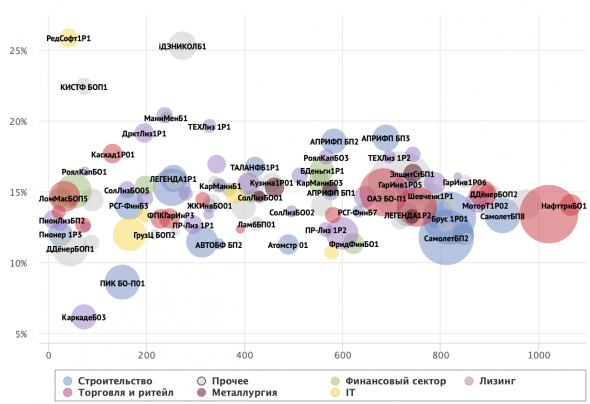

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном 31.03.2020

- 31 марта 2020, 07:34

- |

- «Калита» установила ставку купона в размере 15% годовых на весь срок обращения, купоны ежемесячные. Техническое размещение выпуска запланировано на 31 марта

- «Диомидовский рыбный порт» установил ставку купона выпуска серии БО-001-01 на четвертый период на уровне 11% годовых

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Выпуск облигаций Калита 001Р-01 (300 млн.р., купон 15,0%). Параметры и скрипт

- 30 марта 2020, 14:16

- |

31 марта стартует размещение выпуска облигаций Калита 001Р-01

Время приема заявок 31.03.2020: с 10:00 до 13:00 и с 16:45 до 18:30 мск (технический перерыв с 17:30 до 17:45). Удовлетворение заявок (поставка бумаг на счет) — с 14:00 мск.

Скрипт подачи заявки (его нужно сообщить Вашему брокеру или указать в торговом терминале):

— полное / краткое наименование: Калита 001Р-01 / Калита1P1

— ISIN / идентификационный номер: будет присвоен позднее

— контрагент (партнер): контрагент (партнер): Банк Акцепт (код контрагента NC0040400000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

— минимальное количество бумаг — 300 штук

Пожалуйста, при подаче заявки, предварительно направьте ее организатору. В заявке должны быть указаны количество облигаций и Ваш брокер. Контакты клиентского блока «Иволги Капитал»:

— Ольга Киндиченко: kindichenko@ivolgacap.com, +7 916 452 81 12

— Иван Марков: markov@ivolgacap.com, +7 929 509 65 50

— Екатерина Захарова: zakharova@ivolgacap.com, +7 (916) 645-44-68

— Общий почтовый ящик / телефон: info@ivolgacap.com / +7 495 748 61 07

( Читать дальше )

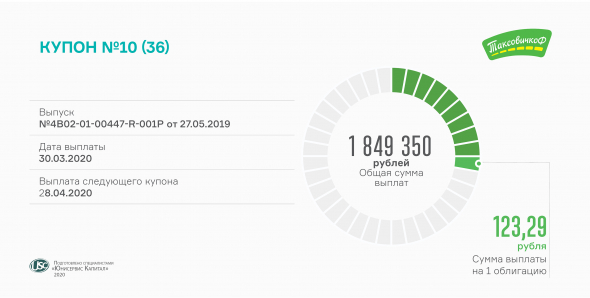

«ТаксовичкоФ» выплачивает сегодня купонный доход за 10-й период

- 30 марта 2020, 13:56

- |

Дата выплаты пришлась на воскресенье, в связи с чем была перенесена на ближайший рабочий день — понедельник, 30 марта. Эмитентом на счет НРД в пользу инвесторов перечислено свыше 1,8 млн рублей.

В рамках выпуска ООО «Транс-Миссия» разместило на бирже 15 тысяч облигаций номиналом 10 тысяч рублей на общую сумму 150 млн рублей со сроком погашения 3 года. На одну бумагу из расчета постоянной ставки купонного дохода 15% годовых выплачивается 123,29 рубля.

Февральский оборот по облигациям «ТаксовичкоФ» серии БО-П01 (ISIN код: RU000A100E70) составил без малого 21,5 млн рублей. Средневзвешенная цена в феврале достигла значения 105,91%, прибавив к показателю января 0,37 п. п.

Компания имеет свои представительства в 11 российских городах, а также в столице Казахстана Нур-Султане. В ближайших планах начать работу еще в 10 городах РФ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал