ВДО

Елена Васильева, АО АПРИ «Флай Плэнинг»

- 20 марта 2020, 18:18

- |

для «Иволги Капитал».

для «Иволги Капитал».Елена Васильева, ведущий специалист отдела корпоративного управления АО АПРИ «Флай Плэнинг», ответы на вопросы ИК «Иволга Капитал»

1) Как ведут себя основные кредиторы? Ожидаются ли сложности с рефинансированием долга? Сколько погашений приходится на ближайший месяц, 3 месяца?

Изменений в отношении кредиторов не отмечаем. Рефинансирование долга не планируем. Погашения кредитов происходит по текущему графику, без изменений, финансирование не зависит от текущей волатильности финансового рынка.

Основной портфель кредитных обязательств группы АПРИ «Флай Плэнинг» сосредоточен на кредитах с использованием счетов эскроу, в рамках которых погашение тела кредита осуществляется посредством реализации жилья.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Дмитрий Гелемурзин, исполнительный директор холдинга Goldman Group, ответы на вопросы "Иволги Капитал"

- 20 марта 2020, 17:48

- |

Ответы на ряд вопросов «Иволги» о восприятии финансового риска и работы с ним — в приложенном файле.

Облигации компаний холдинга Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий, Ист Сайбериан петролеум) занимают в портфелях PRObonds 20% от капитала.

Загрузить файлы:( Читать дальше )

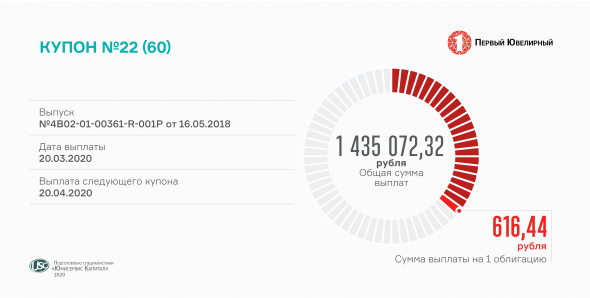

Купонный доход за 22-й период выплатил сегодня «Первый ювелирный»

- 20 марта 2020, 13:50

- |

Общая сумма, перечисленная ООО «ПЮДМ» на счет НРД в пользу инвесторов, составила порядка 1,43 млн рублей. Доход по облигациям (RU000A0ZZ8A2) начисляется по ставке 15% годовых.

Ежемесячно на одну ценную бумагу номиналом 50 тысяч рублей компания выплачивает 616,44 руб. Всего в обращении находится 2328 облигаций, эквивалентных сумме в 116,4 млн руб.

В феврале бумаги «Первого ювелирного» торговались на Московской бирже 18 дней. Средневзвешенная цена зафиксирована на отметке 101,43% от номинальной стоимости, что на 0,68 п. п. меньше январской котировки. Общий оборот, сформированный за месяц, превысил 10,5 млн рублей.

Срок обращения облигаций составляет 5 лет, дата погашения назначена на 4 мая 2023 года. Ближайшая оферта с определением ставки на третий год обращения выпуска состоится через 2 месяца.

Немного о прогнозах по рынку ВДО

- 20 марта 2020, 13:02

- |

А закончить эту сумасшедшую неделю хотелось бы на веселой ноте. Благо один наш автор, предпочитающий называть себя лучшим аналитиком по версии его собственной мамы, поделился свежей порцией креатива.

Среди великанов и лилипутов, насекомых и прочей живности, в стране огромной, жил-был обычный народец. Средненький. Народец этот неплохо окопался на земле, где проживал. И все у народца этого было средненько, с переменным успехом. Конечно, заглядывали к ним за данью государевы люди, драли нещадно, а потом по копеечке выдавали обратно в качестве мер поддержки. Но к госзакупкам не пускали при том. Или вот частенько заявлялись народцы покруче да побольше и выдавливали средненьких с помощью мощного админресурса и дел уголовных с насиженных (и с большим трудом наработанных) рыночных ниш. Но вообще, говорю же — вот всё как у всех было — средненько...

Сказочные прогнозы по рынку ВДО

Коротко о главном на 20.03.2020

- 20 марта 2020, 07:25

- |

- «Дэни колл» зарегистрировал в НРД программу коммерческих облигаций на 10 млрд рублей. Эмитент определил цену выкупа облигаций в рамках третьей оферты на уровне 88,25% от номинала

- «Кировский завод» утвердил выпуск биржевых облигаций объемом 1 млрд рублей

- «Онлайн Микрофинанс» завершил первичное размещение, итоги – в ВДОграфе

- «Элемент Лизинг» установил ставку купона на последний год обращения облигаций серии БО-04 в размере 7,75% годовых, купоны квартальные

- «Мираторг Финанс» перешел из второго в третий уровень листинга Московской биржи

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

Коротко о главном на 19.03.2020

- 19 марта 2020, 10:03

- |

- «Кузина» отменила реорганизацию и связанную с ней оферту

- «Ред Софт» утвердил программу облигаций объемом до 1 млрд рублей с максимальным сроком погашения в 5 лет

- «СпецИнвестЛизинг» завершил размещение дебютного выпуска на 100 млн рублей

- «Детский мир» принял решение о досрочном погашении четвертного выпуска на 3 млрд рублей

- ЛК «Европлан» снова увеличил объем выпуска, готовящегося к размещению с августа 2016 года, с трех до пяти млрд рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

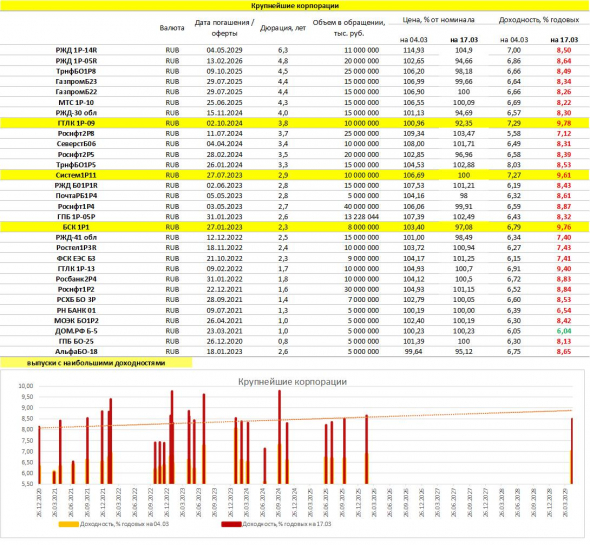

PRObondsмонитор. Доходности рублевых облигаций: корпораты, ВДО

- 19 марта 2020, 08:31

- |

Рост доходностей корпоративных облигаций продолжается. Хотя и не теми темпами, что в секторе ОФЗ. Индекс полной доходности корпоративных облигаций, рассчитываемый Московской биржей, упал от максимумов на 5%, уже с учетом накопленного купонного дохода. Ряд облигационных доходностей крупнейшего бизнеса превысили 9%. Вероятно, со временем, покорят и 10% годовых. Седьмые ставки уходят с рынка. Наверняка, рост доходностей, в принципе, не окончен.

( Читать дальше )

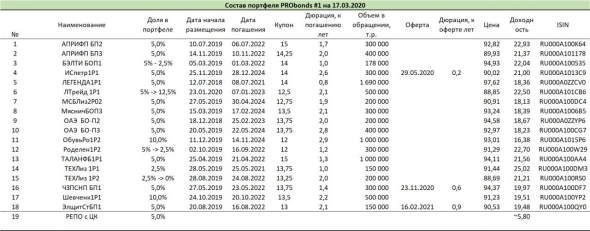

Замена в портфелях облигаций

- 18 марта 2020, 16:04

- |

В портфелях PRObonds #1 и #2 уменьшаем долю в выпусках облигаций ЛК «Роделен», «ТЕХНО Лизинга», «БЭЛТИ Гранд» до 2,5% для каждого из эмитентов в пользу увеличения с 5% до 10% доли в облигациях «Лизинг-Трейда». Изменение продиктовано и бОльшим размером эмитента, и бОльшим падением стоимости его облигаций.

( Читать дальше )

Ответы на наши вопросы о состоянии бизнеса от лизинговых компаний - эмитентов облигаций: ЛК "Роделен", "ТЕХНО Лизинг", "МСБ-Лизинг"

- 18 марта 2020, 08:05

- |

Ниже — ответы руководителей компаний на наши вопросы.

Денис Левицкий, Генеральный директор ЗАО ЛК «Роделен», ответы на вопросы «Иволги Капитал»

Денис Левицкий, Генеральный директор ЗАО ЛК «Роделен», ответы на вопросы «Иволги Капитал»1) Как ведут себя основные кредиторы? Ожидаются ли сложности с рефинансированием долга? Сколько погашений приходится на ближайший месяц, 3 месяца?

Основные кредиторы ведут себя спокойно, прогнозируют повышение ключевой ставки и следом повышение ставок по вновь выдаваемым кредитам. Наша бизнес-модель не предполагает рефинансирование долга, т.к. все денежные потоки синхронизированы с погашениями долга. Все погашения в рамках текущей деятельности на месяц, на 3, на год – синхронизированы с поступлениями по основной деятельности.( Читать дальше )

Коротко о главном на 18.0.2020

- 18 марта 2020, 06:45

- |

- «Онлайн микрофинанс» установил ставку купона на первый год обращения в размере 13%, купоны ежемесячные. Размещение выпуска объемом 500 млн рублей начинается сегодня, 18 марта

- «ДелоПортс» планирует провести заочное собрание держателей облигаций 31 марта

- «О1 Груп Финанс» не выплатила инвесторам доход за 11-й купонный период

- «Эксперт РА» оставило «под наблюдением» статус рейтинга кредитоспособности «Эталон ЛенСпецСМУ» и «Лидер-инвест»

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал