Лукойл

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 19 марта 2018, 16:49

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Технический анализ акций 16.03.2018. ИТОГИ НЕДЕЛИ

- 16 марта 2018, 22:56

- |

Подвожу очередные итоги торговой недели. Прошлые можете посмотреть по этой ссылке.

Впереди переизбрание Путина «выборы», поэтому всё внимание на то, как откроется понедельник. Я не ожидаю от рынка каких-то сюрпризов, и продолжаю придерживаться своего плана.

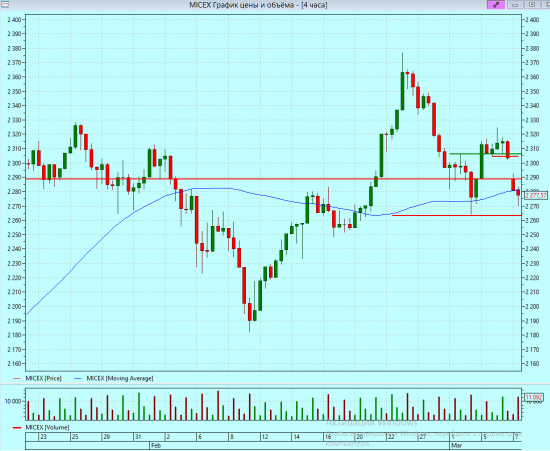

Техническая картина на конец недели складывается так:

Сбербанк

Отработался НР. Следить как будет себя вести цена в целевой зоне. Мониторить лонговые формации на младших фреймах, и отрабатывать их.

( Читать дальше )

Singularity | Монитор ликвидных российских акций (Индекс ММВБ10)

- 16 марта 2018, 06:01

- |

В рамках системы проводится комплексный технический анализ инструмента по трем основным временным горизонтам: 15 лет, 5 лет и 1 год. Исследуемые параметры: фаза рынка (тренд, диапазон), положение и динамика цены относительно локальных трендов, положение и динамика цены относительно локальных уровней, положение и динамика цены относительно среднего значения за квартал, месяц, две недели, три дня, два дня, один день.

На основе собранных данных рассчитывается долгосрочный (Lt.index) , краткосрочный (St.index) и основной (S.Index)коэффициентдля каждого инструмента отражающий техническую картину которую наблюдает большинство участников рынка.

S.index регулирует открытие и закрытие позиций. Положительные значение (более 0,20) означают высокую вероятность роста цены инструмента, близкие к нулю значения означают высокую неопределённость рынка, отрицательные значения означают высокую вероятность снижения цены инструмента.

( Читать дальше )

Флюгер Голубых Фишек 13.03.2018

- 13 марта 2018, 17:48

- |

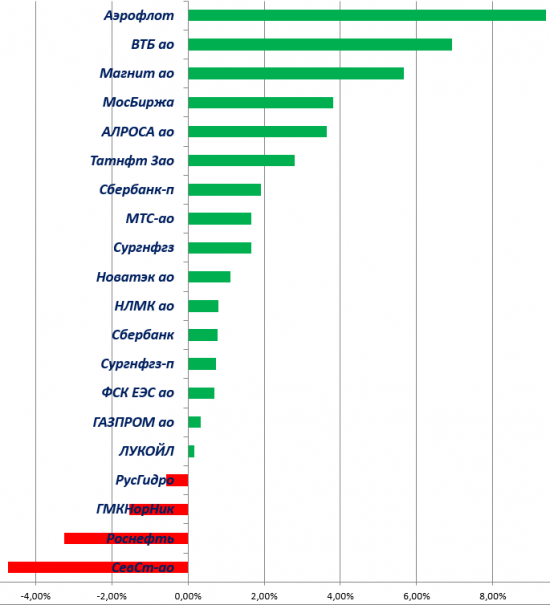

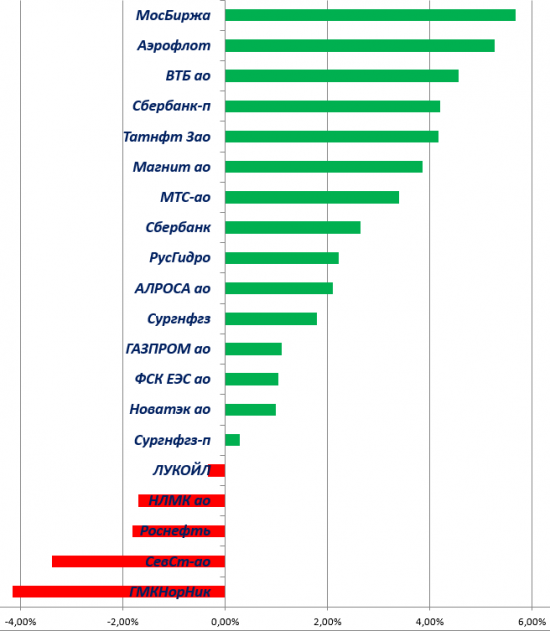

Флюгер Голубых Фишек сегодня:

Практически ничего не изменилось со вчерашнего дня, и это всё из-за того, что на рынке сохраняется затяжной флэт. Возможно кому-то покажется, что рынок вообще заснул. Однако, стоит заметить, что позитивный настрой всё ещё преобладает над негативом. Даже учитывая то, что половина бумаг из списка Флюгера находится в зоне «Без позиции», но они находятся преимущественно в зелёной зоне, а значит, более склонны к росту, чем к падению.

Второй немаловажный момент:

( Читать дальше )

Март. Перепутье. Выбор среднесрочного пути. 2

- 11 марта 2018, 22:56

- |

Мысль: в 2002г президент амеров Дж.Буш младший принял решение о введении импортных пошлин на ввозимую в США сталь (до 30%), пошлины вступили в действие 20 марта 2002г, исключения были сделаны для Канады и Мексики.

Сразу после начала действия пошлин индекс SP500 начал свое затяжное падение и падал до конца февраля 2003г (острая фаза падения продолжалась 4 мес — до конца июля 2002г). Величина падения составила 33%: с 1170п 20 марта до 776п 24 июля. И до конца февраля 2003г роста больше не было.

Спустя 16 лет такой же фокус с пошлинами на сталь произойдет у амеров и опять в марте, кстати для Канады и Мексики вновь сделано исключение. К этому же надо прибавить продолжение цикла повышения ставок на ближайшем заседании ФРС

( Читать дальше )

Технический анализ акций 09.03.2018. Итоги недели

- 09 марта 2018, 23:06

- |

Рассмотрел акции, в которых на конец недели сложились интересные для отработки ситуации. Техническая картина по ним выглядит так.

Сбербанк

После выполнения первой цели на 285руб. технического целевого отскока как такового не последовало. На данный момент можно видеть лишь обычную проторговку уровня. Соответственно, дальнейший прогноз по целям остается в силе.

( Читать дальше )

Флюгер Голубых Фишек 07.03.2018

- 07 марта 2018, 18:46

- |

Флюгер Голубых Фишек сегодня:

Да, ещё вчера был заряд оптимизма, а сегодня от него не осталось и следа. Вчера я обращал ваше внимание на то, что бычки осторожничают, не хотят лезть в пекло. Получается, что их опасения были не напрасны. Теперь давайте смотреть, что нас может ждать в ближайшее время и что нам с этим делать?

В ближайшее время, а точнее завтра, нас ждёт праздничный выходной день, поэтому сегодня на нас лежит такая ответственность, чтобы от принятых сегодня решений не было мучительно грустно завтра. Поэтому я рекомендую по возможности сократить и количество и объёмы открытых позиций.

( Читать дальше )

В фокусе внимания инвесторов реакция Запада на конфликт "Газпрома" и "Нафтогаза"

- 05 марта 2018, 12:08

- |

Сегодня в пользу роста стоимости нефти будет играть приостановка с воскресенья добычи сырья на месторождении «Шарара» в Ливии. Пока нет информации с чем это связано и как долго это месторождение не будет давать нефть на внешний рынок.

При таком раскладе сегодня оправданы спекулятивные покупки «нефтянки»: прежде всего «Роснефти», «ЛУКОЙЛа» и «Газпромнефти».

В ближайшие дни надо внимательно следить за реакцией Запада на намерение «Газпрома» разорвать все контракты с украинским «Нафтогазом». Пока резких заявлений по этому поводу не было. В последнее время складывается впечатление, что проблемы бывшей советской республики уже не так сильно волнуют мир. Но не исключено, что Штаты и Европа вновь захотят «разыграть украинскую карту»: первые будут добиваться дискредитации «Газпрома» для увеличения поставок более дорогого сжиженного газа в ЕС, а Европа, в свою очередь, будет стремиться «отжать» «Газпром» по цене на поставляемый газ. Внешний негатив может усилить «медвежьи» настроения на российском фондовом рынке, который пока не знает, в какую сторону ему двинуться.Антонов Алексей

«Алор Брокер»

Март. Перепутье. Выбор среднесрочного пути. 1

- 04 марта 2018, 21:39

- |

Теоретически имеем шансы вернуться в растущие тренды, но я уже свое мнение о рынке сформировал — это локальные хаи и потенциал роста практически исчерпан. Вопрос заключается в том, сколько еще % рынок сможет проползти, прежде чем он перейдет в медвежий рынок. Возможно ошибаюсь, но на данный момент моя логика именно такова, после закрытия каждой новой недели надо будет корректировать свое представление о рынке.

В начале недели все-таки больше шансов на рост (в рамках отскока), я смотрю на ключевые индикаторы для рынка:

индекс доллара — ключевое сопротивление на 91п не смогли пройти, если поддержка на 89,5п не удержит, тогда снова на тест дна 88,5п (тройное дно — ?) и там все решится окончательно. Пока индекс доллара падает появляются шансы на рост в сырье и индексах. Если же уровень 91п будет взят и цена пойдет выше, тогда, возможно, начнется медвежий рынок.

( Читать дальше )

Российские нефтяные компании

- 02 марта 2018, 14:25

- |

У российского нефтяного сектора есть все предпосылки, чтобы продемонстрировать достойный рост финансовых показателей и денежных потоков в этом году, благодаря благоприятным ценам на нефть, поддерживаемым соглашением ОПЕК+, и стабильному рублю. После обновления наших моделей с учетом более оптимистичных прогнозов по ценам на нефть (в частности, $63/барр. Brent в 2018 году против $55/барр.) Роснефть, ЛУКОЙЛ и Газпром нефть – наши основные фавориты с рекомендацией ПОКУПАТЬ.Сильные фундаментальные факторы поддерживают высокие цены на нефть…

Ралли в ценах на нефть в начале года, которое удивило многих, подкреплено сильными фундаментальными факторами. Удовлетворительное соблюдение условий соглашения ОПЕК+ о сокращении добычи, сильная динамика спроса, заметное снижение товарных запасов сырой нефти в условиях растущей геополитической напряженности на Ближнем Востоке и резкое ослабление доллара США – основные причины, почему мы ожидаем, что цены на нефть останутся вблизи текущих уровней. Мы повысили прогноз по ценам на нефть, который является ключевым параметром в наших моделях для нефтяных компаний, причем наиболее заметные изменения имели место в прогнозе на 2018 – мы повысили наш прогноз по цене Brent до $63/барр. в среднем. Наш предыдущий прогноз в $55/барр. выглядел очень консервативным с учетом текущей рыночной конъюнктуры.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал