Роснефть

Минфин предложил отменить льготу по НДПИ, под которую могут попасть Роснефть, Лукойл и Татнефть

- 16 сентября 2020, 16:11

- |

Речь идет о льготах на добычу "сверхвязкой нефти, добываемой из участков недр, содержащих нефть вязкостью более 200 мПа*с и менее 10 000 мПа*с, а также 10 000 мПа*с и более (в пластовых условиях), с 1 января 2021 года".

По данным отчетности компаний, под эту поправку попадают "Татнефть", "ЛУКОЙЛ" и "Роснефть".

источник

- комментировать

- Комментарии ( 2 )

Роснефть, красивый

- 15 сентября 2020, 20:47

- |

Сегодня прикупил акции Роснефти. Зашел на долгосрок. Примерно на 7 процентов депозита. Почему я это сделал?!

Несколько причин:

1. Паттерн ввиде треугольника

2. Две зоны накопления на отметках 360 и 370 ниже которых цена не уходила.

3. Идеальный зеркальный уровень на 378, который уверенно пробили вверх и закрепляемся за ним.

Также планирую докупиться как только пройдем 400. Точку входа буду искать у ретеста верхней трендовой линии треугольника.

Цель движения: увидеть до конца года 460, а может и выше. Стоп поставил за 347.

Подмечу, что график на редкость красивый, в отличии от отвратительных фундаментальных показателей данной компании.

Так что не забываем про риск менеджмент!!!

Напоминаю, что я здесь выражаю свою точку зрения, описываю и аргументирую свои действия на бирже и никому ничего не навязываю. Могу ошибаться, но буду рад любой критике. Пишите в комментариях что думаете. И если Вам интересно, подписывайтесь на мой канал: https://t.me/AVATrading_Public

Всем хорошего вечера.

===Операции с акциями ROSN

- 14 сентября 2020, 11:25

- |

Эмитент: Роснефть НК

Тикер акций: ROSN

Кто продает? ПАО «НК «Роснефть»

Кто покупает? Общество с ограниченной ответственностью «РН-Капитал»

. Количество голосующих акций эмитента, приобретенных соответствующей организацией: Акции обыкновенные – 632 740 шт.;ГДР – 331 620 шт.

Дата события: 11.09.2020

Дата публикации: 14.09.2020 10:55:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=6505

Стойкая Роснефть и падающий Brent

- 09 сентября 2020, 16:50

- |

Роснефть демонстрирует потрясающую стойкость

Вчера нефть заливали, сегодня небольшой отскок. Глобально все пока не очень. Фундаментально спрос слабеет, вторая волна приближается.

Локальный минимум по Brent пришелся на 39,6 $/барр. Такое пролив произошел из-за:

- падения импорта нефти Китайской Народной Республикой

- снижения цен саудами на Arab Light

- негативными прогнозами по потреблению в будущем сезоне

На этом, на санкционных рисках и на глобальном риск-офф проливают нашу нефтянку.

Самая стойкая фишка – Роснефть. Подробнее разбираемся в несгибаемости этого солдата.

Динамика российской нефтянки и котировок Brent с марта 2020 г.

- 2 млрд долларов (350 млн акций) – именно такой текущий объем программы buyback Роснефти. Его окончание намечено на 31 декабря 2020 г. Такие суммы является существенной поддержкой в котировках акций на больших проливах без существенных объемов. После его окончания можно ждать плавное снижение в район 300-350 руб.

( Читать дальше )

Роснефть - в правительстве возобновилось обсуждение проекта ВНХК

- 08 сентября 2020, 16:07

- |

Проект технически сложный и капиталоемкий. Для его реализации потребуется привлечение стратегического партнера.

Объем инвестиций оценивается в 1,5 трлн руб.

18 августа, на встрече с президентом, Игорь Сечин сказал:

«Нам нужен стабильный налоговый режим, который позволил бы планировать экономику этого предприятия минимум на 30 лет»

«Роснефть» пыталась реализовать проект на протяжении 10 лет, но в прошлом году официально исключила его из инвестпрограммы, признав нерентабельным.

Вопрос предоставления льгот проекту должен быть проработан до конца сентября. Но единой позиции в правительстве пока нет.

источник

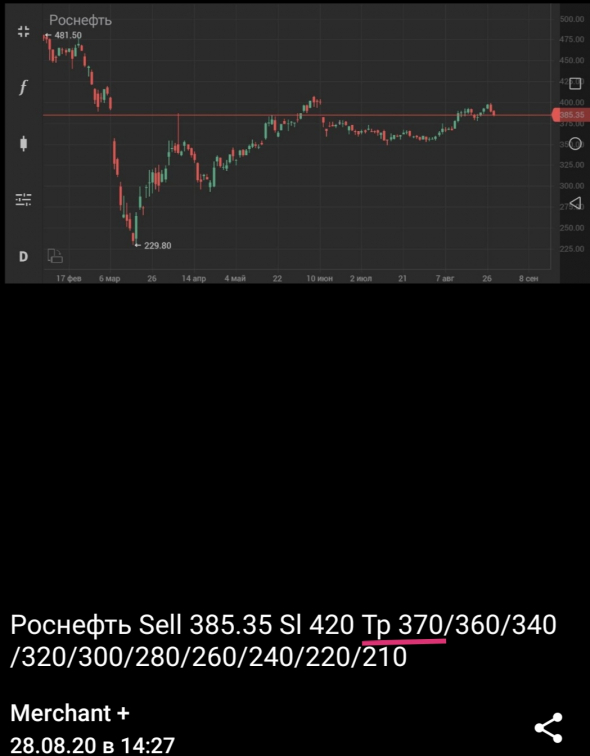

Роснефть - Sell

- 08 сентября 2020, 11:46

- |

Сигналы от 07.08 — 20.08 — 28.08 — 01.09 — 08.09.2020 — активны. Продавать.

Один из сигналов:

Напоминалка:

«WTI и Brent завершили восходящий откат, начинается падение нефти и соответственно нефтяных бумаг» — это я писал в своём посте 02.09.2020 на Смартлаб.

В пятницу 04.09.2020 был локальный откат по нефти. Ничего не поменялось. Всё так же вниз идём. Соответственно и все бумаги нефтяного сектора вниз.

Роснефть, Татнфт, Лукойл, Транснф, Сургнфгз, Сбербанк, Газпрнефть, RTS-9.20,Br-10.20, WTI Oct20, WTI, Brent — только продажи.

Цели указаны в опубликованных скриншот- сигналах на Смартлаб с моего канала Merchant+.

Только продажи, с какими-то локальными откатами.

Покупать только UsdRub и Si-9.20

Всё детализированные сигналы можно посмотреть в канале и вообще всю статистику.

Пишите пожалуйста, если что-то не понятно в телеграм канал.

Goldman Sachs ожидает снижение дивидендов по нефтянке на 30%

- 05 сентября 2020, 00:08

- |

Goldman Sachs ожидает снижение дивидендной доходности российского нефтегазового сектора по итогам 2020 г. на 30% к 2019 г. В сравнении с КНР это большее падение, но не такое значительное, как в Южной Африке и Бразилии.

По мнению аналитиков банка, нефтегазовый сектор покажет себя хуже в дивидендном отношении, чем отечественные TMT, финансовый сектор, металлурги и другие добывающие компании. Лидером по наращиванию дивидендов станет потребительский сектор.

В 2021 г. ожидается рост на 55% от уровней 2020 г. (около 15% от уровня 2019 г.) из-за восстановления мировой экономики, а также выравнивания макроситуации по углеводородам. Goldman Sachs консервативно закладывает нефть по 50 $/барр. в прогнозы на будущий год. Поэтому аналитики видят низкими риски нефтегазового сектора при возникновении 2 волны COVID-19.

Мысли: многие нефтяники вообще рискуют ничего не заплатить.

По прикидкам, Газпром за 2020 г. может заплатить пару рублей (если не нахимичит с чистой прибылью)

( Читать дальше )

===Операции с акциями ROSN

- 12 августа 2020, 13:52

- |

Эмитент: Роснефть НК

Тикер акций: ROSN

Кто продает? Открытое акционерное общество «Сахалинская энергетическая компания»

Кто покупает? ПАО «НК «Роснефть»

Количество акций до сделки: 7,68%

. Количество и доля голосов, приходящихся на голосующие акции, составляющие уставный капитал организации, которым имел право распоряжаться эмитент до наступления соответствующего основания: 1 000 000; 7,68%.

Дата события: 12.08.2020

Дата публикации: 12.08.2020 13:52:00

Ссылка на сообщение: http://www.e-disclosure.ru/portal/company.aspx?id=6505

Новости компаний — обзоры прессы перед открытием рынка

- 03 сентября 2020, 09:15

- |

Налог на дополнительный заход. Минфин готовится внести проект об НДД в правительство

Борьба между нефтекомпаниями и Минфином, который хочет дополнительно изъять из отрасли 200 млрд руб. налогов, перейдет в правительство. Как стало известно “Ъ”, министерство готовится направить в Белый дом законопроект о корректировке налога на дополнительный доход (НДД). Основные потери могут понести «Роснефть» и «Газпром нефть». Минфин считает, что эксперимент по НДД принес бюджету выпадающие доходы, а общие инвестиции нефтяников не увеличились. Компании же утверждают, что вложения именно в месторождения на НДД, напротив, выросли, что привело к росту добычи и дополнительным отчислениям в бюджет.

https://www.kommersant.ru/doc/4476198

Запретный плод майнинг: в России заблокируют оборот криптовалют

Майнеры не смогут получать вознаграждение в биткоинах и эфирах, если будут приняты поправки к федеральному закону о цифровых финансовых активах (ЦФА), предложенные Минфином. «Известия» ознакомились с документом, направленным на межведомственное согласование. Он подразумевает, что заниматься производством

( Читать дальше )

Оборот на Мосбирже на фондовом рынке вырос в августе 2020 на 80% к августу 2019, рост оборота Яндекса и падение Газпрома и Роснефти

- 02 сентября 2020, 22:35

- |

обратите внимание: оборот Мосбиржи в августе 2020 вырос к августу 2019 на 80%.

Обратите внимание: Яндекс никогда не входил в пятерку по обороту.

В августе Яндекс стал вторым по обороту после Сбербанка.

Резко упал оборот по Газпрому и Роснефти.

https://www.youtube.com/watch?v=thxPtZi867Q

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

АДРЕС В ТЕЛЕГРАМ @OlegTrading

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал