вероятность

Весь фокус на % ставку USD: Сезонные тенденции и вероятности на Вторник 30.07.2024

- 30 июля 2024, 07:47

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

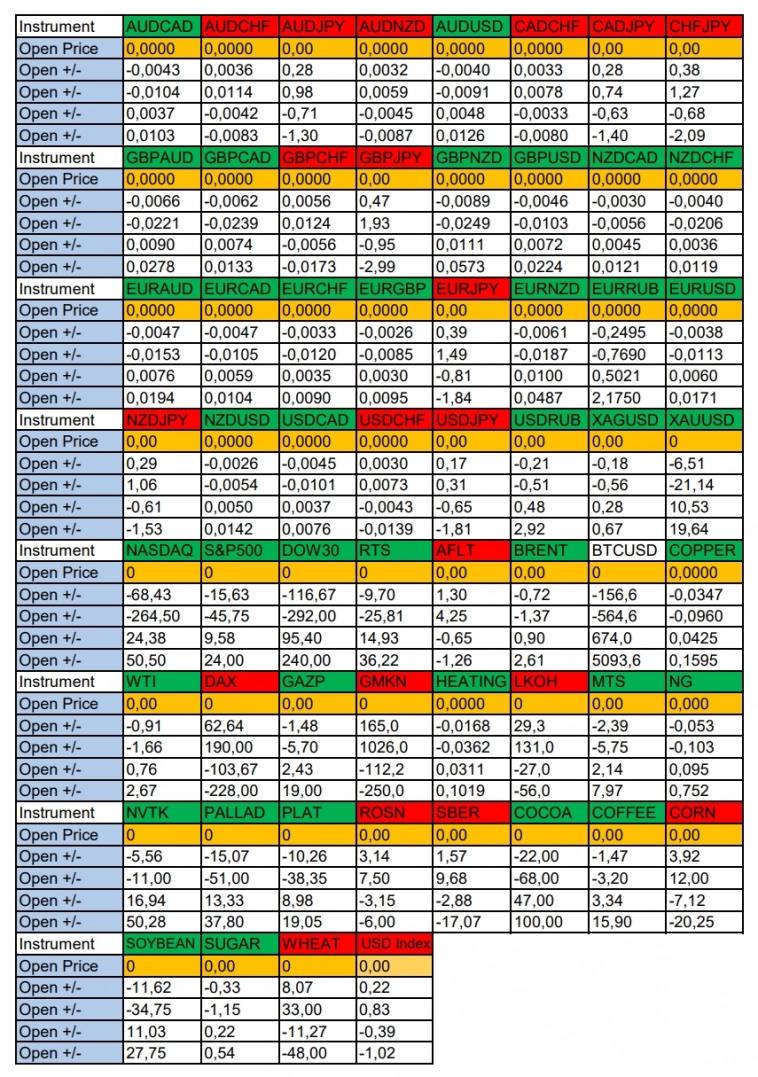

Очередные сезонные тенденции на Вторник 30 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Золото и NZDJPY в фокусе: Сезонные тенденции и вероятности на Понедельник 29.07.2024

- 29 июля 2024, 08:13

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Понедельник 29 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ставка на моментум

- 28 июля 2024, 16:20

- |

Несколько мыслей про ключевую ставку и последствия.

Вслед за ростом ключевой ставки вырастет ставка маржинальной торговли. Примерно можно также ждать роста на 2 процентных пункта. То есть если раньше кредитное плечо было 22-23%, то теперь все 25%. Таким образом, удерживая маржинальные позиции стоимость возрастает на 10%.

Логичным представляется сохранение предположения о компаниях, которые выигрывают или проигрывают от высокой ключевой ставки, где основными маркерами выступают наличие отрицательного чистого долга (денежная подушка) или бизнес-модель, которая показывает рост процентных доходов вслед за ставкой, и, с другой стороны, наличие большого долга, что влечёт повышенные процентные платежи.

В получившееся множество можно добавить недельный и месячный моментум (импульс изменений). При чем использовать как положительный, так и отрицательный.

Возьмём топ 5 с обеих сторон, предварительно исключив компании с дивидендными гэпами и те, что проводили сплиты. Посмотрим, кто попадёт во все наборы.

( Читать дальше )

Ожидаем укрепления USD снова: Сезонные тенденции и вероятности на Пятницу 26.07.2024

- 26 июля 2024, 08:48

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Пятницу 26 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ожидаем сильный USD сегодня: Сезонные тенденции и вероятности на Четверг 25.07.2024

- 25 июля 2024, 08:26

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Четверг 25 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Рубль RUB в фокусе сегодня: Сезонные тенденции и вероятности на Среду 24.07.2024

- 24 июля 2024, 07:39

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Среду 24 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Ожидания слабого USD сегодня: Сезонные тенденции и вероятности на Вторник 23.07.2024

- 23 июля 2024, 07:55

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Вторник 23 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

EURNZD и EURRUB в фокусе: Сезонные тенденции и вероятности на Понедельник 22.07.2024

- 22 июля 2024, 08:20

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Понедельник 22 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

Вероятный Адскок

- 21 июля 2024, 11:28

- |

Есть две новости: плохая и хорошая. Плохая — паттерн «крест смерти» из прошлого поста таки оформился. Хорошая — после этого обычно происходит возвратное движение к уровню 50-ти дневной средней.

Стоит отметить интересный момент последних двух (трёх) коррекций. На графике индекса МосБиржи и гособлигаций видно, что растущий импульс на рынке акций сопровождается также ростом цен на облигации.

Пока нет речи про разворот, предположение можно строить об отскоке. Есть предыдущие две структуры отскока, которые составляли по длительности 9 торговых сессий или около 2 недель. Вероятно, сейчас мы находимся примерно в середине очередного импульса, то есть, растущее движение может продолжится вплоть до конца следующей недели.

Интересно также, что последний падающий импульс продолжался примерно 10 торговых сессий.

Теперь посмотрим на календарь: в конце следующей недели будет заседание ЦБ РФ по ключевой ставке, примерно через 2 недели после этого закончится лицензия OFAC на операции с МосБиржей.

( Читать дальше )

Ожидания слабого USD сегодня: Сезонные тенденции и вероятности на Пятницу 19.07.2024

- 19 июля 2024, 08:06

- |

Здравствуйте Уважаемые трейдеры! Александр Борских подготовил для Вас свежую информацию.

Очередные сезонные тенденции на Пятницу 19 Июля 2024 по основным мажорам финансовых рынков.

Весь перечень анализируемых активов указан ниже в общем количестве 60 инструментов. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента — Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе — Как использовать блок сезонности).

А теперь сам блок информации №1:

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива — смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал