газпром

Газпром запланировал инвестпрограмму на 2025г в объеме 1,523 трлн рублей — компания

- 28 ноября 2024, 16:09

- |

Правление одобрило проекты инвестиционной программы и бюджета «Газпрома» на 2025 год. Они будут внесены на рассмотрение Совета директоров.

Проект инвестпрограммы.

Общий объем финансирования инвестиционной программы –1 523,7 млрд руб.

Среди приоритетных проектов:

- дальнейшее развитие центров газодобычи на Востоке России и полуострове Ямал,

- газификация российских регионов,

- расширение мощностей магистрального газопровода «Сила Сибири», газоперерабатывающего комплекса «Газпрома»

- проект «Система магистральных газопроводов «Восточная система газоснабжения» и проекты, обеспечивающие пиковый баланс газа.

Проект бюджета.

Одобренный финансовый план обеспечит покрытие обязательств «Газпрома» без дефицита, в полном объеме.

t.me/gazprom

- комментировать

- Комментарии ( 2 )

Акции Газпрома подешевели в 15 раз!

- 28 ноября 2024, 11:57

- |

В 2008 году, когда доллар стоил 23 руб. с копейками, акции Газпрома стоили более 360 руб., что равнялось 15$, а сейчас стоимость акции Газпрома около 1 $. Получается, что акции Газпрома за 16 лет подешевели в 15 раз! Звучит как то не весело совсем, если вспомнить ещё, что это народное достояние. Может в самый раз брать сейчас ГП, в надежде что он наконец то дорожать начнёт?

Российские предприятия нефтегазохимии имеют перспективы увеличения поставок на внутренний рынок и экспорта благодаря доступу к сырью, господдержке и запуску новых крупных проектов — Kept

- 28 ноября 2024, 10:55

- |

Под угрозой закрытия из-за наращивания мощностей Китаем находятся наименее эффективные производители с наиболее высокой себестоимостью как в самой КНР, так и в Японии, Южной Корее, на Тайване и в Западной Европе. Рационализация должна помочь мировой отрасли вновь перейти к циклу роста доходности, которая сегодня находится на относительно низких уровнях.

В то же время нефтехимики РФ имеют более выгодную позицию по сравнению со среднемировыми аналогами за счет доступа к ресурсам на домашнем рынке.

Дополнительное преимущество российской нефтегазохимии дают меры господдержки, включая обратный акциз на сырье.

( Читать дальше )

Добыча газа в РФ за январь - октябрь 2024 выросла на 8,2% г/г, составив 578,2 млрд кубометров. В октябре показатель увеличился на 2,35%, до 61,5 млрд кубометров – Ъ

- 28 ноября 2024, 08:36

- |

По данным Минэнерго, добыча газа в РФ за январь—октябрь 2024 года выросла на 8,2%, составив 578,2 млрд кубометров. В октябре показатель увеличился на 2,35%, до 61,5 млрд кубометров.

Наибольший рост продемонстрировал «Газпром», увеличив добычу на 13% год к году, до 370 млрд кубометров. Это связано с рекордной закачкой газа в подземные хранилища (73 млрд кубометров) и повышением спроса на внутреннем рынке. В октябре внутренние поставки из Единой системы газоснабжения достигли рекордных 32,6 млрд кубометров.

НОВАТЭК увеличил добычу на 4,6%, до 68,4 млрд кубометров, благодаря росту производства на месторождениях «Таркосаленефтегаза» и «Юрхаровнефтегаза». Однако проект «Арктик СПГ-2» значительно сократил производство из-за санкций.

Добыча «Роснефти» снизилась на 1%, до 63,87 млрд кубометров, а в октябре падение составило 7% из-за последствий аварии на «Роспане» и сокращения на других месторождениях. Независимые производители, включая ЛУКОЙЛ, «Сургутнефтегаз» и ННК, преимущественно снижали добычу, что объясняется выполнением квот ОПЕК+.

( Читать дальше )

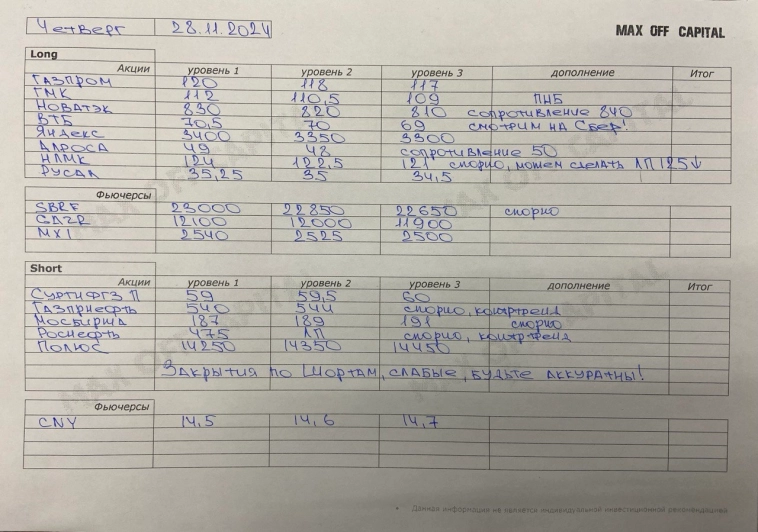

Идеи по рынку 28.11.2024

- 28 ноября 2024, 08:21

- |

Все сделки разбираем в нашем ТГ канале

Бесплатные уроки в нашем Обучающем Чате

*Данная информация не является индивидуальной инвестиционной рекомендацией!

#идеи_по_рынку

Отскок в Газпроме надолго ли ?

- 27 ноября 2024, 22:40

- |

Как и говорил тут, отскок по индексу начался.

Газпром уже показал хороший рост (почти +4%) и даже закрепился по итогам дня выше сопротивления 117.80, но не стоит забывать, что чуть выше проходит нижняя граница канала. От нее весьма вероятен ретест с уходом ниже.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Европе грозит самая холодная за два года зима

- 27 ноября 2024, 21:44

- |

Метеорологи ожидают наиболее существенного понижения температур в Италии и на Балканах.

А поставки российского газа транзитом через Украину начиная с 1 января 2025 года прекратятся.

Это приведет не только к увеличению стоимости обогрева, но и к серьезным негативным последствиям в экономике!

Закрыл шорт, итоги. Увидим ли ещё снижение? Бакс дал жару!

- 27 ноября 2024, 20:09

- |

Неплохой профит за неделю. Можно и отдохнуть до ставки.

По шортовым позициям, которые писал в постах:

-Газпром +3,5%

-Яндекс +9%

-АФК система +13,5%

-НЛМК +7%

-Транснефть +17%

-БСП +7,5%

-Распадская +10%

-Моекс пока в позиции, в нуле, буду крыть -1%, -2%, не больше. Есть куда падать.

Закрыл позиции после обновления 2500 по индексу. Что то скинул сразу, что то на уже вкате. Сейчас пока жду. Думаю, что откуп на вечерке будут завтра отыгрывать. Паникёров становится всё больше, значит скоро возможен разворот. Возможно пойдём на перелой. У меня на шорт остались Моекс и Алроса, буду их мониторить.

Бакс сегодня выдал, конечно, буду ждать точек. Сегодня его взял в лонг и шорт чуть. Интересно смотрится конечно, после сегодняшнего слива сишки можем чуть поторговаться и переписать новые хаи.

Сейчас индекс отретестил пробитый лой, так что можем и на перелой сходить. Глянем, ложняк или нет будет. Не стоит торопиться. Рынок сейчас интересен для заработка)

Астана и Москва прорабатывают возможность долгосрочных поставок российского газа в Казахстан - Токаев — Интерфакс

- 27 ноября 2024, 18:55

- |

«Прорабатываются долгосрочные поставки российского газа в Казахстан», — президент республики Касым-Жомарт Токаев на форуме межрегионального сотрудничества России и Казахстана.

Президент напомнил, что ранее был впервые запущен транзит российского газа в Узбекистан через территорию Казахстана, подписано соглашение с «Газпромом» о транзите российского газа в Киргизию.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал