доллар

Итоги недели

- 12 февраля 2017, 20:52

- |

Внешние рынки

Прошедшая неделя была удачной для мировых фондовых рынков. Все три основных американских индекса закрылись на абсолютных максимумах за всю свою историю. Dow Jones Industial перевалил за 20273 п., S&P 500 за 2316 п., а NASDAQ ушел выше 5734 п. Сейчас компании Соединенных Штатов отчитываются за предыдущий квартал и ряду из них удалось показать хорошие результаты, что и поддерживает ралли на фондовых площадках США.

Нефть продолжила колебаться в своем узком коридоре в 53-57 долларов за баррель, закрыв неделю вблизи верхней границы, прибавив в пятницу 1,9%. Основной причиной роста оказалось заявление Международного энергетического агентства о том, что в первом полугодии 2017 г. рынок «черного золота» ждет дефицит предложения, на фоне чего придется залезать в хранилица.

Также поддержали котировки новости о том, что ОПЕК выполнила свои обязательства по сокращению добычи на 90-91%.

Внутренний рынок

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Экономический дайджест 12.02.2017

- 12 февраля 2017, 19:58

- |

На российском рынке пара доллар/рубль на прошедшей неделе продолжила снижение, несмотря на покупки валюты ЦБ, установив очередной долгосрочный минимум на уровне 58.21. В разметке движения с прошлогоднего январского максимума 86 появилась некоторая многовариантность, однако я продолжаю ожидать значимой восходящей коррекции в ближайшее время. Тем более, что на четырёхчасовых и дневных графиках имеются уже тройные дивергенции. Варианты долгосрочных разметок здесь. Закрытие недели — 58.24. Индекс РТС на прошедшей неделе, в отличии от рубля, снижался, закрыв неделю на уровне 1164.21. Я продолжаю считать, что он закончил (заканчивает) последнее подразделение конечного диагонального треугольника, после чего должно последовать снижение к уровням 873 — 968 (разметка здесь). Здесь также имеются дивергенции на дневных и недельных графиках. Прогнозы на следующий год слушайте в итоговой программе

( Читать дальше )

Доллар. Бюджет против кэрри-трейда.

- 12 февраля 2017, 15:13

- |

1. Ни в коем случае не увеличивайте длинную позицию.

2 Когда совсем припрет, сократите спот и купите коллы. Это позволит продержатся еще некоторое время, сохраняя длинную позицию.

Деревянный ₽ или Зеленый $, что по вашему мнению будет предпочтительнее на след. недели?

- 12 февраля 2017, 13:14

- |

Деревянный ₽ или Зеленый $, что по вашему мнению будет предпочтительнее на след. недели?

Иностранные спекулянты затаились и смотрят на рубль

- 12 февраля 2017, 11:30

- |

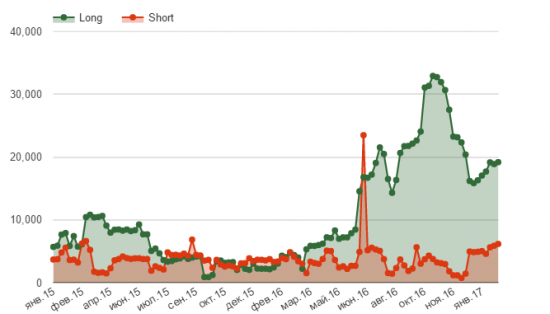

Зарубежные спекулянты вот уже третью неделю подряд увеличивают свои ставки на рубль. Пока изменения не существенные, однако былого энтузиазма по поводу российской валюты уже нет.

За прошедшую неделю общее количество коротких позиций по рублю у иностранных хедж-фондов увеличилось на 290 контрактов (725 млн руб.) до 6,2 тыс. Объем длинных позиций вырос немного больше, прибавив 205 контрактов (762,5 млн рублей). Таким образом, по состоянию на 7 февраля разница между «лонгами» и «шортами» составила 32,5 млрд рублей или 13 тыс. контрактов.

Пока спекулянты предпочитают не делать резких маневров, скорее всего, ожидая дальнейшего движения по нефти и более ясного понимания будущего санкций.

Однако неудавшийся аукцион Минфина по размещению ОФЗ и падение российского фондового рынка, заставляют насторожиться на счет будущего российской валюты — не начали ли иностранные инвесторы постепенно сокращать свои позиции на Россию и выводить средства за рубеж.

( Читать дальше )

Фастфуд расскажет всё о состоянии экономики

- 12 февраля 2017, 11:30

- |

Нестандартные метрики, которые устанавливают взаимосвязь между потребительским поведением и скрытыми изменениями в экономической ситуации. Какую еду предпочитают экономисты? Бургеры, чипсы и пицца не сразу приходят на ум, но потребление именно этих продуктов свидетельствует об изменениях в экономическом поведении населения. Зная стоимость пиццы или Биг Мака в Нью-Йорке и сравнивая ее с ценами на аналогичную продукцию в Бейруте, эксперты могут оценить процессы, происходящие в мировой экономике.

Принцип пиццы.

В 1980 году житель Нью-Йорка Эрик Брэм заметил, что в течение почти 20 лет порция пиццы стоит столько же, сколько поездка в метро. Совсем недавно было установлено, что вместе с ее подорожанием растет и стоимость передвижения на общественном транспорте. В 2014 году ученый Джаред Лэндер исследовал принцип пиццы и обнаружил, что он до сих пор является верным и сохраняет свою актуальность. Почему это происходит, никто не знает.

Индексы Биг Мака и KFC

Во сколько вам обойдется Биг Мак в Лиме или Абу-Даби? Ответ на этот вопрос может многое рассказать о паритете покупательной способности (ППС). Считается, что один и тот же товар должен стоить одинаково (с учетом обменного курса) в разных странах мира. В 1986 году The Economist запустил сервис, основанный на этой теории. Он позволяет сравнивать валюты различных государств между собой. В этом месяце еженедельник пишет:

( Читать дальше )

Почему растёт цена на НЕФТЪ? Кто покупает РУБЛЪ?

- 11 февраля 2017, 11:18

- |

Сейчас избыток предложение нефти на рынке...

НО если продавцы знают что цена на нефть вырастит выше,

то они придержат предложение до более высоких цен

Операторы не продают так как знают

что ЦБ мира предпримут меры и зальют ликвидностью рынок

Главный поставщик ликвидности на мировом рынке

в данное время это Банк Японии...

В Японии начался гиперок, а это значит

Банк Японии начал выкупать облигации на десятки трлн. йен

В условиях когда и ФРС начнёт играть против $

вызовет отвращение у рынка

14 февраля 2017 года (вторник)

то куда эта вся ликвидность направится

если не в трежаки и не в Сипи через $

самый ликвидный рынок в мире

после долгового рынка США

и фондового рынка США?

правильно рынок НЕФТИ

вот и направятся десятки трлн. йен от Банка Японии

через покупку $ в высокодоходные сырьевые валюты мира!

На следующей неделе индекс РТС превысит отметку в 1200 пунктов

Удачи!

Рукожопый Минфин)))

- 10 февраля 2017, 20:00

- |

Вспомнился старый анекдот:

Купила компания Мерседес завод АвтоВАЗ.

Перенастроили производство, запускают конвейер...

Бац! на выходе Жигули!

Демонтируют оборудование, пригнали новое из Германии, установили,

наладили, запускают.

!!! снова Жигули!

Увольняют нахер весь персонал завода, привозят работников из Германии,

налаживают, проверяют, запускают.

СЦУКО! На выходе вновь — Жигули!

Около завода холм, на нём отдыхают главный инженер и директор завода

(оба с приставкой «экс»). Смотрят на всё это.

Инженер директору:

— А я тебе говорил — место проклятое! А то всё «руки из жопы, руки из

жопы»…

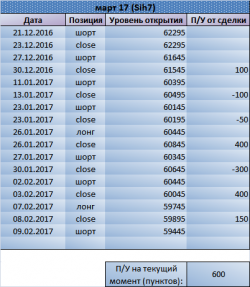

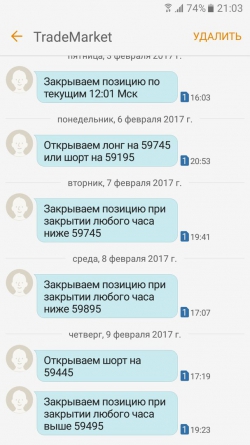

Держим шорт по SI. Рекомендации Trade Market

- 10 февраля 2017, 17:04

- |

В целом же картина остаётся прежней, среднесрочный нисходящий тренд со следующей целью в районе 58000 и возможностью очередного локального боковика в диапазоне 59000 — 60000

Текущая позиция: Шорт от 59445. Сегодняшний стоп будет уже в прибыльной зоне

Все сделки с мартовским фьючерсом:

Скриншот рассылки рекомендаций за несколько дней (Время Новосибирское)

( Читать дальше )

Брент-₽-€-$ (типа юмор)

- 10 февраля 2017, 15:47

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал