доллар

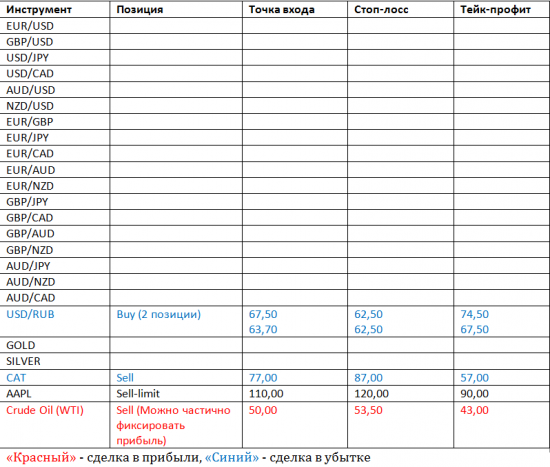

Торговые идеи от Артема Деева на 20 июля 2016

- 20 июля 2016, 10:21

- |

Европейская валюта претендует на закрепление ниже уровня 1,10. Трейдеры продолжают спекулировать на ожиданиях дополнительных стимулов со стороны европейского регулятора, которые могут быть анонсированы уже завтра. Вероятность пересмотра ключевых параметров денежно-кредитной политики низка, однако, участников рынка вполне устроили бы и вербальные намеки на то, что подобные изменения возможны в самое ближайшее время. Дополнительное давление на евро продолжает оказывать и национальный макроэкономический фон. Вчера вышли данные по бизнес оптимизму института ZEW. Как и ожидалось, итоги референдума в Великобритании застали инвесторов Германии врасплох, спровоцировав падение индекса экономических ожиданий к минимальному значению за 4 года. В частности, индекс экономических ожиданий в июле упал до -6,8 с 19,2 — минимум с ноября 2012 года. Индекс текущих экономических условий просел до 49,8 с 54,5 в июне. Политико-экономическая неопределенность в Британии — главный фактор снижения настроений в Германии, оказывающий давление на показатели будущего экспорта и всю европейскую финансовую систему. Сегодня в 17:00 МСК выйдут данные по уровню доверия потребителей Еврозоны. По аналогии с настроениями европейских промышленников, Brexit, скорее всего, негативным образом сказался и на настроениях рядовых потребителей. Собственно, об этом мы узнаем уже сегодня. Учитывая сказанное, фундаментальное давление на евро рискует продолжиться.

Европейская валюта претендует на закрепление ниже уровня 1,10. Трейдеры продолжают спекулировать на ожиданиях дополнительных стимулов со стороны европейского регулятора, которые могут быть анонсированы уже завтра. Вероятность пересмотра ключевых параметров денежно-кредитной политики низка, однако, участников рынка вполне устроили бы и вербальные намеки на то, что подобные изменения возможны в самое ближайшее время. Дополнительное давление на евро продолжает оказывать и национальный макроэкономический фон. Вчера вышли данные по бизнес оптимизму института ZEW. Как и ожидалось, итоги референдума в Великобритании застали инвесторов Германии врасплох, спровоцировав падение индекса экономических ожиданий к минимальному значению за 4 года. В частности, индекс экономических ожиданий в июле упал до -6,8 с 19,2 — минимум с ноября 2012 года. Индекс текущих экономических условий просел до 49,8 с 54,5 в июне. Политико-экономическая неопределенность в Британии — главный фактор снижения настроений в Германии, оказывающий давление на показатели будущего экспорта и всю европейскую финансовую систему. Сегодня в 17:00 МСК выйдут данные по уровню доверия потребителей Еврозоны. По аналогии с настроениями европейских промышленников, Brexit, скорее всего, негативным образом сказался и на настроениях рядовых потребителей. Собственно, об этом мы узнаем уже сегодня. Учитывая сказанное, фундаментальное давление на евро рискует продолжиться.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

USD - RUB и Дядя Вова

- 19 июля 2016, 21:43

- |

Наблюдать интересно, но я бы учитывал все-таки пару факторов:

1. Дядя Вова то мог ляпнуть, что угодно, но вот только ликвидностью и курсом рулит не он и даже не Правительство. Этим занимается наш любимый ЦБ под председательством нашей любимой Сами знаете кого. Будет ли она прислушиваться к тому, что сказано не ей — вопрос. Тов. Греф, с которым Сами знаете кто достаточно хорошо знакомы и их взгляды на экономику близки, вполне себе позволяет не прислушиваться и в общем как-то лавировать ведя свою собственную политику во вверенном ему учреждении.

При этом от Сами знаете кого в общем то ничего и не потребуется, т.е. внимание она может ничего не делать, вообще, совсем! А рубль ну пусть плавает жалко что ли. Силенок Правительства для того, чтоб его опустить чудится мне не хватит.

2. Даже технически шортовая картинка по доллару не сломана. Даже сегодня. Может завтра сломают.

Но это уже другая история будем подождать.

И да, если доллар не упадет до 50 рублей в этом году я съем банку черной икры на Новый год-)))

Ожиданиями сыт не будешь

- 19 июля 2016, 16:50

- |

Эйфория, царившая на всех фондовых рынках последние недели, начала затухать. Возможно, пыл инвесторов остудил неудавшийся военный переворот в Турции, который открыл новые долгосрочные геополитические риски, а может инвесторы просто решили взять паузу в преддверии заседаний крупнейших мировых Центробанков. В любом случае, поводов, для столь бурного роста, который мы наблюдали в июле, просто не было. Инвесторы вновь поверили громким заявлениям мировых Центробанков и начали покупать рисковые активы. Точнее сказать, инвесторов, в частности хедж-фонды просто принуждают входить в акции, ибо деньги просто не могут лежать весь год без дела.

В Америке финансовый год заканчивается в сентябре. За этот год, большинство фондов показывают нулевую или отрицательную динамику, при том, что объём средств, для рисковых инструментов, у них находится на максимуме с 2001 года. Если инвесторы увидят по итогам года рост фондовых рынков, а фонды при этом ничего им ничего не заработают, то из этих фондов начнётся отток капитала. Вот и видим парадоксальную ситуацию, когда ситуация в мире ухудшается каждый день, все крупные деньги по любым ценам сметают все безрисковые активы, а фонды входят в рынок в надежде на новые стимулы от мировых регуляторов.

( Читать дальше )

Бакс-Нефть

- 19 июля 2016, 15:11

- |

Текущие торговые сигналы и ситуация на рынке

- 19 июля 2016, 11:40

- |

Динамика валютного рынка демонстрирует укрепление курса американского доллара. Стоит отметить, что данное движение происходит и по валютной паре USD/RUB, в которой мы стоим на покупку.

Была открыта новая позиция, которую Вы можете увидеть в мониторинге нашего МАМ-счета на MQL5.

В целом, основной повестки дня нет, кроме публикации отчетов от института нефти США. Динамика котировок «черного золота» находится в отрицательной зоне. Мировые фондовые площадки также перешли в отрицательную зону.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Торговые идеи от Артема Деева на 19 июля 2016

- 19 июля 2016, 10:37

- |

Европейская валюта на фоне пустого экономического календаря продолжает консолидироваться рядом с уровнем 1,1050. Для уверенного преодоления ближайшей поддержки 1,10 евро нуждается в дополнительном триггере, в качестве которого может выступить решение по процентным ставкам уже в этот четверг. Помимо этого, участников рынка будут интересовать и комментарии председателя ЕЦБ Драги по перспективам европейской денежно-кредитной политики. Их мы услышим уже послезавтра. Стоит отметить, что трейдеры неохотно отказываются от идеи дополнительных стимулов со стороны европейского регулятора, понимая, что нетрадиционная поддержка национальной экономики, пожалуй, единственный способ, чтобы не допустить ухудшение ситуации с инфляционным давлением и смягчить последствия распада целостности ЕС. Опубликованные на прошлой неделе данные по ИПЦ также указали на то, что национальный CPI никак не может покинуть оконулевых уровней, подрывая показатели потребительской активности в стране. Как раз слабый ИПЦ является еще одним фактором почему ЕЦБ должен продолжить стимулирующую политику. Из отчетов сегодняшнего дня стоит выделить данные по индексу настроений в деловой среде института ZEW Германии и Еврозоны, выход которых запланирован на первую половину дня. Учитывая обозначенные риски промышленного спада, хорошую статистику мы вряд ли увидим. Другими словами, давление на евро рискует сохраниться.

Европейская валюта на фоне пустого экономического календаря продолжает консолидироваться рядом с уровнем 1,1050. Для уверенного преодоления ближайшей поддержки 1,10 евро нуждается в дополнительном триггере, в качестве которого может выступить решение по процентным ставкам уже в этот четверг. Помимо этого, участников рынка будут интересовать и комментарии председателя ЕЦБ Драги по перспективам европейской денежно-кредитной политики. Их мы услышим уже послезавтра. Стоит отметить, что трейдеры неохотно отказываются от идеи дополнительных стимулов со стороны европейского регулятора, понимая, что нетрадиционная поддержка национальной экономики, пожалуй, единственный способ, чтобы не допустить ухудшение ситуации с инфляционным давлением и смягчить последствия распада целостности ЕС. Опубликованные на прошлой неделе данные по ИПЦ также указали на то, что национальный CPI никак не может покинуть оконулевых уровней, подрывая показатели потребительской активности в стране. Как раз слабый ИПЦ является еще одним фактором почему ЕЦБ должен продолжить стимулирующую политику. Из отчетов сегодняшнего дня стоит выделить данные по индексу настроений в деловой среде института ZEW Германии и Еврозоны, выход которых запланирован на первую половину дня. Учитывая обозначенные риски промышленного спада, хорошую статистику мы вряд ли увидим. Другими словами, давление на евро рискует сохраниться.

( Читать дальше )

Доллар

- 19 июля 2016, 00:01

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал