доходность

Релиз журнала сделок Investbook 2021.3.2

- 04 апреля 2021, 22:15

- |

— Получение котировок с сайта МосБиржи;

— Получение курсов валют с сайта ЦБ РФ;

— Выгрузка значений индекса S&P 500 с сайта spglobal.com.

Котировки, валюты обычно парсятся из отчетов брокеров. Если нет новых отчетов, то обновление позволяет быть оперативно в курсе изменения прибылей. Ссылки для запуска выгрузки доступны на странице «Форм». Приложение по-прежнему позволяет работать в полном оффлайне, подключение к сети и выгрузка котировок — опциональный функционал.

Ссылка на GitHub для скачивания установщика/апдейтера.

Страница софта на Smartlab.

Telegram чат технической поддержки.

- комментировать

- ★1

- Комментарии ( 2 )

Пи..ометр ON. Измеряем линейкой мартовскую доходность...(раз пошла такая пьянка)

- 02 апреля 2021, 14:15

- |

Март был, в общем, неплохой (хотя могло быть и получше, если бы не пара досадных обрывов связи алго-машины и сервера брокера))

Как обычно, немного фотошопа:

ЗЫ: Уникам, которые первым же комментам попросят показать доходность в валюте: это доходность одновременно и в рублях и в валюте )) Прикиньте, а так можно, если иметь мультивалютный счёт, да ещё хеджированный золотом и торговать на американском рынке, и при этом грамотно ребалансировать корзину валют, то кросс-курсы валют будут иметь влияние на результат, близкое к нулю. Так что, доходность и в рублях и долларах практически одинаковая )

Динамика инвестиционных портфелей "Акции" и "FinEX ETF" за март 2021 года.

- 02 апреля 2021, 08:29

- |

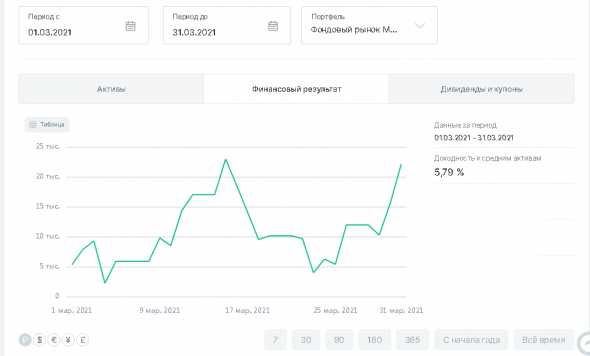

Закончился март 2021 года на фондовой секции Московской биржи. По традиции настало время подвести промежуточные итоги моего инвестирования в акции российских компаний и FinEX ETF за месяц с 01 по 31 марта 2021 года.

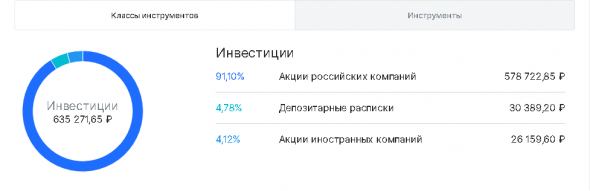

1. Инвестиционный портфель «Акции российских компаний»

1.1. Стоимость портфеля «Акции» на 31 марта 2021 года составила 635 271,65 руб.

1.2. Доходность портфеля «Акции» за март 2021 года +5,79%

( Читать дальше )

Новая реальность – реальность низких доходов инвесторов?

- 27 марта 2021, 15:39

- |

Тема «новой реальности» и «новой нормальности» очень часто встречается после сильного движения рынков. Причем неважно, что это было, был ли это сильный рост или же падение. После обвала рынка в прошлом марте звучали апокалиптические сценарии новой реальности, последние месяцы мы видим наоборот, крайне позитивные сценарии с двузначными, а то и трехзначными ожидаемыми годовыми доходностями для инвесторов.

Но если отбросить эмоции, и посмотреть на стоимость рынков и на потенциал, который есть у цен с текущих уровней, то картинка вырисовывается не столь радужная, как нам бы хотелось. Давайте рассмотрим ключевые классы активов.

Акции

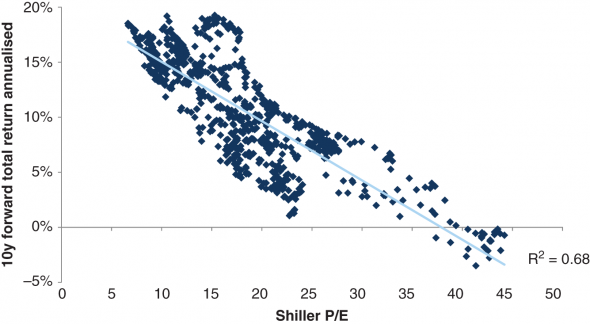

Будущая доходность, которую инвесторы получают, исторически зависит от оценок, по которым торгуется рынок. Одной из метрик, позволяющей оценить будущую доходность является мультипликатор Shiller P/E или же CAPE Ratio. Корреляция будущих доходностей с этим мультипликатором составляет 68%:

( Читать дальше )

Погасить кредит или инвестировать?

- 24 марта 2021, 18:53

- |

Добрый день! Сегодня хочу поразмышлять о том, что выгоднее: быстрее погасить кредит (ипотеку) или инвестировать свободные средства?

Для того, чтобы правильно ответить на этот вопрос, нужно проанализировать его с двух сторон:

- С позиции математического расчета выгоды

- С позиции экономической целесообразности

Поэтому я попробую наглядно на примере показать сначала «тупой» математический расчет и далее логически проанализировать целесообразность погашения кредита или инвестирования.

Итак, начнем с расчета цифр. Как всегда, в таких случаях нам поможет пример, причем он будет не выдуманный, а из реальной жизни. У гражданина есть ипотека на сумму 2 млн. р. под 8% годовых на 8 лет. Также у него есть свободные средства на сумму 300 тыс. р. Как лучше поступить: направить средства на погашение ипотеки или инвестировать их?

Для расчета выгоды нам потребуются два калькулятора: кредитный и депозитный. В интернете есть куча таких калькуляторов, я посчитал на сайте Финкульт от Банка России.

( Читать дальше )

Российские сталелитейные компании - прекрасная краткосрочная идея - Финам

- 24 марта 2021, 17:18

- |

Компании прошли высокие капитальные вложения. Конечно, будут расходы на модернизацию, но сейчас эти расходы позволяют выплачивать высокие дивиденды. Я положительно отношусь к долгосрочному вложению в российские сталелитейные компании.

Между тем, есть и долгосрочный риск – замена на композитные материалы. Инвестировать в «Северсталь» на 10-20 лет я бы не стал, но как краткосрочная идея компания интересна.

Акции Deere & Company сильно перекуплены - Финам

- 23 марта 2021, 12:53

- |

Акции DE находились в нашем аналитическом покрытии с рекомендацией «Покупать» с сентября 2020 года и принесли инвесторам доходность порядка 51%. Сейчас бумаги выглядят сильно перекупленными, поэтому мы закрываем нашу рекомендацию по ним и приостанавливаем покрытие данной бумаги.Пырьева Наталия

ГК «Финам»

Полюс - компания с большим потенциалом роста добычи золота - Финам

- 22 марта 2021, 19:41

- |

Мы рекомендуем «Покупать» акции ПАО «Полюс» с целевой ценой 17 363 руб. Потенциал роста в перспективе 12 мес. составляет 21,4%.Калачев Алексей

ГК «Финам»

* Несмотря на незначительное снижение объемов добычи, благодаря росту средней цены реализации золота компания «Полюс» в 2020 году продемонстрировала сильные финансовые результаты.

( Читать дальше )

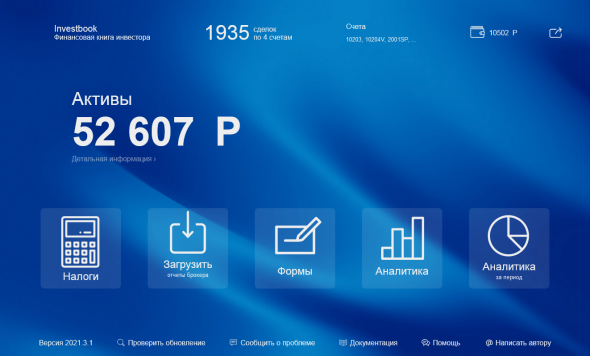

Релиз журнала сделок Investbook 2021.3.1

- 22 марта 2021, 14:18

- |

— Поддержка иностранных акций Московской биржи;

— Возможность выгрузки отчета по выбранным счетам;

— В Формы добавлен интерфейс работы с денежными остатками;

— Работа с Формами сделана более удобной (выпадающие списки ЦБ, валидация ввода, дополнительные подсказки);

— Исправления для парсера отчетов Уралсиб Брокера.

Подробнее о возможностях.

Ссылка на GitHub для скачивания установщика/апдейтера.

Investbook — это локальное (десктопное) бесплатное приложение для ведение журнала сделок с возможностью парсинга отчетов брокера (альтернатива ручному внесению сделок в журнал). Поддерживается парсер отчетов брокеров ВТБ, ПСБ, Уралсиб, по остальным брокерам сделки можно вводить вручную.

Есть аналоги?

( Читать дальше )

Снижение стоимости риска - ключевой драйвер роста прибыли Банка Санкт-Петербур - Альфа- Банк

- 22 марта 2021, 14:12

- |

Драйверы роста бизнеса: кросс-продажи и цифровизация – ключевые факторы успеха. Менеджмент считает внешнеэкономическую деятельность банка важным каналом кросс-продаж (учитывая, что эти клиенты формируют 30% выручки банка), планируя выйти на рост количества клиентов в этом сегменте на 25% и удвоить выручку до 4 млрд руб. к 2023 г. (8% совокупной выручки). В сегменте крупного корпоративного бизнеса банк видит потенциал роста количества клиентов и увеличение кредитного портфеля на 30% к 2023П, ожидая улучшения скорректированной на риск маржи в этом сегменте (с 0,1% в 2016 г. в сегменте винтажных кредитов 1,6% в 2019, тогда как примерно 90% кредитов имеют плавающие процентные ставки) и сохраняя консервативный подход к риску в дальнейшем. Сегмент малого и среднего бизнеса – ключевой драйвер роста транзакционной выручки – банк планирует увеличить свою базу клиентов на 85% в ближайшие три года и увеличить выручку существующих клиентов на 15%. В розничном сегменте, который является основным драйвером рентабельности, банк нацелен на 1) расширение цифровых возможностей для автоматизированного процесса принятия решений и приобретения удаленных клиентов и сервисов, 2) рост доли зарплатных клиентов с кредитами до 35% к 2023 против 22% в 2020.

Снижение стоимости риска – источник потенциала роста прибыли. Стоимость риска банка составила 2,1% в 2020 г. (что на 0,1 п. п. выше г/г). В то же время, тогда как на долю проблемных кредитов с периода до 2013 г. пришлось примерно 50% годовой стоимости риска в 2018-2019 гг., их вклад снизился до 19% в 2020 г. Макроэкономическая составляющая удерживала стоимость риска на уровне более 2% в 2020 г. (без учета этих факторов она составила бы 1,5%), и менеджмент консервативно ожидает неизменной стоимости риска по итогам 2021 г/г, учитывая оставшуюся неопределенность в связи с пандемией. Тем не менее, в среднесрочной перспективе снижение стоимости риска, вероятно, станет одним из ключевым драйвером роста прибыли, на наш взгляд.Кипнис Евгений

«Альфа-Банк»

Финансовые цели. Банк планирует рост кредитного портфеля на 30% (на 25% в корпоративном сегменте и на 45% – в розничном) и рост выручки на 35% к 2023П в сравнении с уровнями 2020 г. (при ЧПМ основного банковского бизнеса на уровне более 5% и росте комиссионного дохода на 50% к 2023П в сравнении с уровнем 2020). В итоге, чистая прибыль ожидается на уровне 17 млрд руб. в 2023П (что примерно на 60% выше уровня 2020) при ROAE на уровне 15%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал