инвестиции

В марте 2025 г. портфель потребительских кредитов/автокредитов сократился, ипотека оживилась, а корпоративное кредитование принялось к росту

- 23 апреля 2025, 12:30

- |

Ⓜ️ По данным ЦБ, в марте 2025 г. портфель кредитов физических лиц увеличился на 16₽ млрд и составил 36,7₽ трлн (0% м/м и 10% г/г, в феврале -100₽ млрд). В марте 2024 г. он увеличился на 571₽ млрд. Можно с уверенностью вещать о стабилизации в розничном кредитовании: потребительское кредитование снижается от месяца к месяцу, автокредитный портфель сокращается 3 месяц подряд, ипотека стала более адресной, но меры поддержки оживили её. В корпоративном кредитовании ускорение, в марте произошла более субъективная оценка корп. кредитования, потому что в январе-феврале были высокие госрасходы (компании активно гасили свои долги). Перейдём же к данным:

🏠 Темпы роста ипотечного портфеля в марте увеличились на 0,3% (в феврале 0,2%), кредитов было выдано на 257₽ млрд (227₽ млрд в феврале), в марте 2024 г. выдали 447₽ млрд. Выдача ипотеки с господдержкой составила 224₽ млрд (198₽ млрд в феврале), почти вся выдача приходится на семейную ипотеку — 197₽ млрд (в феврале 174₽ млрд).

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Почему не был признан внутренний долг СССР?

- 23 апреля 2025, 12:06

- |

Напишите свои мысли, что Вы думаете про то, почему позднее не был расчет по внутреннему долгу. Что говорят злые языки на эту тему?

❗️❗ Северсталь, дивидендов опять не будет!

- 23 апреля 2025, 11:29

- |

Новость: «Совет директоров «Северстали» рекомендовал не выплачивать дивиденды за I квартал 2025 года».

❗️Потребление стали в России, по оценке компании, снизилось примерно на 13% г/г в основном за счет снижения экономической активности в строительной отрасли и в машиностроении. На этом фоне цена на металлопродукцию в 1 квартале 2025 года снизилась, падение котировок на горячекатаный прокат составило примерно 10%.

📊Результаты 1кв 2025 года:

❌Выручка снизилась на 5% до 178,7 млрд руб., несмотря на рост продаж (+7% г/г) из-за снижения средних цен реализации

❌EBITDA снизилась на 40% до 39,4 млрд руб.

❌Capex (инвест. программа) вырос в 2,4 раза до 43,6 млрд руб.

‼️FCF* (свободный денежный поток) — отрицательный (-32,7 млрд руб.)

*Именно из FCF выплачиваются дивиденды у металлургов. Нет свободного денежного потока = нет дивидендов.

💡Полный расклад по Северстали давали ещё в июле 2024 года и мы уже тогда знали о большом capex на 2024-2028гг.

https://t.me/c/1746416885/3800

( Читать дальше )

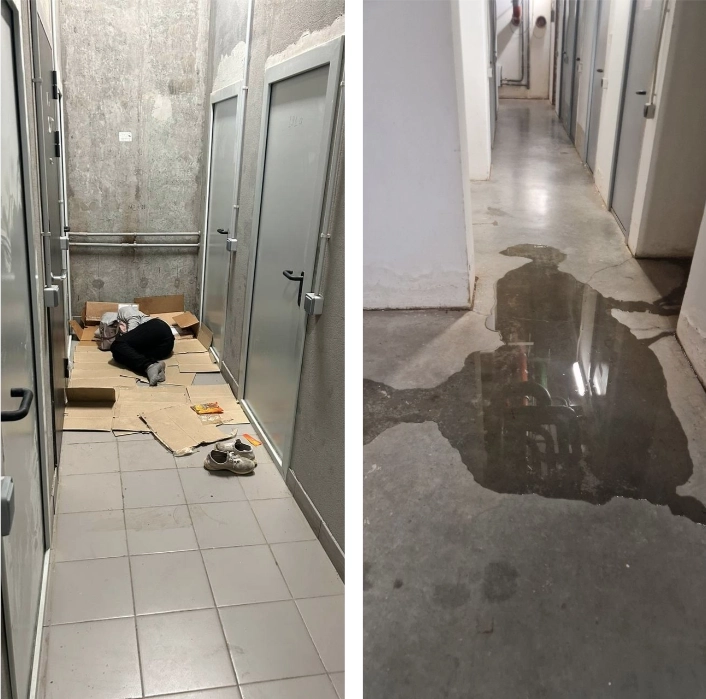

«Я — кладовочный король!». Сдаю в аренду кладовки и паркинг в ЖК, пассивный доход 16к, но ещё есть потопы и бездомные...

- 23 апреля 2025, 10:13

- |

Купил пару кладовок в новом жилом комплексе, а потом взял ещё и место на подземном паркинге. Герой истории делится своим опытом: как не встрять с такими инвестициями, что делать, если возле твоей кладовки спит бездомный или её затопило.

Ивесторский привет, или кладовочный омлет, всем дорогим читателям лучшего блога на просторах интернета.

***

Данная статья написана на основе интервью с главным героем истории или взята из открытых источников и адаптирована. «Все истории вымышлены, а совпадения случайны». Некоторые фотографии могут быть взяты из интернета для создания атмосферы и глубокого погружения в рассказ.

Моё инвесторское нутро

Мне 29 лет, живу в Москве. Работаю финансовым директором в фирме, которая торгует всякими медицинскими штуками — томографами, сканерами и прочими приборами, за которые больницы отдают бешеные деньги. А я тем временем считаю каждую копейку, потому что моя главная страсть — это накопительство.

( Читать дальше )

Газпромбанк Лизинг может выкупить офисы у Лужников за ₽20 млрд, потенциальная выручка от аренды — до ₽2,3 млрд в год – Ъ

- 23 апреля 2025, 09:53

- |

Крупные игроки финансового сектора продолжают активно инвестировать в московскую офисную недвижимость. «Газпромбанк Лизинг» ведёт переговоры о покупке двух зданий в комплексе Luzhniki Collection у стадиона «Лужники». Общая площадь корпусов составляет 37,9 тыс. кв. м, а стоимость сделки может достичь 20 млрд руб.

В компании подтвердили, что рассматривают приобретение в рамках возможной лизинговой сделки с крупным клиентом, чьё имя не раскрывается. Девелопер проекта — ГК «Абсолют», на счету которой уже 551 тыс. кв. м недвижимости в стадии строительства. Сам Luzhniki Collection после завершения будет насчитывать 324 тыс. кв. м, из которых 128 тыс. кв. м займёт жильё.

По оценке экспертов, арендные ставки в комплексе могут составить 55–60 тыс. руб. за кв. м в год. Это обеспечит потенциальную выручку от аренды до 2,3 млрд руб. ежегодно. Сделка вписывается в устойчивый тренд: в 2024 году банки сформировали до 40% всех сделок на офисном рынке Москвы. В первом квартале 2025 года доля банков составила 27%.

( Читать дальше )

Уперлись в 2950

- 23 апреля 2025, 09:06

- |

Российский рынок уперся в сопротивление 2950 по индексу. Всё теперь зависит от результатов переговоров по Украине. Могут пофиксить рост, а могут и выше задёрнуть. Покупать уже поздно, а вот продавать ранее открытые позиции или хотя бы выставить стопы — самое время, на мой взгляд😉

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi

Сколько бы вы заработали, если бы вложили 100 000 рублей в 2008 году в разные активы.

- 23 апреля 2025, 01:10

- |

❗️❗Акции нижнекамскнефтехим: долгосрочный оптимизм vs. риски.

- 22 апреля 2025, 21:36

- |

В целом на компанию мы смотрим долгосрочно оптимистично, но важно понимать, что из-за особенностей взаимодействия компании с мажоритарием, Сибуром, это достаточно рискованная история для агрессивных инвесторов.

Отчёт за 2024 год получился достаточно неплохим. Операционная прибыль выросла на 15%, благодаря увеличению производства и благоприятной ценовой конъюнктуре, но динамика чистой прибыли — это по сути курсовые разницы. Без них — динамика чистой прибыли околонулевая. Из негатива — рост долговой нагрузки и выкачивание денег из НКНХ Сибуром через дебиторку.

Да, компания развивается. НКНХ достроил этиленовый комплекс ЭП-600, после его запуска мощности вырастут вдвое. Плюс Сибур анонсировал и другие проекты по развитию НКНХ: модернизацию установок пиролиза, расширение линейки полимерных продуктов, развитие логистики для экспорта в Азию, что на длинном горизонте способно привести к росту производства и росту курсовой стоимости акций компании. Поэтому потенциал тут, конечно, есть, но история действительно рискованная и подойдет только инвесторам с агрессивным риск-профилем.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 22 апреля 2025, 20:14

- |

❗️ ЗАКРЫЛИСЬ СИЛЬНО! Неужели 3000?

✅ Открывшись индекс поехал в закономерную и прогнозируемую коррекцию, про которую писал еще вчера. Подойдя к 2914 индекс поехал в отскок, причем изначально не очень большой, пока не подъехали новости, на которых индекс подкинули, да так, что закрылся он НАД 2950, на основной торговой сессии, сильной лонговой свечкой. Отсюда можно было бы легко предположить, что далее скорее всего будет рост индекса, однако новостной рост это большой нюанс, ибо если новостей не будет, все легко могут слить. Плюсом отскок сегодняшний получился НЕ совсем самостоятельный, ведь например Американские индексы и нефть также неплохо подрастали.

💯 Вот и получается, что да фактически есть лонговое закрытие, но образованно оно условным допингом, а значит сейчас лонговать будет немного опасно. В целом, по факту лонгового закрытия локально индекс может подрасти, в сторону 2970 — 2980, пока есть позитив от мирового фона, но НЕ думаю, что это продлится долго (опять таки закрытие с нюансами!). Пока как то так. Касаемо торговли на завтра уровни пропишу и дам знать, как все рисуется по классике.

( Читать дальше )

❗️❗ооо Балтийский лизинг, насколько надежны облигации компании?

- 22 апреля 2025, 20:08

- |

С одной стороны — это достаточно устойчивая лизинговая компания с солидной сетью из 80 филиалов и со свежим рейтингом АА- от Эксперт РА, входит в десятку крупнейших лизинговых компаний по объему портфеля, нового бизнеса и полученным платежам. Отчётность за прошлый год у них вышла достаточно неплохая: процентный доход от лизинга подрос на 58%, чистые процентные доходы выросли на 37,8%, чистая прибыль на 15,5%, капитал подрос на 27%. Но есть нюансы.

Во-первых, долги растут быстрее бизнеса (+16%), а процентные расходы взлетели на 80%! Это бомба замедленного действия, особенно если ставки не снизятся. Во-вторых, тревожит динамика просрочек: дебиторка за 30+ дней выросла в 2,5 раза, а изъятых активов — в 4 раза. Пока это лишь 2% портфеля, но тренд неприятный, тем более учитывая отраслевые данные в 1 квартале 2025 года о дальнейшем замедлении выдач и о затоваривании лизинговых компаний в связи с очень большим процентом изъятий предметов лизинга из-за роста неплатежей. И главное: банки уже насторожились — новый долг почти целиком состоит из облигаций, +45,4% год к году, кредиты не растут. Значит, профессионалы видят риски.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал