инсайд

Инсайдеры: ЕЦБ изучает возможности покупки облигаций стран Евросоюза сверх установленного законом лимита.

- 26 июня 2019, 17:15

- |

По данным агентства Reuters, это предельные уровни покупок, установленные Европейским центральным банком (ЕЦБ), которые запрещают ему удерживать более трети непогашенного долга страны.

Помимо прочего, этот страновой лимит предназначен для предотвращения участия монетарных властей в блокирующем меньшинстве при голосовании по решениям о реструктуризации. Для небольших стран, таких как Финляндия, Нидерланды или Португалия, это ограничение может быть быстро достигнуто.

По словам двух человек, знакомых с ситуацией, эксперты Центрального банка еврозоны в настоящее время рассматривают пути обхода этого ограничения. Некоторые считают, что этот предел можно было бы обойти, если бы в этих случаях монетарные власти были бы лишены права голоса, сообщили инсайдеры.

Это может быть сделано через пункт в правилах, который лишит держателей облигаций, которые напрямую связаны с должником, их права голоса.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ЦБ РФ - победил инсайд и манипулирование на финансовом рынке - мнение зампреда Швецова

- 06 июня 2019, 13:13

- |

«Здесь очень важно, чтобы было справедливое ценообразование, чтобы правильно были настроены маркетмейкерские программы, чтобы исключать инсайд и манипулирование»

Мы в этом плане проделали очень большой путь, не знаю как участники рынка, но мы видим, что этого явления на нашем рынке практически уже нет

ЦБ считает, что в настоящее время ситуация на российском финансовом рынке более здоровая, чем раньше.

источник

Подарок Трампа на День поминовения

- 23 мая 2019, 23:00

- |

Соответственно, результат:

Подарок Трампа себе и американскому народу на День поминовения (понедельник).

РБК про инсайдерскую торговлю

- 14 мая 2019, 19:55

- |

Манипулировать можно, но потом надо порешать.

- 02 апреля 2019, 18:34

- |

По предложению законодателей, лица которые заключают соглашения с ЦБ, должны заплатить государству сумму, которая определена в договоре с регулятором. Она не должна быть меньше тех доходов или убытков, которые гражданин получил при операциях с финансами, иностранной валютой или товарами, в результате которых на него и было заведено административное дело.

Я одного не понял, допустим, всю прибыль отдал в ЦБ, а кто вернет деньги потерявшим в результате манипуляций? Про это вроде как наши умники из власти подумать забыли.

Помогите пожалуйста: напомните случаи использования инсайда на РФР

- 02 апреля 2019, 11:01

- |

Напомните мне пожалуйста, когда на нашем рынке явно кто-то использовал инсайд, что-то делал странное, а потом бабах, и выходила новость, которая резко меняла цену.

1. помню случай когда Пепси выкупила ВБД сильно выше рынка. У нас ниче, а SEC нашла инсайдеров и завела расследование.

2. помню акции ВТБ падали падали, потом бабах, выходит новость о допэмиссии неожиданно, и в то же утро кто-то откупил шорт)))

Но это старые истории. Есть чето посвежее?

Американские инсайдеры выходят из тени? Крупная ставка на индекс волатильности

- 14 марта 2019, 23:03

- |

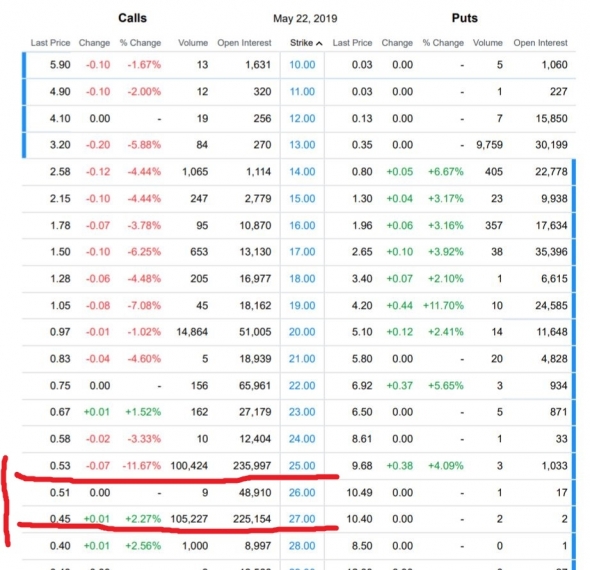

На смарт-лабе выложили интересную информацию о текущих объемах в опционах на VIX (индекс волатильности S&P 500), так вот — объемы в майских коллах на страйках 25 и 27 зашкаливают!

(Опционы на индекс волатильности VIX, дата экспирации 22 мая)

На публикацию, кстати, не обратили особого внимания — а зря. Вот хорошая картинка с ZeroHedge (неоднократно там выкладывалась в разных статьях) со сравнением динамики индекса S&P 500 в текущем и 1937 году:

( Читать дальше )

Не всякий инсайд одинаково полезен

- 13 марта 2019, 13:01

- |

Вероятность — это страх, выраженный в числах, помогающий неуверенным в себе людям прятаться за ничего не значимыми числами © Даглос Хенсон

Всегда считал, что чем длиннее период прогноза по финансовым рынкам, тем хуже у него с достоверностью. На милли- и микросекундах вполне можно сделать прогноз, обладающий 90-процентной вероятностью сбываемости. Иногда можно спрогнозировать с 60-70% вероятностью что произойдёт с рынком через минуты. Когда же речь идёт о часах, днях, неделях – тут уже сбываемость прогнозов, как правило, стремится к 50%.

Это, конечно, не как с 50-процентной вероятностью погибнуть от упавшего метеорита – или упадёт или нет. Тут расчёт чуть посложнее, но ненамного.

Причём интересно, что в какой-то момент система ломается – когда мы прогнозируем уже на годы и десятилетия вперёд, распределение вероятностей вновь сдвигается: в пользу относительного роста активов, генерирующих доход (акций) и относительного падения активов, обладающих инфляцией (денег).

( Читать дальше )

За рынок российский замолвлю я слово. Нижнекамскнефтехим -чем примечателен сегодняшний взлёт.

- 11 марта 2019, 21:39

- |

Сегодня мамбу прямо таки потряс просто зверский взлёт стоимости акций Нижнекамскнефтехима с 42 (по префам) до 71 рубля на 70%. Взлёт произошёл на новости о рекомендациях совета директоров о выплате дивидендов в размере 19руб.98коп . Охи, ахи, как обычно причитания на тему «знал бы прикуп, жил бы в Сочи», гадания куда улетит цена, как низко упадёт и все сопутствующие такой зелёной ракете пляски.... Но с моей точки зрения интересен не сам взлёт (такое эпизодически случается на рынке). Интересны объёмы. Причём не сегодняшние, а объёмы предпраздничного четверга когда цена была 42. Так вот, дорогие друзья, эти объёмы примечательны тем, что… абсолютно ничем не примечательны. Т.е. они практически не отличались ни от объёмов среды ни вторника ни недельной ни двухнедельной давности. Ну и что это значит? А значит то, что на инсайдерской торговле никто не наварился!! Ребята, мы не безнадёжны!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал