инфляция

Как коррупция привела к краху Silicon Valley Bank?

- 12 марта 2023, 23:35

- |

Глава Минфина США Йеллен в 2017 году обещала, что при её жизни не будет больше финансовых кризисов.

😴 Давайте Евген расскажет сказку на ночь, как коррупция и политика повлияли на сегодняшний кризис, связанный с крахом Silicon Valley Bank.

🙇♂️ Президент Silicon Valley Bank 8 лет назад лично потребовал от Конгресса уменьшить контроль над его финансовым учреждением, сославшись на «низкий уровень риска деятельности и бизнес-модели», согласно федеральным документам. Три года спустя после того, как банк потратил более полумиллиона долларов на федеральное лоббирование, законодатели согласились. Законопроект поддержали в Сенате 50 республиканцев и 17 демократов, а потом его благополучно подписал Дональд Трамп.

🧏🏻♂️ А что за законопроект?

Очень просто говоря, то законопроект позволяет банкам со средствами до ± $250 млрд уйти от частых и подробных анализов, которые проводят регулирующие органы, то есть от частых стресс-тестов. И сэкономить на этом.

Таким образом, правительство США выпустила джинна из бутылки, то есть двухуровневую систему банков в США. На первом уровне банки надёжные и будут жить вечно, а на втором уровне — Silicon Valley Bank и Silvergate, то есть банки, где депозиты клиентов не защищены. Если население США об этом прочухает, то зачем вообще нужны банки второго уровня?

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Подскажите формулу расчета справедливого курса $ к рублю с учетом инфляции в РФ и США. Или где можно посмотреть график такого курса?

- 12 марта 2023, 11:02

- |

Про SVB, мировой кризис, ошибку ФРС, безработицу и зомби

- 11 марта 2023, 12:02

- |

Silicon Valley Bank в силу своей специфики набрал приличное количество «мусора» в свои активы. В основном речь идет о ВДО в секторе стартапов, куда банк активно вливал деньги своих клиентов. Как написали зарубежные финансовые обозреватели, банку в связи с оттоком клиентов пришлось реализовать с убытком пакет ценных бумаг общей стоимостью 21 млрд зеленых президентов, потеряв при этом 1,8 млрд. Поэтому SVB пришлось в срочном порядке объявить допэмиссию акций примерно на сумму сравнимую с убытком. Проблемы банка аналитики увязали в цепь событий, которая началась с криптопесочницы FTX, потом кредитной организации — Silvergate Bank, что в свою очередь вызвало классический банк ран.

Но пересказывать историю я не собираюсь, ее можно найти в интернете и более подробно.

Со своей стороны я хотел бы расставить некоторые акценты, которые на мой взгляд являются вечными, в определенной степени фундаментальными, и что вполне можно было предвидеть, а значить обходить подобные инвестиции стороной.

Первое, я не раз писал, что инвестиции в крипто-тему, с моей точки зрения, в чистом виде игра в пирамиды, схожие с МММ и многими другими, только в новой красивой IT упаковке и в глобальном масштабе.

( Читать дальше )

Инфляция 2ю неделю не растёт. Видимо, ЦБ РФ оставит ставку 7,5%.

- 11 марта 2023, 07:43

- |

2ю НЕДЕЛЮ ПОДРЯД НЕ РАСТУТ ЦЕНЫ.

С 28 февраля по 6 марта ИПЦ 0.00% VS -0.02% и 0.06% в предыдущие 2 недели;

рост цен с начала года 1.30%. Начинает действовать эффект высокой базы марта 2022г, когда рост цен составил 7.6% м/м.

Если в марте рост цен составит 0.2-0.3%, то к концу марта годовой показатель будет 3.3-3.4% гг.

17 марта заседание ЦБ РФ

(13ч. МСК — пресс релиз).

Видимо, оставят ставку 7,5%.

С уважением,

Олег.

Годовая инфляция в России

- 10 марта 2023, 19:10

- |

⚡️Годовая инфляция в России в феврале — 10.99% (11.77% месяцем ранее)✔️Продовольственные товары подорожали на +0,80%.✔️Непродовольственные товары подешевели -0,15%.✔️Услуги подорожали на +0,73%.В феврале более чем на 8% подорожала плодовоовощная продукция. Лук – на +33%, томаты – на +15%.Годовая инфляция продолжает снижаться уже несколько месяцев подряд. Однозначно это позитив для рынка.👉Больше в телеграм подписывайтесь, что бы получать идеи первым

Почему сырьевые товары становятся убежищем в периоды стагфляции — они предлагают высокую доходность, имеют низкую корреляцию с другими активами и обеспечивают защиту от инфляции

- 10 марта 2023, 14:48

- |

Инвесторы из раза в раз отказываются верить Пауэллу, поскольку это влечет для них неприятные последствия. Идеальный портфель должен включать разнообразные классы активов, каждый из которых приносит прибыль при различных экономических сценариях. Однако все традиционные классы — деньги, облигации и акции — падают при повышении инфляции и росте ставок. Инфляция снижает стоимость денег и купонов, выплачиваемых по облигациям с фиксированной ставкой. Растущие ставки толкают облигации вниз, чтобы привести их доходность в соответствие с теми уровнями, которые преобладают на рынке, и обесценивают акции, снижая стоимость будущих доходов сегодня.

( Читать дальше )

Не радуйтесь росту безработицы: это знак начала рецессии и начала падения

- 09 марта 2023, 23:04

- |

Рынок труда остывает, и мы не должны радоваться. Напомню, что сегодня вышли данные по заявкам на пособие по безработице, которые оказались плохими. Но плохими не как раньше, то есть очень низкими, а растущими 210 тысяч при ожидании 195 тысяч.

Последнее время, мы привыкли бояться сильных данных, так как это означало бы более жёсткую ФРС США. Но игра меняется! Стимулирующие меры, связанные с пандемией, привели к искажению на рынках, где мы наблюдали необычное поведение рынков. Они не провалились в Ад из-за такого резкого роста ставки, а экономика США продолжила расширяться — виноваты стимулы, которые сохранили импульсный спрос до сегодняшнего момента.

Пока мы ждали ставку: никто не обращал внимания на реальный спрос, который стимулировал инвестиционную активность.

Количество открытых вакансий JOLTS провалился с 11,2 млн до 10,8 млн в январе, что говорит о сохранение конкурентного рынка труда, где 2 вакансии на одного безработного. Но замедление на рынке труда наконец-то началось и в завтрашних данных мы его увидим.

( Читать дальше )

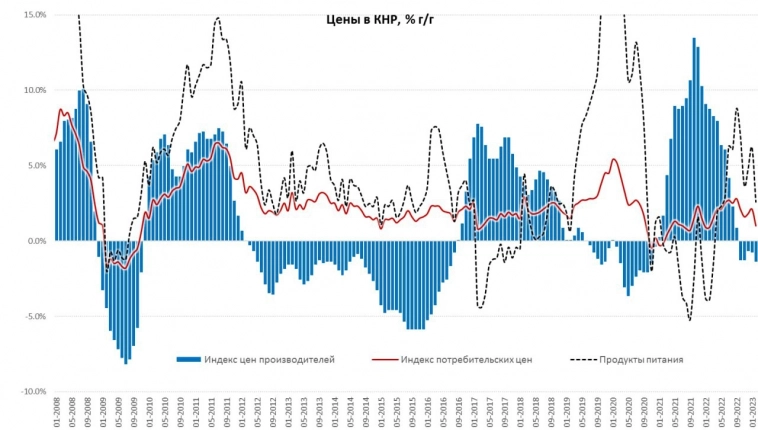

Индекс потребительских цен (CPI) Китая в феврале 2023 г. вырос на 1% в годовом выражении, что является минимальным показателем роста с февраля 2022 г.

- 09 марта 2023, 17:09

- |

Сегодня утром в Китае вышли февральские данные по инфляции. В связи со снятием эпидемиологических ограничений ожидалось восстановление потребительского спроса в стране и усиление ценового давления. Тем не менее темпы роста цен за месяц снизились сразу на 1,1 п.п. до 1% г/г (прогноз 1,9% г/г), обновив минимум за год. В первую очередь ослабление ценового давления связано с резкой коррекцией цен на свинину, которая имеет высокий вес в потребительской корзине. Тем не менее замедлился рост цен и на непродовольственные товары, а снижение индекса цен производителей ускорилось. Сегодняшние данные повышают вероятность дальнейшего смягчения ДКП в Китае, что может поддержать спрос на рисковые активы.

www.finam.ru/publications/item/segodnyashnie-dannye-povyshayut-veroyatnost-dalneyshego-smyagcheniya-dkp-v-kitae-chto-mozhet-podderzhat-spros-na-riskovye-aktivy-20230309-1110/

Инфляция в Китае еще больше присела

- 09 марта 2023, 15:49

- |

В феврале потребительские цены в Китае замедлили рост до 1% г/г, за месяц цены снизились на 0.5% м/м. Существенно замедлился рост цен на продукты питания (2.6% г/г), что и стало основным фактором торможения инфляции. Дефляционным фактором остается жилье (-0.1% г/г) — одной из причин, конечно, является рецессионное состояние рынка жилья, где огромный навес предложения сохраняется, хотя падение цен на жилье замедлилось. Непродовольственные товары также практически не дорожают (0.6% г/г), здесь экономика находится скорее в цикле перепроизводства на фоне охлаждения внешнего спроса на товары. А вот в секторе авиабилетов и туризма рост бурный (19.9% г/г), рост цен в секторе энергии замедлился до 2.6% г/г. Базовая потребительская инфляция составила скромные 0.6% г/г, что говорит о достаточно слабом внутреннем спросе, несмотря на открытие экономики.

Цены производителей закрыли пятый месяц подряд дефляцией (-1.4% г/г), средства производства подешевели на 2% г/г, потребительские товары краткосрочного пользования дают всего 0.7% г/г, в потребительских товарах долгосрочного пользования дефляция -0.2% г/г. В целом это указывает на то, что низкая инфляция в Китае продолжит сохраняться.

( Читать дальше )

Греф допустил сохранение ключевой ставки на прежнем уровне в 2023 году

- 09 марта 2023, 13:51

- |

Глава Сбербанка Герман Греф допустил, что в 2023 году Центробанк не будет снижать ключевую ставку. По его мнению, такое решение может быть принято, поскольку темпы роста ВВП будут около нуля, а инфляция — в диапазоне 5–6%.

«Темпы роста ВВП, по нашим ожиданиям, в этом году будут около нуля. Инфляция, по нашим оценкам, будет в диапазоне 5–6% за счет роста заработных плат на фоне низкой безработицы и восстановления спроса, а также ослабления национальной валюты»,— сообщил господин греф на пресс-конференции (цитата по «Прайму»).В результате Центробанк, вероятно, откажется от снижения ставки, добавил он.

Подробнее – в материале «Ъ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал