история

Деревня до 1917: большая часть крестьян богатая, бедноты только 6%

- 20 марта 2024, 15:44

- |

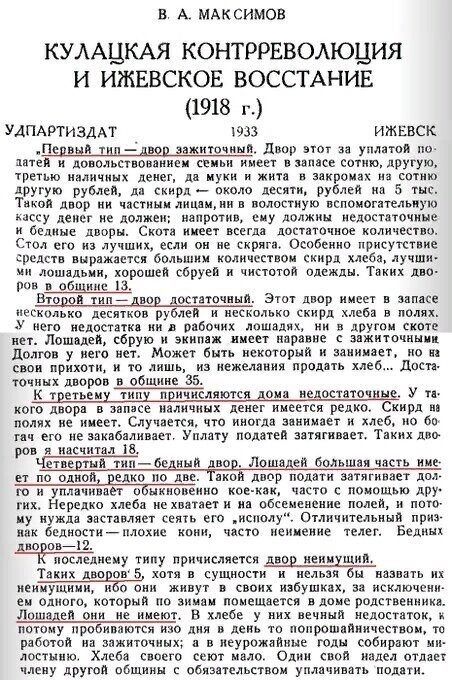

На скане страница из книги 1933 года, про Ижевское восстание крестьян и рабочих против большевиков. Как видите, большая часть дворов в деревне была богатой. Были дворы и бедные: таковыми считались дворы, в которых было мало лошадей, а сами лошади были нехороши. Безлошадных дворов, то есть настоящей бедноты, в деревне насчитывалось всего лишь 6% от общего числа. Эти дворы не голодали по-настоящему, как при Сталине, но всё же жили впроголодь, в хлебе у них был вечный недостаток.

Социальный состав деревни не очень-то похож на картину, которую рисовали нам советские учебники: сплошная работящая беднота и несколько богатых «кулаков». Напротив: богатых семей было в разы больше, чем бедных.

Ещё один интересный факт: центром Ижевского восстания стал промышленный регион, скопление государственных оборонных заводов. Рабочие дружно выступили против захватчиков и разорителей, большевиков. В советских источниках демарш рабочих объясняют так: это были плохие рабочие, потомственные, квалифицированные. Так называемая «рабочая аристократия». Аристократия — это безусловное зло, поэтому и восставшие рабочие были злыми, совершенно правильно их Красная Армия стёрла в порошок.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Jared Diamond - Guns, Germs and Steel

- 16 марта 2024, 14:35

- |

Остроумное антропологическое исследование о судьбах цивилизаций. Что интересно, я решил прочитать книгу после критической статьи Кирилла Еськова (тут).

Американский учёный делает несколько парадоксальное заявление: в том, что европейцы приехали с ружьями и без труда победили американских индейцев, африканских негров и австралийских аборигенов, нет ничего удивительного. Оказывается, это закономерно. Просто в Евразии люди научились производить еду на несколько тысяч лет раньше всех остальных.

Наиболее подходящие для культивации растения и животные для одомашнивания были массово доступны именно в Евразии (плюс ими можно было меняться в силу большего разнообразия), тогда как в Америках и Океании они были либо истреблены, либо их там никогда и не было. А истреблены они были по причине того, что разумные люди там появились не 50 тысяч лет назад, как в Средиземноморье, а 11 тысяч лет назад, когда они туда переселялись во время одной из массовых миграций после очередного ледникового периода. Животные на новых землях были непуганые, и их легко было убивать, — продолжая питаться охотой и собирательством.

( Читать дальше )

Мовчан в своей стихии

- 13 марта 2024, 17:37

- |

⭐️ Семья и финансовая грамотность: мой путь длинною в 22 года ⭐️

- 12 марта 2024, 16:29

- |

🔎 Всю свою жизнь моя мать положила на помощь другим людям: днём растила меня и сестру, стараясь сделать всё от неё зависящее лишь только для того, чтобы мы с ней стали достойными членами общества, а ночами работала диспетчером в МЧС, принимая звонки, отправляя на вызовы пожарные машины и тем самым спасая человеческие жизни. Отец же, по всей видимости, руководствуясь заветами местных гуру, попытался в диверсификацию — когда мне ещё не исполнилось и двух лет, он начал жить на две семьи. Разумеется, долго так продолжаться не могло, а потому вскоре он окончательно и бесповоротно ушел из нашей семьи, оставив свою тогда ещё жену наедине с тяжелой работой и двумя несовершеннолетними детьми, сидящими на шее. Что же, без долгов — и на том спасибо.

( Читать дальше )

Как мировые валюты получили свои названия? Риал

- 11 марта 2024, 07:33

- |

Риал — денежная единица Омана, Ирана, Катара, Саудовской Аравии и Йемена. С латыни «риал» («regalis») дословно переводится как «королевский». Название валюты пришло в арабский язык из Европы и обозначало популярные европейские монеты: талер, пиастр, соверен.

Иранский риал уходит корнями в 18 век, когда в стране использовались различные типы монет. Однако, в 1825 году, в период правления французского короля Луи-Филиппа, появился термин «риал,» который взяли на вооружение иранские правители. Это название было введено как часть широкой программы модернизации и реформирования иранской экономики.

В последующие десятилетия иранский риал подвергался ряду изменений в связи с различными политическими и экономическими событиями. В 1932 году Иран впервые ввел десятичную систему для своей валюты. В 1960-1970-е годы произошли еще несколько реформ, включая переход от золотого стандарта к нефтяному.

Сложные исторические события, такие как исламская революция в 1979 году и ввод санкций, существенно повлияли на стоимость иранского риала. Он стал подвержен значительным колебаниям, а страна сталкивалась с экономическими вызовами.

( Читать дальше )

Как мировые валюты получили свои названия? Форинт

- 10 марта 2024, 13:26

- |

История названия венгерского форинта тесно связана с богатой историей этой валюты. Название «форинт» происходит от латинского слова «florens», что означает «цветущий» или «процветающий». Это было введено при создании венгерской национальной валюты в 1325 году.

Первоначально венгерский золотой форинт был введен королём Карлом Робертом в рамках золотого стандарта. Эта монета была известна своей высокой чистотой золота и стала символом экономического процветания Венгрии в XIV веке.

Со временем валюта претерпела изменения, но название «форинт» осталось неизменным, подчёркивая историческую связь с процветанием страны. Сегодня венгерский форинт является официальной валютой Венгрии, а его название продолжает нести в себе историческое значение и национальный характер.

Будем рады вас видеть в нашем телеграм-канале Слово Банкира.

Как мировые валюты получили свои названия? Злотый

- 06 марта 2024, 13:29

- |

Впервые злотый был введен в 14-15 веках, в период правления короля Казимира III. Название «злотый» происходит от слова «золото», что связано с первоначальным использованием золотых монет. Эти монеты были не только средством обмена, но и символом богатства и благосостояния.

В течение веков злотый подвергался различным изменениям, отражая экономические и политические потрясения. В период разделения Польши в XVIII веке в результате разделительных разделов, злотый снова стал важным элементом при восстановлении независимости страны в 1918 году.

В период Второй мировой войны Польша оказалась под оккупацией, что повлекло за собой кризис для злотого. Из-за гиперинфляции и экономических трудностей, валюта теряла свою стабильность. После войны была проведена денежная реформа, направленная на восстановление стабильности.

В 1995 году был введен новый злотый (PLN) в рамках широких экономических реформ. Это решение стало ключевым шагом для стабилизации и развития польской экономики в условиях перехода к рыночной системе.

( Читать дальше )

Прекрасная Франция Будущего

- 02 марта 2024, 09:29

- |

Французская революция 1789 была инициирована и осуществлена французскими ЮРИСТАМИ (Робеспьер, Дантон, Камиль Демулен, Кутон и тд — это адвокаты).

Своей целью они объявили трансформацию политической системы Франции, провозглашение республики, свободные и равные права граждан. Получив власть, юристы начали манипулировать законами для своей личной выгоды, использовать законы для убийства своих конкурентов и тд. Как это происходило показано, например, во второй серии фильма «Французская революция» (1989).

«Закон о подозрительных» 17 сентября 1793 года возложил на революционные комитеты обязанность составлять списки всех подозрительных, запечатывать их бумаги и арестовывать их. Незадолго до падения Робеспьера 27 июля 1794 года число заключённых по подозрению составляло, по спискам Комитета общественной безопасности, около 400 000.

Лидеры якобинцев, обладая широкими диктаторскими полномочиями, использовали их для применения массовых казней и политических репрессий.

( Читать дальше )

Как мировые валюты получили свои названия? Динар

- 29 февраля 2024, 12:48

- |

Слово «динар» происходит от латинского «denarius», серебряной монеты, которая использовалась в Древнем Риме.

Первоначально динар был введен в древнеримской империи как серебряная монета в III веке до н.э. Позже его использование распространилось по всей римской империи и стало одной из важнейших валют древнего мира. С течением времени, в период Восточной Римской империи, динар сменился византийским солидом.

С развитием и распадом империи, термин «динар» продолжил существовать. Особенно он стал широко использоваться в исламском мире. В VII веке, после завоевания арабами крупных территорий, они ввели свой динар – золотую монету, ставшую важным элементом исламской финансовой системы.

Однако, с течением времени, термин «динар» стал использоваться для обозначения национальных валют различных стран. Например, в Югославии динар был введен в 1918 году, а после её распада в начале 1990-х, появились новые динары в Хорватии, Сербии, и других республиках.

Слово «динар» упоминается также в Коране. Наряду с двумя другими терминами — дирхам и кантар — в священной книге мусульман динар используется для обозначения денежных эквивалентов.

( Читать дальше )

Как мировые валюты получили свои названия? Песо

- 28 февраля 2024, 08:07

- |

В переводе с испанского «песо» буквально означает «вес». В настоящее время валюта используется в некоторых странах — бывших колониях Испании: Аргентине, Доминиканской Республике, Колумбии, Мексике, Кубе, Филиппинах, Чили и Уругвае.

Когда в начале XVI века испанцы пришли на американские земли, на территорию современной Мексики, как таковых денег там не было. Средством платежа местных жителей были какао-бобы. Тогда испанскому конкистадору Фернандо Кортесу был отдан приказ отливать в монеты все золото, какое он найдет на «новоиспанской» земле.

Сначала песо использовался как серебряная монета в Испании. В 1497 году король Фердинанд II ввел «реал» – серебряную монету, которая затем стала известной как песо де оро, или «золотой песо». Эти монеты играли важную роль в испанской торговле с колониями.

С появлением испанских колоний в Америке песо стал использоваться в Новом Свете. В различных странах Латинской Америки появились свои версии песо, и монеты получили различные названия, такие как мексиканское песо, чилийское песо, аргентинское песо и другие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал