отчёт

Итоги дня

- 06 мая 2015, 19:43

- |

— Нефть BR: Весь день добавлялся шорт, под закрытие рынка шорт закрыт с небольшим профитом.

— ЕD: открыл шорт против тренда, пока профит около нуля

— Сбер: закрыл шорт сбера +1 т.р.

— Мосбиржа: закрыл шорт в обед +800 р

— ФСК: шорт закрыт без профита, после неудачной ловли ножей на прошлой неделе хотелось поскорей выскочить из этого позиции и больше так не делать, уровни и стопы — вот что дает уверенность ))

— Лукоил: неожиданно провалился утром, но решил посмотреть как устоит поддержка восходящего канала на 2612, она устояла, к вечеру позиция вернулась в безубыток, оставил 100 лотов вместо 200, пока не понятно будет ли рост, так как мой предполагаемый сценарий не отработал

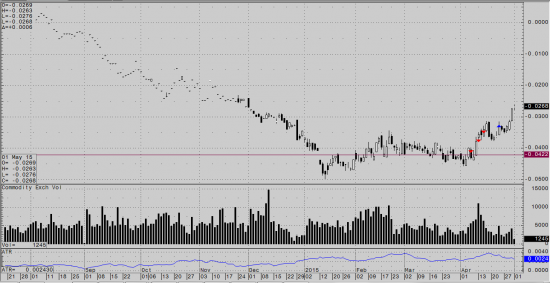

— ВТБ: продолжил ростом очередной день синхронно с нефтью назло всем, как будто только он из российских акций торгует нефтью. Добавлял шорт вплоть до 0.069. На конец дня был откат в итоге лось -5т.р. Цели 0.065, 0.060. До 7 копеек буду добавлять шорт, выше — фиксировать убыток. В шорте 500 лотов

( Читать дальше )

Отчет и мысли по рынку.

- 06 мая 2015, 12:23

- |

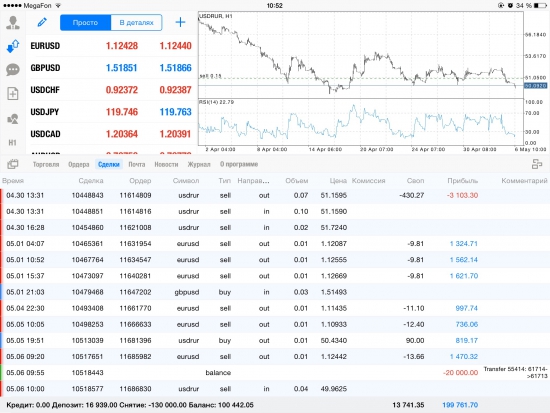

Вот и пролетели 80 дней торговли на Forex. Если конечная цель 500.000 рублей.

То сейчас я на середине пути.

Итак: Выведенно 130.000 рублей (с утра вывела еще 20.000 ), бумажная прибыль составляет чуть более 140.000 рублей.

Итого: 270.000 рублей. осталось заработать еще столько же и Аня Маркидонова перестанет вести свой блог. ;-)

И что примечательно началось это все с 17.000 рублей, вот Вам и ответ спекуляции или инвестиции… )))

Если сумму 130.000 рублей разделим на три месяца, то среднемесячный доход превысит среднюю зарплату.

Вот и ответ можно ли жить за счет спекуляций?

Далее отчет и как заработать?

1. Баланс

2. Отчет

( Читать дальше )

Отчет. Мысли по рынку (коротко). Удаленный доступ.

- 05 мая 2015, 22:01

- |

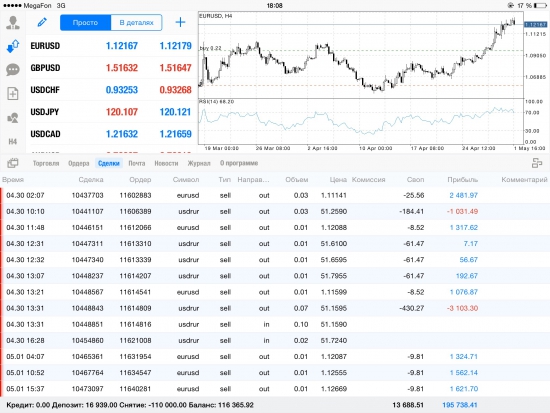

Сегодня вернулась из Костромы, менее чем за 13 часов проехла Кострома — Санкт Петербург.

По дороге встретила деревню «Кукль» ;-)

В общем буду коротока выложу отчет и пару мыслей...

1. Баланс

2. Сделки

( Читать дальше )

Пусть это будет "отчет"

- 05 мая 2015, 21:11

- |

Решил отписаться по позициям кратко, и может быть почувствую, что это стоит делать регулярно...

И так:

Ожидаемо, после первой партии майских выходных ММВБ сделал существенный рост. Я расчитывал на него после опыта новогодних праздников. По моим прикидкам многие лонговики кроют плечи перед длинными выходными, чтобы сократить комиссию брокеру + боязнь рисков. После праздников тредеры восстанавливают позиции. Поэтому уходил в лонгах с небольшим плечом.

Сегодня большинство моих позиций были хуже рынка:

— ТМК рост практически отсутствовал, несмотря на значительный рост нефти. бумага смотрит в лонг но живет совей жизнью. держу лонг с ноября прошлого года, на 1000 лотов. Цели 56, 75(в идеале). Пока еще небольшой лось присутсвует… Показательный для меня опыт отсутствия контроля рисков.

— Газпромнефть аналогично, но отсутствие роста на фоне роста нефти еще более обескураживает, самая недоцененная папира из нашей нефтянки, если не вырастет, то буду крайне удивлен если упдает ниже 140 р. Вообще она раньше любила против рынка ходить но последние месяцы только вниз. Пока лонг, планирую выходить из нее по 160 р. минимум. Лось 13 тыс. руб

( Читать дальше )

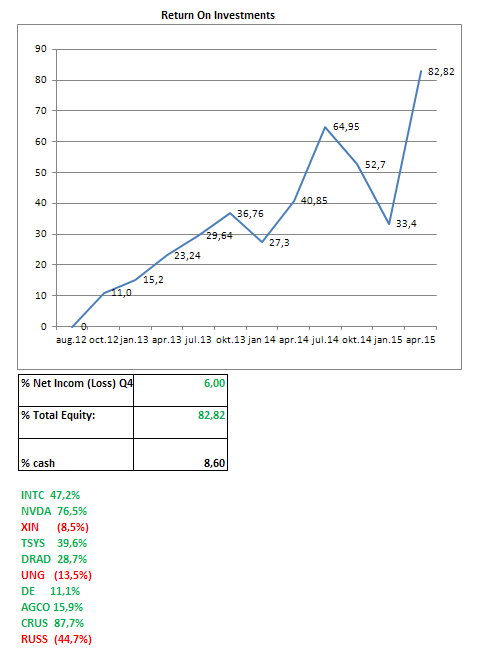

Мои результаты с середины ноября (апрель) и сделки

- 01 мая 2015, 18:16

- |

Из интересных моментов:

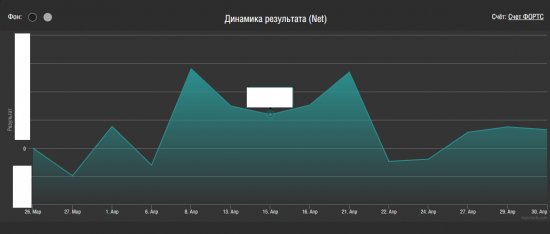

1) Резкий рост эквити и последующий спад в середине марта — непофикшенный купленный дальний пут опцион по евро.

2) Рост маржи до 130% и сопутствующий маржин кол — результат роста маржи по двум позициям в 4-6 раз.

Апрель Худший месяц как по результату, так и по качеству сделок:)

<cut>

худшая сделка ever:

Мазут

Совершил всевозможные ошибки: спешил с усреднением, неправильно прикинул проценты и завысил риски, завысив оные, не пофиксил часть сделок, когда цена пошла в моем направлении. Итого около -8%

Бензин

Имея в пассиве плавающий минус по мазуту, побоялся ставить адекватный стоп во второй попытке войти, решив войти с маленьким стопов. Который и был успешно выбит:)

Также был выбран неверный спред бензина, т.к. смотрел на «потенциал» по росту. Хотя наблюдал за другим спредом с меньшим этим самым потенциалом, который, однако, рос сильнее и падал меньше и, в итоге, был бы качественно лучше.

( Читать дальше )

Дорога в Кострому.. Отчет. Счастье - состояние потока.

- 01 мая 2015, 17:58

- |

Всем удачных выходных.

P.s.

Почитала пост Тимофея Мартынова о «Счастье» — пост интересный и не обязательно про трейдинг.

Мое мнение?

Если у Вас депрессеия, попробуйте войти в состояние «потока» — занятие- которое вызовет это состояние не важно. ;-) важен осадок после него.

Любая значимая неудача может вызвать депрессию. Тут главное перезагрузиться в целом.

самые легкие способы войти в состояние потока?

( Читать дальше )

Апрель 2015 - итоги торговли

- 01 мая 2015, 00:00

- |

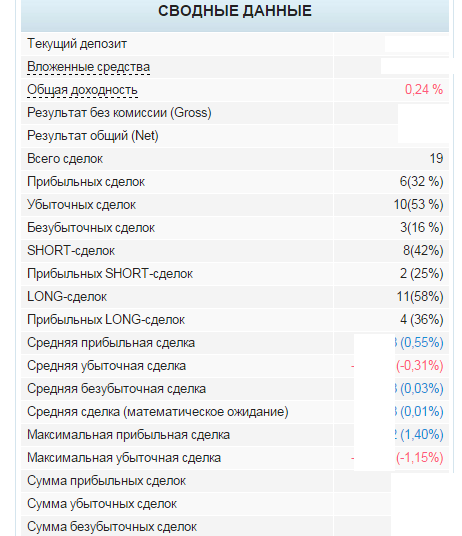

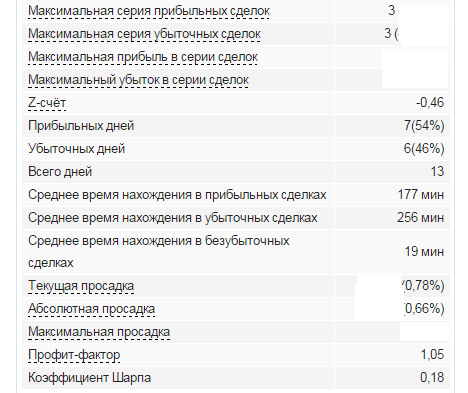

Итоги первого месяца торговли фьючерсами срочного рынка Мосбиржи.

Период: 27.03.2015 г. — 30.04.2015 г.

Торгуемые инструменты (6): RTS, Si, SBRF, GAZR, VTBR, LKOH

Количество сделок: 19

Всего торговых дней: 13

Прибыльных сделок: 6 (32%)

Убыточных сделок: 10 (53%)

Безубыточных сделок: 3 (16%)

Максимальная просадка: 0,66%

Профит-фактор: 1.05

Общая доходность: +0,24%

Положительные моменты, на мой взгляд:

1. Выполнил задачу — не потерять;

2. Торговал почти все ликвидные фьючерсы на Мосбирже;

3. Соблюдал лимиты объема позиций;

3. За месяц посте начал понимать, куда я попал (спасибо рынку и смартлабу! :)

Отрицательные моменты:

1. Пара случаев тильта (но всё обошлось);

2. Превышение макс. риска на сделку (1 раз);

3. Не всегда ставил лимитные ордера и входил по рынку.

И ещё пара картинок статистики:

Результат первого месяца

- 30 апреля 2015, 22:22

- |

На ваш суд!

Азартная игра в Мечел !

- 29 апреля 2015, 20:04

- |

Мечел выпустил отчётность US GAAP за 2014 год. Для большинства кредиторов важны следующие цифры:

Основной долг $ 7 млрд. (на 20 апреля 2015);

EBIDTA 2014 г. = 709 млн долларов США.

Расходы по процентам за 2014 г. = 793,2 млн долларов США.

Компания заработала за год меньше, чем ей необходимо заплатить процентов кредиторам! А ведь ещё надо выполнять обязательства по погашению основной части долга… Договориться с банками не удалось! Возникли просрочки и задолженность в отчётах переведена из раздела долгосрочной в краткосрочную. Компания уверенно и упёрто шагает на банкротство. Ввиду такой упёртости основного акционера (нежелание конвертировать долг в акции) и обострения ситуации с банками, мне приходится сокращать долю в облигациях. За год снизил долю в облигациях Мечела почти вдвое и теперь на эмоциях хотелось продать ещё по текущим… Но, начал искать позитивные сигналы и возможно кое-что нашёл.

Надо сказать, что публичный долг (облигационные займы) компания гасила успешно на протяжении всех этих лет. Происходило это за счёт помощи госбанков, которые любезно предоставили новые кредиты для погашения облигаций, сами таким образом только наращивали кредитные портфели. Динамика погашения облигационного долга представлена на следующем слайде.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал