портфель

Мой Рюкзак #5. Уход от Системы и дедиверсификация

- 31 августа 2022, 19:33

- |

На этой неделе было обновление портфеля (в понедельник), публикую текущую ситуацию.

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Иксы неизбежны: стоимостной портфель растёт на Газпроме

- 31 августа 2022, 13:09

- |

На это позиция в Газпроме растёт на +37%, а весь портфель на +3,56%.

В минусах СПб Биржа: -17,21%.

Если цена акций Газпрома дойдёт до 270 и превысит её, то будет первая продажа в портфеле, согласно п. 2 Правил портфеля (см. первый пост).

И покупка СПб Биржи, если она упадёт на 30% и более, т. е. ниже 149 рублей. Покупка будет на объём не превышающий 233 акции, то есть не более 1/3 от первоначальной позиции.

Портфель изначально собирался из акций, которые в этом году не заплатят дивидендов, но вышло несколько иначе. Новатэк объявил, Газпром объявил.

Иксы неизбежны: стоимостной портфель на 1 год

- 22 августа 2022, 20:38

- |

Вчера собрали портфель дивидендных акций, которые могут выплатить дивиденды до 31 декабря 2022 года.

Сегодня этот портфель вырос на +2%.

Соберём портфель из акций, которые:

1) не платят дивиденды в этом году, но в следующем могут заплатить;

2) никогда не платили дивиденды и вряд ли будут, но их производственные показатели могут вырасти;

и за счёт этого вырастут цены акций этих компаний;

3) могут дать х3 за год или раньше.

Максимум акций в портфеле — 12 штук. Если в портфель берутся обыкновенные и привелигированные акции одного эмитента, то они делят долю пополам (по 1/24 на каждую)..

Правила портфеля:

1. Портфель создаётся на 1 год. 31 августа 2023 года все акции из портфеля, если там ещё будут какие-то акции, продаются, на эти деньги могут быть куплены другие акции, если в них будет потенциал х3.

2. Акции из портфеля распродаются на рост (т.н. «лесенка»). При росте в 1,5 раза продаётся около 1/5 первоначальной позиции. Пример см. ниже.

3. Вырученные деньги по п.2.: 1) от первой продажи покупаются другие стоимостные акции, 2) от второй и последующих продаж выводятся.

4. Если акция падает более, чем на 50%, то если на счёте есть деньги, то покупается не более 1/5 первоначальной позиции.

5. Если акция падает более, чем на 30% от средней, то то если на счёте есть деньги, то покупается не более 1/3 первоначальной позиции.

6. Дивиденды выводятся со счёта.

7. Деньги, выведенные по п.3 и п.6., не могут использоваться для покупки акций.

( Читать дальше )

Дивидендный портфель подрос на 2% за день

- 22 августа 2022, 19:26

- |

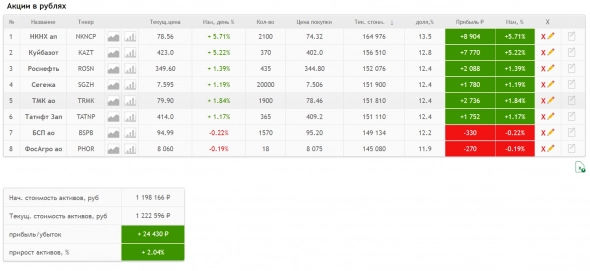

Сегодня он подрос на 2%, или +24 430 рублей.

Портфель подрос благодаря росту НКНХ пр. на +5,71% или +4,24 рубля и КуйбышевАзот на +5,22% или +21 рубль.

Утром рост был ещё более впечатляющим.

( Читать дальше )

Портфель акций под дивиденды до конца 2022 года (8 акций, ДД 8,8%)

- 21 августа 2022, 20:02

- |

Зелёным — дивиденды объявлены СД

Красным — дивиденды не объявлены СД, мой прогноз

Собрал портфель на 1 200 000 рублей, всех акций поровну.

( Читать дальше )

Мой Рюкзак #4. Избавление от ГДР и нефтегазификация портфеля

- 19 августа 2022, 17:01

- |

Продолжаю регулярную рубрику в виде публикаций своего портфеля, предыдущие посты тут:

Мой Рюкзак #3

Мой Рюкзак #1

Индекс Мосбиржи практически пробивал 2000, тянув мой портфель на дно (кстати с НГ просадка около 40% сейчас, полностью обнулён результат 2021 года :( ), но сейчас немного стало получше. Нерезиденты, конвертаторы… долгосрочно это всё не имеет смысла, если бизнесы стоят несколько прибылей, имеют некоторый возврат денег (дивиденды, байбек). а ключевая ставка 8%. Хотя сейчас это все не работает и возможно лучше спекулировать по теханализу вместе с Тимофеем, но я пока еще не сдался))

( Читать дальше )

Продал БСПБ

- 17 августа 2022, 11:51

- |

Вообще планировался портфель конечно без продаж, ждать как минимум 3 года, чтобы хотябы не платить налоги, это все так и остается, но в этом году зафиксировался минус за счет облигаций ОРГ. Так что выбор такой: держать до дивидендов и заплатить с них налоги или зафиксировать прибыть, не платя налоги за счет минусового портфеля за год.

И с облигациями так же буду поступать: продавать по возможности перед погашением/выплатами купонов, покупать акции. До конца года оставлю 15-20% облигаций с переменным телом, а потом не буду трогать портфель, пусть лежит несколько лет. Пополнять я его тоже почти перестал и планирую прекратить это дело вообще.

Мой инвестиционный и спекулятивный портфель - что сейчас куплено? Размер кредитного плеча.

- 16 августа 2022, 19:22

- |

Я продолжаю держать свой инвестиционный портфель и наращиваю спекулятивную покупку по мере появления позитивных сигналов на рынке. Все указанные ниже позиции расположены по мере убывания их объема.

Что есть в инвестиционной части портфеля?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал