продажа

Какая по Вашему мнению Эквити "лучше" ?

- 03 февраля 2018, 18:20

- |

Какая по Вашему мнению Эквити "лучше" ?

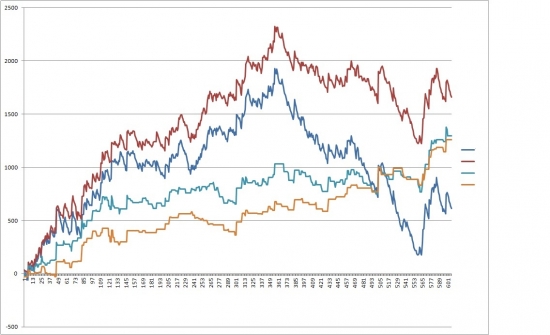

На графике Эквити шагов (центов) по сделкам по нефти накоплением за 2017 год с середины марта.

Тёмно-синяя линия — строго по ТС.

Красная — немного модифицированная ТС.

Бирюзовая — среднесрочная торговля по ТС (сделок в 3 раза меньше).

Горчичная — среднесрочная торговля по ТС (сделок в 6 раз меньше).

(У Бирюзовой и Горчичной горизонтальные участки — нет сделок, просто для наглядности сделал все графики приведенными.)

- комментировать

- ★1

- Комментарии ( 19 )

Прошу прощения за 100%% годовых при +32 шага в день по нефти.

- 05 января 2018, 11:35

- |

Прошу прошения... Поскольку эти цифры для тех, кто торгует строго фиксированной суммой и заработанное сразу снимает.

А вот если использовать сложные проценты при активном динамическом РискМенеджменте, то получается вот что:

700 %% годовых !!!

То есть, когда цена в нашу сторону — увеличиваем позу, когда против — уменьшаем. Я даже минипрогу написал, которая пишет цены увеличения/уменьшения позиции.

Вот сила активного динамического РМ !!!

P.S. Конечно число дано при постоянном ГО, но на то и активный динамический РМ, чтоб и ГО учитывать))

Кто понял — плюсуем, а кто по-другому считает — в комменты!!!

Желающим продавать опционы

- 05 января 2018, 06:01

- |

По плану я его буду делать минимум один год, а потом решу, продолжать ли.

Осталось еще пару месяцев и будет год.

И вот вчера случилось самое негативное за мой опционный опыт.

Суть моей продажи это продажи стрэддлов + слабенький хэдж дельты + хороший хэдж веги.

Закончив день на 122500 я имею макс убыток на экспирацию… и это крайне неприятно....

Если бы еще на 2-3 страйка вверх, то убытка не будет. Если вернемся назад на пару страйков, то также не будет убытка.

Если так вот тут и останемся, то будет неприятный убыток — он некритичен по портфелю, ибо это экспримент, но все равно неприятно.

Какие получились ошибки? Или это не ошибки? Слабенький хэдж дельты… грубо говоря, я её не на 100% закрываю, а процентов на 50.

Хэдж веги мало что дает… движение наверх неплохое состоялось, а волатильность приросла лишь на несколько процентов.

Можно купленные опционы продать, но там совсем маленький профит от них. Правильнее этого не делать.

( Читать дальше )

стоп ТС по нефти

- 04 января 2018, 09:49

- |

ТС и Нефть. Декабрьские танцы.

- 28 декабря 2017, 11:06

- |

Думаю, можно и про декабрь рассказать, не дожидаясь его окончания.

На конец вчерашней сессии ТС дала 566 шагов (или 5 баксов и 66 центов). Если без «плечей» торговать, то это где-то 8%% в месяц.

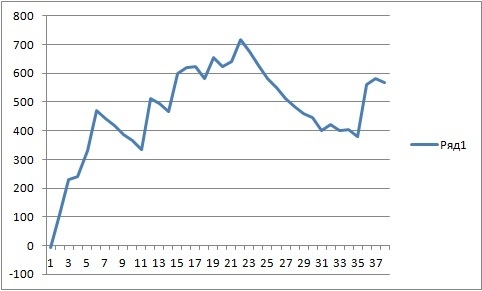

Вот эквити в шагах с 01 декабря. (по горизонтали — сделки)

Вроде норм в начале, ибо хорошие движения были; но как началась с 15-го декабря профитосжирающая флет-пила, хоть «караул кричи».

9 убыточных трейдов подряд, Карл!!! Это падение профита четко видно на графики эквити.

Таким образом ВСЁ ПО-ПРЕЖНЕМУ: ТС берет движения хорошо и нормально их держит, а на флет-пиле-консолидации-раздаче профит тает….

Все ваши советы читал, анализирую, кое-что пробую и пытаюсь формализовать в программный код.

НО КАК ТС НЕ ТОРГОВАТЬ НА флет-пиле-консолидации-раздаче ???? Какой фильтр порекомендуете? Или какой индюк тупо использовать? Или какой совет дадите? Может быть совет будет формальным и притянутым не из биржевой торговли...

Всех с Наступающим Новым Годом!!! Мира, Здоровья и Благополучия!!!

Торгуем нефтью вместе с FullCup 15.12.2017

- 15 декабря 2017, 13:03

- |

.

Число завершенных сделок за месяц: 22

Число завершенных сделок

в предыдущий торговый день : 3 сделки плюс 58 шагов...

только лонг: 1 сделка минус 31 шаг

только шорт: 2 сделка плюс 89 шагов

Доходность на сделку строго по ТС (в шагах и без комиссий): +29

Доходность накопительная с 01.12.2017 (в шагах): +640

.

Предупреждение: Публичная бесплатная трансляция торговли и сигналов в режиме реального времени прекращена. Публикуемая в комментариях инфа по сделкам и стопам неполная и с задержкой. Продолжение через обсуждение через «личку» или тут в «комментах» маякните — напишу. Присоединяйтесь!

Зачем, Сергей?

- 04 декабря 2017, 11:31

- |

Я уже несколько раз писал, что мое внимание приковано к компании Магнит. Я не буду сейчас оценивать фундаментальные показатели компании — это не мой конек. Говорить о продаже пакета акций крупнейшего акционера Сергея Галицкого, оцененного в $730 млн. Рассуждать о том, как реновация магазинов повлияет на дальнейший рост котировок. Домысливать, зачем Галицкому срочно понадобилась такая схема быстрого получения денег. Пусть этим всем занимаются аналитики.

Я привык говорить о том, что вижу собственными глазами. А вижу я сейчас следующую картину. Сильное нисходящее движение, за которое акции потеряли около 40% стоимости. Цена пробила уровень поддержки и линию нисходящего тренда. Смотрите картинку ниже. Тут я должен пояснить. Я никогда не опираюсь только на разные уровни, каналы и прочие технические вещи. Все это я использую как индикатор силы покупателей и продавцов и не более.

( Читать дальше )

Сравнение способов продажи опционов: двухсторонняя продажа волатильности vs пропорциональный спред vs хэджирование через базовый актив.

- 29 октября 2017, 12:22

- |

Краткое содержание:

— Почему дальние края имеют волатильность больше чем ближние?

— Как двухсторонняя продажа нейтрализует риски?

— Почему double ratio spread лучший способ для начал продаж опционов?

Знатокам предлагаю не читая ответить на эти вопросы)))

( Читать дальше )

Газпром. Экспирация октябрь.

- 19 октября 2017, 12:01

- |

Синтетика в опционах.

- 18 октября 2017, 17:23

- |

+1 колл = покупка 1 колла = бычья позиция

-1 колл = продажа 1 колла = медвежья позиция

+1 пут = покупка 1 пута = медвежья позиция

-1 пут = продажа 1 пута = бычья позиция

+1 БА = покупка 1 базового актива = бычья позиция

-1 БА = продажа 1 базового актива = медвежья позиция

+1 колл = одновременно +1 БА и +1 пут = покупается синтетический колл

-1 колл = одновременно -1 БА и -1 пут = продаётся синтетический колл

+1 пут = одновременно +1 колл и -1 БА =

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал