ростелеком

Новые позиции в портфеле /// Бесплатный инсайд /// Спойлер: состав портфеля

- 24 января 2025, 16:00

- |

Друзья, как обещал ранее, через месяц после добавления в портфель новых позиций и озвучивания их в закрытом блоге, размещаю их в свободном доступе. Напомню также, что позиции были также добавлены 26.12.24 и 28.12.24 Их размещу позже на канале (ссылка на канал)

Следующие 50% публикаций будут отведены каждой позиции отдельно (я их помечаю, как промежуточные посты по открытым позициям), чтобы у моей аудитории была не только уверенность, что сделки с хорошей доходностью открываются в режиме реального времени, а не задним числом, НО и возможность отслеживать позицию с момента покупки вплоть до момента фиксации прибыли.

Расчет балансовой стоимости, указанной на скрине был на 21 января 2024г. Сейчас балансовая стоимость, как вы понимаете выше.

Состав портфеля, который размещается в свободном публичном доступе, обновлю завтра на канале с учетом позиций, озвученных 26 декабря 2024г.

Кратко могу сказать одно: динамика положительная и это радует меня и моих инвесторов.

Комментарии / Вопросы / Идеи / Предложения — оставлять здесь

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Корректировка отраслевого портфеля самых перспективных акций 2025

- 24 января 2025, 10:29

- |

В декабре 2024 г. был сформирован портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности на горизонте 2025 г. На фоне новых вводных требуется изменение состава акций, оценим и промежуточную эффективность.

Месяц спустя

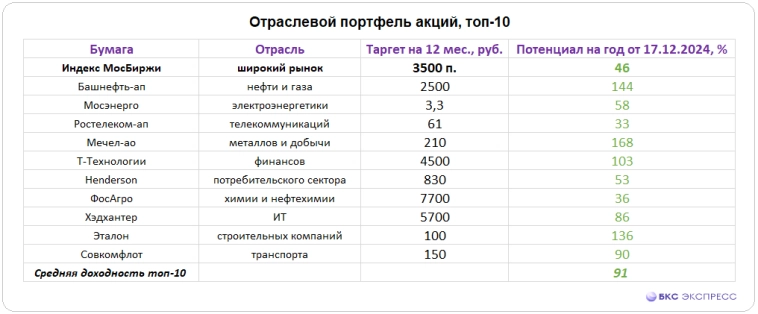

На основе Стратегии аналитиков БКС на 2025 г. был составлен портфель из 10 акций — по одной бумаге из каждого сектора рынка с максимальной прогнозной доходностью на год вперед.

Спустя месяц на рынке многое изменилось — состоялось рекордное ралли и цены акций взлетели, появились новые корпоративные вводные. В связи с этим проведем оценку изменения стоимости условного портфеля топ-10, сделаем необходимую замену в составе участников.

Было

Годовой таргет индекса МосБиржи без дивидендной компоненты был определен в 3500 п., от цен на закрытии рынка 17 декабря потенциал составлял 46%. Средняя перспективная доходность портфеля — 91%.

Стало

( Читать дальше )

Российские акции ТМТ-сектора с апсайдом более 35%

- 23 января 2025, 12:42

- |

👾 Аналитики «Финама» представили стратегию по ТМТ-сектору. Ключевые тезисы по отрасли в целом:

По итогам 2024 года объем рынка информационных и телекоммуникационных технологий (ИКТ) составил $5,3 трлн (+7,2% (г/г)), из которых на IT пришлось $3,7 трлн (+9,5% (г/г)) и на телекоммуникации — $1,6 трлн (+2,9% г/г).

В 2025 году темпы прироста IT-рынка поднимутся до 11,3%. Весь ИКТ-рынок (включая операторов связи) вырастет на 9,3% и достигнет $5,8 трлн — на год быстрее, чем ожидали ранее.

Объем рынка искусственного интеллекта (ИИ) в 2024 году составил $245 млрд, а прогноз на 2025 год составляет $305 млрд. К 2030 году рынок вырастет до $1,2 трлн.

Крупнейший ИИ-стартап Open AI привлек в прошлом году $6,6 млрд, за которыми в 2025 году последуют новые транши. Оценка Open AI достигла $157 млрд, конкурирующей компании Anthropic — $60 млрд. Однако на фондовом рынке за год появилась лишь одна компания индустрии ИИ – Nebius N.V., причем это не новая компания, а бывший зарубежный бизнес «Яндекса».

( Читать дальше )

⚡️ Успешный провал российского IT, президент США, жмущий на красную кнопку, и пенсионерка с полумиллиардом рублей под матрацем ⚡️

- 22 января 2025, 09:40

- |

⬇️ Об этом и многом другом в сегодняшнем утреннем дайджесте ⬇️

✏️ Оhayō, господа инвесторы.

⭐️ Гений отечественного импортозамещения, трехкратный обладатель гран-при конкурса «лучший дизайн социальной сети» имени Артемия Лебедева, и по совместительству одна из самых больших, наглых и прожорливых в финансовом плане голов гидры, именуемой «Газпром-Медиа», выращенной в секретных биолабораториях подземелий ведущих психиатрических больниц — компания ВК — отчиталась перед многомиллионными поклонниками (кто мы-то? кто мы? я один здесь) своего артхаусного творчества о достижении их детищем, магазином приложений Rustore, заветной отметки в 50 миллионов пользователей, что, однако, все еще пока что далеко от масштабов российской аудитории того же Google Play. Но, я уверен, что все это временные трудности: придет время и его запретим… кхм… догоним и перегоним я хотел сказать. Кстати, кто поинтересуется, приведет ли очередная «победа» к увеличению получаемой компанией прибыли, тот русофоб, своими вопросами закладывающий бомбу под саму российскую государственность.

( Читать дальше )

Утренний кофе с рынком: рубль, Ростелеком и геополитический коктейль

- 22 января 2025, 09:10

- |

morning note☕️

IMOEX (2935) по итогам сессии закрылся +0.2%, при этом RTSI +2.2%. Укрепление в рубле поддавливало рынок акций, но инвесторы выкупили просадку первой половины дня. Выглядит так, что рынок будет дрейфовать до звонка/встречи Трампа с Путиным (ожидания не дадут сильно упасть, но и дополнительных драйверов для существенного роста с этих уровней пока нет). ОФЗ по итогам сессии немного ниже, RGBI (104.8) -0.14%.

Вчера я опубликовал идею по покупке Ростелекома прям после публикации прессой информации об утечке персональных данных клиентов у одного из подрядчиков. Сток +3.5% с момента публикации новости и идеи. Сливы/взломы в последние годы у нас происходят нередко и практически никогда не имеют финансовых последствий для компании, поэтому трудно понять на чем пытались компанию продавать. Идея конечно остается в силе с ориентиром на середину/конец осени этого года.

Куча новостей по Трампу, которые либо дублируют уже сказанное, либо отношения к российскому рынку не имеют. Вчера выступление Зеленского на экономическом форуме в Давосе не показалось мне дружелюбным.

( Читать дальше )

Вечерний обзор рынков 📈

- 21 января 2025, 19:01

- |

Курсы валют ЦБ на 22 января:

💵 USD — ↘️ 99,9282

💶 EUR — ↘️ 103,2856

💴 CNY — ↘️ 13,7370

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,18%, составив 2 934,71 пункта.

▫️ Банк России опубликовал данные по платежному балансу и внешнему долгу. Положительное сальдо счета текущих операций в 2024 г.: $53,8 млрд руб. (+7,4% г/г), профицит торгового баланса: $122,6 млрд; внешний долг РФ на 01.01.2025 г.: $290,4 млрд (-8,7% г/г или -$27,5 млрд).

▫️ ЦБ, Минфин, Минэкономразвития и МИД согласовали инициативу по закреплению в законе права на изъятие иностранных активов недружественных стран и связанных с ними лиц, причастных к заморозке российских ЗВР, выяснили «Известия», правкомиссия по законопроектной деятельности рассмотрит её на следующей неделе. Издание уточняет, что сейчас предусмотрены ограничения в виде блокировки активов на счетах типа С и передача долей компаний во временное управление государства.

▫️ ЦБ и НРД считают, что Euroclear в России банкротить нельзя, поскольку при перечислении средств со специальных счетов будет нарушен президентский указ #665, — мнение высказано в Арбитражном суде Москвы, где ЦБ и НРД выступали в качестве третьих лиц.

( Читать дальше )

Ростелеком 2.0

- 21 января 2025, 15:15

- |

В марте прошлого года я писал идею по покупке акций Ростелекома (можно прочесть тут).

Много воды утекло с того момента и фактически идея развалилась от роста ставок. Перенос публикации Стратегии и див политики. Перенос IPO дочерних компаний, в частности ЦОД (но менеджмент ожидал и других размещений). Рост ставки ну и как результат падение стока.

Весь прошлый год менеджмент заявлял о возможности размещения на рынке двух дочерних компаний РТК-ЦОД и Солар в 2024 году. В октябре СЕО Ростелекома на форуме «Сделано в России» заявил, что компания выбирает время для размещения ЦОД (IMOEX 2770), но уже в ноябре, на конференции по безопасности он же заявил о том, что компания решила отложить IPO ЦОД из-за сложившейся рыночной ситуации (IMOEX 2630). Между этими заявлениями ЦБ повысил ставку на 200 бп до 21% (25 октября) и аппетит к риску у инвесторов совсем пропал. При этом 5 декабря, на форуме Россия зовет зампред правления Ростелекома, Трегубенкова, объясняла что стало причиной отказа от размещения ЦОД (не привлекательная оценка инвесторами), но также добавила, что IPO Солар остается на столе.

( Читать дальше )

ГК Солар приобрела 49% в российском разработчике SIEM-платформ "Гефест текнолоджиз" — Ведомости

- 21 января 2025, 14:39

- |

ООО «Гефест текнолоджиз» – российский разработчик решений по кибербезопасности. Одно из них – программный комплекс «Эгида», объединяющий основной функционал для построения Security Operations Center, в том числе функции управления и анализа информации и событий информационной безопасности (SIEM).

В 2023 г. выручка ООО от продаж составила лишь 1,68 млн руб., но стартап показал чистую прибыль в 55,2 млн руб.

Объем российского рынка SIEM в 2023 г. составил, по разным оценкам, от 20 млрд до 24 млрд руб., говорит представитель «Солар». Опрошенные «Ведомостями» аналитики сошлись на том, что объем рынка SIEM в России в 2024 г. составил около 18-20 млрд руб.

www.vedomosti.ru/technology/articles/2025/01/21/1087459-solar-kupila-siem-platform

Ростелеком сообщил об утечке данных, в компании отметили, что утечки особо чувствительных данных не было, но рекомендовали сбросить пароли и включить двухфакторную идентификацию — Прайм

- 21 января 2025, 13:56

- |

«Ростелеком» сообщил об утечке данных

По данным компании, она могла произойти из инфраструктуры подрядчика. Оператор принял меры по устранению обнаруженных угроз.

В «Ростелекоме» отметили, что утечки особо чувствительных данных не было, но рекомендовали сбросить пароли и включить двухфакторную идентификацию.

t.me/prime1

Большой четверке операторов поручили провести пилотные проекты 5G до конца II кв 2025 г. в Москве, Санкт-Петербурге и других городах – Ведомости

- 21 января 2025, 09:02

- |

Государственная комиссия по радиочастотам (ГКРЧ) поручила совместному предприятию «Новые цифровые решения» (НЦР) провести пилотные проекты 5G в полосе частот 4630–4990 МГц до конца второго квартала 2025 года. Проекты будут реализованы в Москве, Санкт-Петербурге, Казани, Новосибирске, Нижнем Новгороде и Московской и Ленинградской областях.

Протокол ГКРЧ от 24 декабря 2024 года отмечает, что тестирование будет связано с динамическим управлением частотным спектром. Это нововведение позволит временно ограничивать использование частот для операторов связи, если они будут пересекаться с работой силовых ведомств. НЦР уже готова продемонстрировать эту систему заинтересованным сторонам.

В планах — устранение проблем с покрытием в городах с плотной застройкой, однако высокие затраты на строительство и высокая ключевая ставка затрудняют реализацию проектов. Эксперты считают, что коммерческое развертывание сетей 5G в России не стоит ожидать до 2027 года, несмотря на успешное тестирование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал