рынок

Рынки ориентируются на точную и правдивую информацию, а правительства — наоборот

- 09 сентября 2020, 12:10

- |

Работали ли вы когда-нибудь с людьми, которым не доверяли, и которые говорили вам неправду? Без возможности доверять тому, что вы услышали, эффективное сотрудничество практически на всех пределах выбора сокращается, поскольку подорвана его основа (Теория выбора утверждает, что большинство решений делается “на пределе”. Предел — это текущий уровень деятельности. Думайте о нем как о грани, с которой следует делать выбор. Выбор “на пределе”, — это решение сделать что-то немного больше или немного меньше, — прим.ред.).

Когда мы посмотрим на множество пределов выбора, с которыми взаимодействуют люди, подавляющее большинство которых даже не знают друг друга, эта проблема эффективного сотрудничества возрастет в геометрической прогрессии, В современной экономике мы все зависим от множества незнакомцев – не только наше процветание, но и выживание.

Иногда нам кажется, что мы получим стратегическое преимущество за счет преднамеренного обмана других людей. Наши слова являются оправданием для себя и для других того, что наш выбор был хорошей идеей. Но часто это приводит к тому, что люди перестают верить такому человеку и считают, что на него нельзя положиться. Но когда идет речь о политической власти, стимулы для такого обмана и самообмана резко возрастают, потому что политическая власть означает возможность использовать силы принуждения правительства, а значит отдача от таких действий здесь намного больше.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

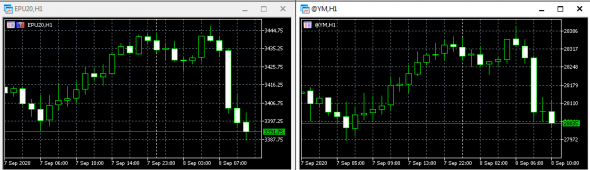

Какие учения??? Там S&P и DOW валятся уже)))

- 08 сентября 2020, 13:36

- |

Так Америка после выходных еще до открытия основной сессии валится.

По ДОУ уже 400 п. вниз проехали.

29000 по ДОУ все ХАЙ на ближайшие пару лет.

( Читать дальше )

⚡️Новость которая могла повилять на рынок: Российские военные в Минске

- 08 сентября 2020, 12:12

- |

Новость вышла час назад, на главной смартлаба не вижу.

Рынок сейчас нервный, реагирует на такие вещи.

Фьючерс РТС обновил минимум с 20 июля, пробив 121,000.

Правда там и нефть синхронно падает (уже 5й день подряд).

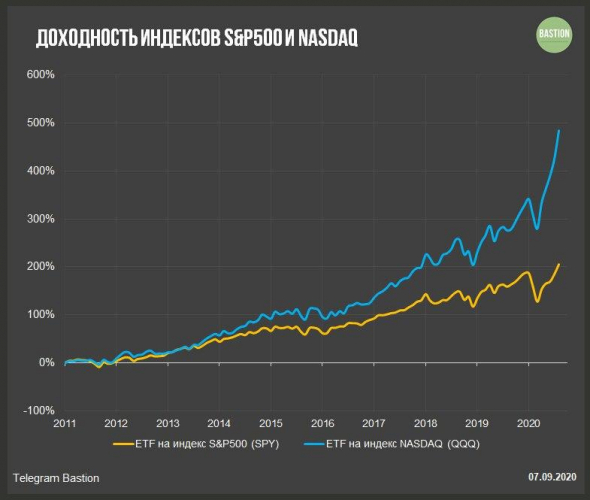

Кит в индексе Nasdaq: кто разгоняет американский рынок акций?

- 07 сентября 2020, 13:44

- |

▫️Financial Times пытается разгадать загадку роста американского технологического сектора в последние месяцы. Среди возможных причин источники газеты называют огромную позицию японского Softbank в деривативах на акции США. Источники Wall Street Journal также сообщают, что японский конгломерат в этом году купил опционы на акции США на сумму в $50 млрд.

▫️Объем торгов опционами на американские акции за последние две недели в 3 раза превышал средний дневной уровень 2017-2019 годов — данные Goldman Sachs. Один из управляющих хедж-фондом говорит, что никогда видел таких денежных потоков в деривативы за 20 лет карьеры.

▫️Кроме Softbank, в повышенном интересе к опционам обвиняют трейдеров Robinhood. Приложение позволяет неопытным инвесторам легко покупать крайне рискованные инструменты, в том числе опционы. Стратег инвестбанка Nomura Чарли Макэлиот говорит, что именно необычная активность в колл-опционах могла стать главной причиной невероятного роста акций в последние недели.

( Читать дальше )

Только по рынку. Несколько графиков.

- 06 сентября 2020, 21:36

- |

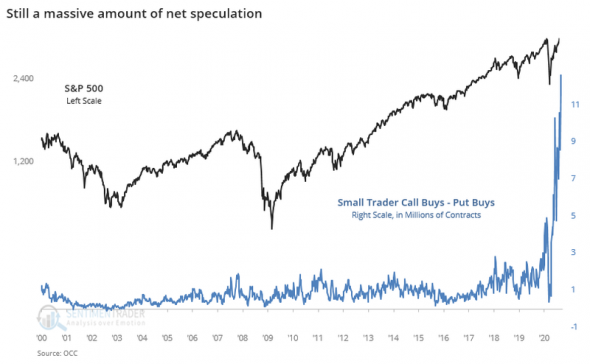

Спекулятивные покупки коллов в последнее время выросли до невиданных ранее уровней.

Несмотря на откат инвесторы увеличили свои позы с использованием заемных средств. Если проще все сидят с МАКС. плечом.

Посмотрите на МАКСИМУМЕ за 20 лет!!!

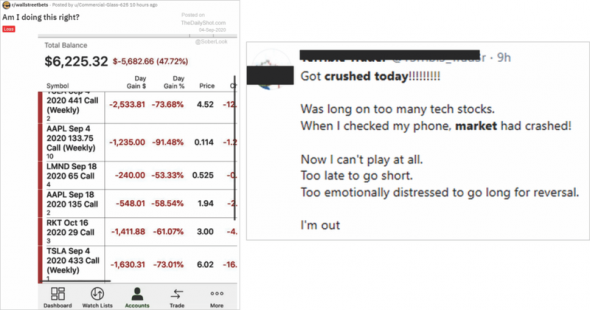

Ниже такой скрин я вам уже показывал. Результат после падения на этой недели, опционы. Теперь его уже постят многие ресурсы)))

( Читать дальше )

Если ковид это миф что будут делать те кто отбивает на этом бабки?

- 06 сентября 2020, 18:06

- |

Короче корона это хрень болотная которую не стоит бояться.

- 06 сентября 2020, 12:56

- |

Благотворительность как услуга: как продают страх, стыд и ненависть.

- 04 сентября 2020, 23:39

- |

= = = = =

Рекомендуемое чтение:

Маркетинг в сфере финансов, B2B и сложных услуг (части 1, 2, 3, 4, 5)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал