спрос

На рынке нефти дефицит

- 11 апреля 2024, 13:20

- |

Дефицит нефти в мире признали уже и в Управлении энергетической информации — ведомстве Минэнерго США. Обычно это агентство подходит к оценкам рынка более оптимистично, с точки зрения потребителя. Теперь же в управлении признали, что с февраля производство сырья не поспевает за потреблением и данная ситуация продлится вплоть до второго полугодия 2024 г.

В последний месяц зимы дефицит нефти составил 1 млн баррелей в сутки, в марте — 240 тыс., в апреле он будет равен 600 тыс., а в первый месяц лета подскочит аж до 1,7 млн.

Ссылка на пост

- комментировать

- Комментарии ( 1 )

Падение мировых цен на удобрения в 2023 г. серьезно ударили по финансовым результатам российских химических компаний - Ъ

- 02 апреля 2024, 07:35

- |

Падение мировых цен на удобрения в 2023 году существенно снизило финансовые показатели российских компаний, несмотря на увеличение производства до исторического максимума и улучшение логистики. Например, чистая прибыль группы «Еврохим» упала на 37%, до 111,9 млрд рублей, а «Акрон» и «Уралкалий» также сократили свою прибыль.

Падение цен обусловлено недостаточным спросом и избыточными запасами. Увеличение затрат на оборудование, услуги и логистику также оказало негативное влияние на маржинальность компаний.

Производство удобрений в России в 2023 году достигло рекордного уровня, выросло на 10,3%, до 26 млн тонн. Особенно высокий рост показал сектор калийных удобрений.

Несмотря на сложную ситуацию, в начале 2024 года наблюдается повышение покупательской активности и рост цен на удобрения в Европе и США. Прогнозируется стабилизация мировых цен на удобрения к концу года.

Источник: www.kommersant.ru/doc/6609544?from=doc_lkКто покупает золото?

- 27 марта 2024, 15:33

- |

Золото продолжает свой поступательный рост и аналитики связывают это с высоким спросом со стороны центральных банков. Попробовали разобраться, действительно ли это так.

Согласно данным Всемирного золотого совета в 4 квартале 2023 г. спрос на золото со стороны мировых ЦБ составил 229 тонн металла, что действительно, выше чем средний спрос последних пятнадцати лет, однако не такой высокий как в третьем квартале 2022 г.

К февралю 2024 г. в резервах мировых ЦБ накопилось 35,9 тыс. тонн золота, это всего на 93,9 тонн больше, чем в 3-м квартале 2023 г. (сводных данных за 4-кв пока нет). То есть, по идее спрос либо ушел в отрицательную зону, либо сократился. Получается, что в первом квартале текущего года покупки в резервы не столь значимы.

Статистика по рынку золота

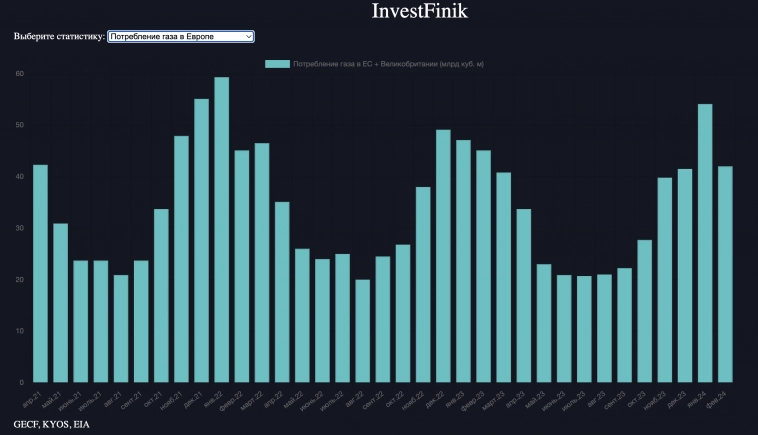

Потребление газа в Европе резко сократилось

- 22 марта 2024, 14:22

- |

В феврале страны Европейского Союза вместе с Великобританией потребили 42 млрд куб. м. газа, что на 12,1 млрд меньше, чем в январе.

Падение спроса было вызвано несколькими факторами. Во-первых, более теплой зимой, что сократило потребность в отоплении. Во-вторых, несмотря на более низкие цены на газ, в Европе наблюдается стагнация производств. В-третьих, произошло частичное замещение за счет альтернативной генерации.

В самой большой экономике Европы — Германии — потребление газа в последний месяц зимы составило 7,7 млрд куб. м, что на 11% меньше, чем годом ранее. В Германии также, как и в Европе в целом в этом году была теплая зима. Кроме того, в стране идет активное смещение потребления в сторону других источников энергии. Так, к примеру, сейчас ветряная генерация дает 41%, а газовая лишь 17%. Солнечные панели вырабатывают около 6% всей электроэнергии в стране.

Ссылка на пост

Скорректированная прибыль Русала по МСФО в 2023 году упала на 90%, составив $73 млн. Выручка компании снизилась на 12,6%, до $12,21 млрд - отчет компании

- 15 марта 2024, 07:01

- |

РУСАЛ опубликовал финансовые результаты по МСФО за I полугодие 2023 г.

— Выручка: $5,9 млрд (-16,9% г/г, -12,8% п/п).

— Скорректированная EBITDA: $290 млн (-84% г/г, +31,2% п/п).

— Чистая прибыль: $420 млн (-75% г/г, рост в 3,7 раза п/п).

— Чистый долг: $6,3 млрд (+7,2% г/г, +0,4% п/п).

— Чистый долг/EBITDA: 12,3х (3,1х на конец 2022).

— FCF: -$319 млн (+2,6% г/г, +4,6% п/п).

Ключевые моменты:

Влияние экономической неопределенности: В 2023 году спрос на алюминий снижался из-за глобальной экономической нестабильности, а также из-за геополитических напряжений, что привело к снижению цен на металл.

Продажи и производство: «Русал» увеличил объем продаж алюминия и сплавов на 6,6%, продав 4,153 млн тонн, однако производство алюминия немного выросло, а производство бокситов сократилось.

Меры по обеспечению стабильности: Компания продолжает работать над обеспечением сырьевой независимости и развитием внутреннего рынка. В 2023 году «Русал» также досрочно выплатил налог на сверхприбыль в размере $39 млн.

( Читать дальше )

В ближайшие 4 месяца на рынке нефти будет дефицит

- 13 марта 2024, 13:37

- |

Согласно обновленным данным от Управления энергетической информации США,в феврале дефицит нефти на рынке составил 1,1 млн баррелей в сутки , в последующие три месяца недостаток сырья снизится до уровней в 400-900 тыс. баррелей, однако он все равно будет присутствовать.

К лету на фоне нового автомобильного сезона дефицит нефти вырастет вновь — до 1,67 млн.

Таким образом, в течение четырех месяцев на рынку будет не доставать сырья, что должно оказать поддержку котировкам.

Ссылка на пост

В феврале не было покупателей на российские акции

- 12 марта 2024, 09:34

- |

По итогам прошлого месяца физические лица — основной участник рынка — купили акций на сумму в 2,2 млрд рублей. () Для сравнения средний объем покупок со стороны частных инвесторов в 2023 г. составлял 14,4 млрд рублей в месяц.

Кроме того, нерезиденты продолжили избавляться от российских акций, продав за месяц бумаг на 4,3 млрд рублей. Помимо их сокращали свои портфели и фонды доверительного управления — за месяц они стали меньше на 12,9 млрд рублей.

На этом фоне фондовый рынок России чувствовал себя неустойчиво в феврале. Возможно, участники рынка предпочитали не рисковать и дождаться решения США по санкциям, поэтому больших покупок и не было.

Кто сливает ОФЗ? Основные факторы падения RGBI

- 10 марта 2024, 20:58

- |

Салют, мои маленькие любители инвестиций! У нас тут индекс RGBI уже давно хворает и продолжает падение (RGBI отражает непосредственно динамику чистых цен гособлигаций — без учета накопленного купонного дохода).

В индексе российских государственных облигаций уже не первый год льется кровь, тела ОФЗ падают, доходности растут - значит участники рынка их сливают/распродают? Совершенно верно. И, если в 2021 году это можно было списать главным образом на ожиданиях и фактическом повышении ключа с 4,25%, то в последние 2 года появились новые вводные данные.

На это, на мой взгляд, в основном повлияло несколько факторов:

1) Смена риторики Банка России и сохранение ключевой ставки на уровне 16%, что вызвало перенос ожиданий по снижению ключевой ставки на более поздний срок, а рынок, как известно, торгует ожидания. Да и доха в ОФЗ была сильно ниже ключа.

2) Неуверенность в стабильности курса национальной валюты

3) Увеличение объема рынка ОФЗ с 01.02.2022 г. по февраль 2024 г. на 4,69 трлн рублей или на 30,3%, рост заимствования не самый интенсивный исторически, но присутствовало предложение, превышающее спрос, из-за чего Минфину России приходилось делать дисконт

( Читать дальше )

Частные инвесторы охладели к акциям

- 07 марта 2024, 09:20

- |

Согласно данным Московской биржи, в феврале частные инвесторы вложили в акции (https://investfinik.ru/stata/stat_21.html) 4,6 млрд рублей. Если посмотреть на динамику, то явно видно, что спрос со стороны физических лиц снижается и прошедший месяц оказался одним из самых скромных за последний год с точки зрения спроса.

Инвесторы сейчас предпочитают облигации акциям — в феврале они купили долговых бумаг на 59,1 млрд руб., что на 16,1 млрд больше, чем месяцем ранее. Однако даже здесь спрос со стороны физических лиц меньше, чем в первой половине 2023 г.

Однако, стоит отметить, что совокупный спрос инвесторов выше аналогичного показателя прошлого года на 11%.

Спрос на полуприцепы сокращается после рекордов 2023 года

- 05 марта 2024, 13:20

- |

Подробнее — в материале «Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал