ставка ФРС США

Трейдеры начинают прайсить повышение ставки

- 21 февраля 2024, 08:27

- |

Ожидания скорого снижения ставки были слишком завышены несколько недель назад, и Пауэллу пришлось остудить рынок. В результате, через 3 недели рынки не только исключили снижение в марте, но и значительно снизили вероятность сокращения в мае, и даже на июньском заседании.

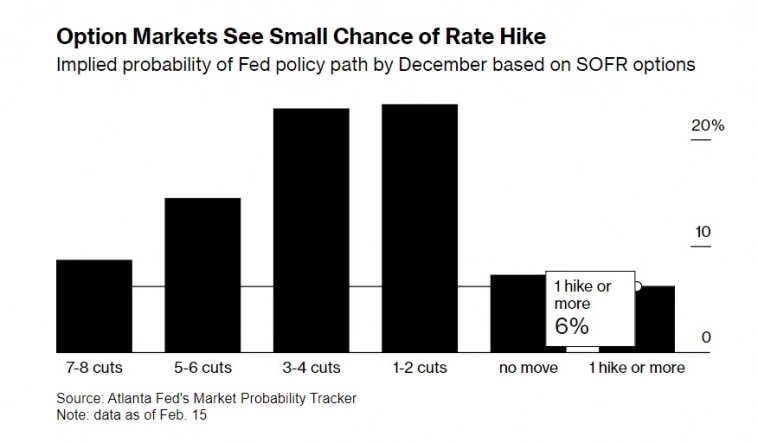

Сейчас рынок опционов закладывает 7% вероятность того, что ФРС не изменит ставку к концу 2024 года, и 6% вероятность одного или более повышений.

bloomberg.com

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

- комментировать

- Комментарии ( 0 )

Ставку ФРС снова могут повысить??

- 20 февраля 2024, 19:58

- |

Рынки продолжают гадать, как сильно может снизить ставку ФРС в этом году.

Как я писал на прошлой неделе, ожидания стали более умеренными⬇️.

Так, если в декабре – начале января рынок закладывался на 6-7 снижений (- 1,5%-1,75% от текущих 5,5%), то на текущий момент ожидания сместились к 3-4 снижениям (в пределах -1%)

При этом сама ФРС говорит о 3х снижениях до конца 2024, как базовом прогнозе.

Интересно, что после последних данных по инфляции часть участников рынка начали страховаться и от возможного повышения ставки до конца года (такой вариант возможен в теории при разгоне инфляции). Вероятность такого исхода пока оценивается в 6%.

Примерно такая же вероятность (7%) закладывается на то, что ставку оставят до конца года на текущем уровне.

Принимая во внимание изменения настроений, стоит осторожнее относиться к покупке «длинных» бумаг с погашением через 10+лет. Быстрого снижения доходностей может и не произойти, а короткие бумаги дают в некоторых случаях доходность к погашению не ниже, а иногда и выше.

( Читать дальше )

Инфляционный монстр рычит: акции падают, а надежды на снижение ставки ФРС гаснут

- 14 февраля 2024, 13:45

- |

Инвесторы ждали с замиранием сердца, но получили удар под дых. Горячий отчет по индексу потребительских цен (ИПЦ) США за январь 2024 года показал, что инфляция не сбавляет обороты, а наоборот, ускоряется. Это развеяло надежды на скорое снижение ставки ФРС, что привело к распродаже на фондовом рынке.

Анализ:

- ИПЦ вырос на 0,6% в январе, что стало самым высоким месячным приростом с 2021 года.

- Годовая инфляция в США достигла 7,5%, что выше прогнозов аналитиков.

- Рост цен на продукты питания и энергоносители стал основным фактором ускорения инфляции.

( Читать дальше )

Будет ли снижение ставки?

- 14 февраля 2024, 06:46

- |

headlines F:

Среди sell side компаний значительно сузился разброс прогнозов относительно даты первого снижения ставки. Сейчас все ожидают первое снижение либо в мае, либо в июне, и мнения по этому поводу разделились почти поровну.

Ожидания относительно совокупного снижения в 2024 году все так же варьируются в широком диапазоне — от 0.75% до 2.50%. Среднее значение практически совпадает с прогнозом рынка — 5-6 снижений по 0.25% на каждом заседании.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Что же такое происходит?

- 13 февраля 2024, 22:27

- |

Сегодня вышли данные по инфляции в США. Данные по показателю CPI Core +3,9% (не изменился с прошлого месяца), вместо ожиданий 3,7%. Данные по показателю CPI +3,1% (припал с +3,4% с прошлого месяца), вместо ожиданий +2,9%. Показатели приводятся YoY.

Эти данные намекают, что высокие ставки продержаться дольше, чем ожидал рынок. Тем временем, нельзя забывать обслуживать свой долг.

Тем временем, S&P500 на исторических максимумах. Минфин США, кстати, планирует провести в ближайшие месяцы крупнейшие долговые аукционы, что очень кстати, когда можно переложиться из исторически дорого индекса акций в исторически высокую доходность долгового рынка.

( Читать дальше )

⚡️ФУНДАМЕНТАЛЬНЫЙ ОБЗОР ФИН. РЫНКОВ НА НЕДЕЛЮ (12 - 16 Февраля 2024)

- 12 февраля 2024, 16:03

- |

Прошедшая неделя позволила рыночных акулам немного перевести дух после январского валютного шторма. Основной актор рынка — американский ФРС затаился в своих кулуарах, изучая стат. данные для мартовского решения по ставкам.

На этой неделе таких данных будет предостаточно — ее можно смело «окрестить» инфляционной пятидневкой. Данные по потребительским (во вторник) и промышленным ценам (в пятницу) выйдут практически по всем ведущим мировым экономикам.

Рынки ждут падение общей инфляции CPI США из-за снижения цен на энергоносители и снижение по году базовой инфляции на 0,1%гг.

По инфляции PPI США также ожидается незначительное падение.

Если данные выйдут около прогнозных значений, то текущая коррекция против доллара может углубиться.

В среду фокус внимание переместится в Континентальную Европу и Туманный Альбион — по первым опубликуют данные по ВВП, по вторым — потреб. цены. Тут, в отличие от Штатов, ждут рост показателя, что может сыграть на руку британцу.

Четверг интересен под призмой розничных продаж звездно-полосатых.

( Читать дальше )

ФРС, риторика.

- 12 февраля 2024, 01:18

- |

ФРС ХОЧЕТ УДОСТОВЕРИТЬСЯ В ПРОЧНОСТИ НИСХОДЯЩЕГО ИНФЛЯЦИОННОГО ТРЕНДА

Баланс Федерального Резерва за последнюю неделю увеличился на $2 млрд. vs -$48 млрд. неделей ранее. Сейчас он составляет $7.682 трлн. С максимумов ($9.015 трлн) баланс снизился на -$1.333 трлн.

Риторика представителей ФРС:

Kashkari:

• ожидаю два или три снижения ставки в этом году

• хороший рост экономики определенно дает нам время для размышления, когда начинать смягчать политику

Collins:

• ставка будет снижена в этом году, но – позже

Barkin:

• для решения по ставке мы должны быть уверены, что инфляция поступательно снижается

Mester:

• точного времени начала разворота вниз по ставке пока сказать не можем

Bowman:

• в инфляционных процессах нас сильно беспокоит рост зарплат, и спешить понижать ставки абсолютно не нужно

Ожидания рынка по ставке ФРС

- 06 февраля 2024, 10:21

- |

Рынок снизил ожидания по снижению ставки в 2024 году. Сейчас ожидается ставка на уровне 4.25% к концу 2024, по сравнению с прогнозом в январе , который составлял 3.75%. Т.е. рынок скорректировал ожидания и исключил 2 снижения ставки по 0.25%

Сейчас рынок считает, что ФРС снизит ставку 5 раз по 0.25% или на 1.25% в этом году.

cmegroup.com, headlines F.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Неспокойно на рынках недвижимости. Австрия, Германия, Великобритания, Швейцария, Саудовская Аравия, США, Япония.

- 04 февраля 2024, 22:30

- |

Месяц назад: по материалам Блумберг: Неспокойно на рынках недвижимости. Австрия, Германия, Великобритания, США, Южная Корея, Китай.

В настоящее время ситуация не улучшилась.

Signa Holding GmbH — крупнейшая частная компания в сфере недвижимости в Австрии. Signa Holding GmbH объявила о процедуре банкротства в конце ноября 2023 года. Компания подаст заявление о процедуре реструктуризации самоуправления в коммерческом суде Вены.

Империя недвижимости австрийского предпринимателя Рене Бенко находится на грани краха. Signa Holding GmbH, совладелец лондонского универмага Selfridges и нью-йоркского здания Chrysler Building, стала последней жертвой кризиса на рынке недвижимости, вызванного окончанием почти нулевых процентных ставок и снижением спроса на офисные помещения. Неясная структура бизнеса группы и большой аппетит к деньгам сделали ее особенно уязвимой, когда дела становились трудными.

Чтобы стабилизировать крупные проекты во время глобального спада коммерческой

( Читать дальше )

📊ФРС сохранила ставку на текущем уровне. Какие выводы можно сделать после выступления главы ФРС Пауэлла?

- 01 февраля 2024, 14:13

- |

👉Как и ожидалось, ФРС сохранила ставку на уровне 5,25% — 5,50%. При этом во время пресс-конференции мы получили не совсем однозначные посылы.

👆🏻С одной стороны, мы наконец получили сигнал, что ставка скорее всего находится на пике. Помимо этого Пауэлл озвучил перспективы снижения ставки в этом году если экономика будет вести себя в соответствии с ожиданиями чиновников. Так же Пауэлл отметил, что почти каждый участник FOMC считает целесообразным снизить ставку и самое важное — сильный рост экономики больше не рассматривается в качестве проблемы.

👆🏻Но в тоже время было озвучено, что ФРС готова удерживать ставку на текущих уровнях дольше, если это потребует экономика. Снижения рынка труда так же не ожидается, а «мягкой посадки» экономика все еще не достигла. На сегодняшнем заседании не поступало предложений о снижении ставки. В то же время существуют значительные разногласия среди чиновников о том, в какой момент начать её снижать и оснований для снижения ставки в марте, вероятно, не будет достаточно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал