SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сша

Обама: США сохраняют за собой право на военную операцию в Сирии

- 11 февраля 2014, 23:17

- |

Хотя политическое урегулирование конфликта в Сирии предпочтительнее, США сохраняют за собой право провести военную операцию, заявил президент США Барак Обама, выступая в Вашингтоне на совместной пресс-конференции с президентом Франции Франсуа Олландом.

«Я всегда говорю, что оставляю за собой это право», — сказал Обама, передает РИА «Новости».

Обама также напомнил о том, что осенью прошлого года военная операция была признана целесообразной. Вместе с тем, по его словам, окончательно урегулировать сирийский вопрос можно только политически.

«Военного решения нет, но ситуация очень нестабильна, она опасна не только для Сирии, но и для всего региона», — сказал Обама

Напомним, в 2013 году в США активно обсуждали возможность нанесения ракетных ударов по Сирии, но Россия предложила вместо этого ликвидировать сирийский химарсенал. Глава комитета Госдумы по международным делам Алексей Пушков считает, что Россия спасла США от очередной «дурной войны», а Обама заявляет, что ответственность за ликвидацию Сирией химоружия лежит на России. vz.ru/news/2014/2/11/672115.html

«Я всегда говорю, что оставляю за собой это право», — сказал Обама, передает РИА «Новости».

Обама также напомнил о том, что осенью прошлого года военная операция была признана целесообразной. Вместе с тем, по его словам, окончательно урегулировать сирийский вопрос можно только политически.

«Военного решения нет, но ситуация очень нестабильна, она опасна не только для Сирии, но и для всего региона», — сказал Обама

Напомним, в 2013 году в США активно обсуждали возможность нанесения ракетных ударов по Сирии, но Россия предложила вместо этого ликвидировать сирийский химарсенал. Глава комитета Госдумы по международным делам Алексей Пушков считает, что Россия спасла США от очередной «дурной войны», а Обама заявляет, что ответственность за ликвидацию Сирией химоружия лежит на России. vz.ru/news/2014/2/11/672115.html

Так ли уж плохи Non farm payrolls?

- 11 февраля 2014, 11:06

- |

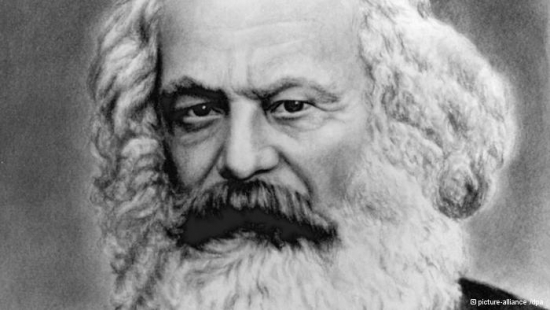

Рабочее население, производя накопление капитала, тем самым в возрастающих размерах производит средства, которые делают его относительно избыточным населением. (Карл Маркс)

Несколько лет назад в разгар безработицы в Европе массово скупали труды Карла Маркса, посвященные вопросам занятости и безработицы. Его теория прибавочной стоимости, тезисы роста органического строения капитала и закон о народонаселении в прямом смысле слова переживали свое второе рождение. Перенаселение, по Марксу, имеет три формы: текучую, скрытую и застойную, что соответствует формам безработицы. Текучая безработица – это положение, когда рабочие то увольняются, то привлекаются, хотя и в постоянно убывающей пропорции по сравнению с масштабом производства. Скрытая безработица характерна в первую очередь для сельского хозяйства, где работники вроде бы и заняты, но далеко не полностью и в зависимости от ситуации могут заниматься несельскохозяйственным трудом. Под

( Читать дальше )

Зашел ко мне в гости Алексей (Florida Trader)

- 10 февраля 2014, 21:38

- |

Сидит пипсует свои пенни-стаки. Рассказывает мне про сетапы и как сделать бабок в рынке.

Посмотрел его эквити — впечатляет. Особых просадок почти нет.

Торугет через United Traders, терминал Sterling, котировки и графики смотрит в TOS.

Алексей выкладывает свои трейды в чат pennystock.ru и дисциплинированно выкладывает «домашнее задание» на смартлабе:

http://smart-lab.ru/my/FloridaTrader/blog/all/

Посмотрел его эквити — впечатляет. Особых просадок почти нет.

Торугет через United Traders, терминал Sterling, котировки и графики смотрит в TOS.

Алексей выкладывает свои трейды в чат pennystock.ru и дисциплинированно выкладывает «домашнее задание» на смартлабе:

http://smart-lab.ru/my/FloridaTrader/blog/all/

Минфин США вновь ждет дефолта

- 10 февраля 2014, 16:46

- |

Американскому госдолгу назначен «черный четверг»

«Резервы Казначейства будут исчерпаны менее чем за три недели, после этого срока, то есть ориентировочно с 27 февраля, правительство сможет покрывать свои расходы исключительно за счет текущих налоговых поступлений»,— заявил министр финансов США Джейкоб Лью после того, как в пятницу истек срок временной разморозки потолка американского госдолга. На данный момент его величина составляет $17,3 трлн, дальнейшие заимствования будут возможны лишь при условии одобрения обеими палатами Конгресса.

( Читать дальше )

Американское правительство вновь может уйти на вынужденные каникулы из-за нехватки финансирования, если демократы и республиканцы не смогут согласовать увеличение госдолга до 27 февраля — об этом предупредил министр финансов США Джейкоб Лью. Впрочем, на этот раз даже республиканцы, неоднократно препятствовавшие повышению уровня госдолга, уверены в достижении компромисса до истечения трехнедельного срока

«Резервы Казначейства будут исчерпаны менее чем за три недели, после этого срока, то есть ориентировочно с 27 февраля, правительство сможет покрывать свои расходы исключительно за счет текущих налоговых поступлений»,— заявил министр финансов США Джейкоб Лью после того, как в пятницу истек срок временной разморозки потолка американского госдолга. На данный момент его величина составляет $17,3 трлн, дальнейшие заимствования будут возможны лишь при условии одобрения обеими палатами Конгресса.

( Читать дальше )

Онотоле или интересные мысли о нашей профессии....И другие темы для обсуждения.

- 09 февраля 2014, 15:48

- |

Человек тут дал ссылку интересную на Анатолия Вассермана, где он говорит о нашей профессии и ее будущем.

www.youtube.com/watch?v=YhE9SBfRwWA

Видео, может быть, и баян, но я выскажу тем не менее свое мнение по этому поводу исходя из своего опыта и своей точки зрения. Его интервью заставило меня задуматься о некоторых вещах, что я и отражу ниже. Высказывайте конструктивное мнение. Буду рад дискуссии.

Тезисы Онотоле с которыми я согласен. Ну и мои комментарии.

1. Одна из разновидностей биржевой торговли послужила серьезной причиной дестабилизации мировой экономики.

2. Наша профессия вымирает. Медленно. Возможно, она видоизменится, станет другой. Давайте порассуждаем на эту тему.

3. Система образования в США заслуживает надгробия, как и наша система образования, которая не позволяет создавать мыслящих людей. Конвейер для дрессированных обезьян. Человек такого звания не заслуживает. Ввиду того, что система образования низкого качества, из 1000 человек может трудиться, мыслить и создавать дай бог один, то всем остальным просто заняться нечем. Все остальные живут на пособие по безработице, которое оплачивается ничем не обеспеченными долларами. Вся возможные рабочие места были перенесены в Китай ввиду своей дешевезны и концентрированности — количества человек на единицу площади. Площадь Китая и США почти равны, а население штатов почти в 4 раза меньше. А значит ценность труда одной единицы — меньше. Вообще интересно мироощущение человека, когда он понимает, что до этого работал и батрачил а в другом месте можно заработать, а главное САМ ТРУД ценится в десятки раз больше.

( Читать дальше )

www.youtube.com/watch?v=YhE9SBfRwWA

Видео, может быть, и баян, но я выскажу тем не менее свое мнение по этому поводу исходя из своего опыта и своей точки зрения. Его интервью заставило меня задуматься о некоторых вещах, что я и отражу ниже. Высказывайте конструктивное мнение. Буду рад дискуссии.

Тезисы Онотоле с которыми я согласен. Ну и мои комментарии.

1. Одна из разновидностей биржевой торговли послужила серьезной причиной дестабилизации мировой экономики.

2. Наша профессия вымирает. Медленно. Возможно, она видоизменится, станет другой. Давайте порассуждаем на эту тему.

3. Система образования в США заслуживает надгробия, как и наша система образования, которая не позволяет создавать мыслящих людей. Конвейер для дрессированных обезьян. Человек такого звания не заслуживает. Ввиду того, что система образования низкого качества, из 1000 человек может трудиться, мыслить и создавать дай бог один, то всем остальным просто заняться нечем. Все остальные живут на пособие по безработице, которое оплачивается ничем не обеспеченными долларами. Вся возможные рабочие места были перенесены в Китай ввиду своей дешевезны и концентрированности — количества человек на единицу площади. Площадь Китая и США почти равны, а население штатов почти в 4 раза меньше. А значит ценность труда одной единицы — меньше. Вообще интересно мироощущение человека, когда он понимает, что до этого работал и батрачил а в другом месте можно заработать, а главное САМ ТРУД ценится в десятки раз больше.

( Читать дальше )

США не верят утверждениям Ирана об отправке его военных кораблей к американским берегам

- 09 февраля 2014, 07:12

- |

Соединенные Штаты не верят утверждениям Ирана об отправке его военных кораблей к американским берегам и, соответственно, не испытывают по этому поводу никакой обеспокоенности

«По сведениям из наших источников, подобным утверждениям иранских официальных лиц доверять нельзя», — сообщил в субботу корр. ИТАР-ТАСС сотрудник Пентагона, просивший не упоминать его имени и должности в печати.

Ему был задан вопрос, рассматривает ли его ведомство заявления Исламской Республики как угрозу и повлияет ли это на операции американских ВМС в районе Персидского залива. Ранее в тот же день командующий иранского северного морского флота адмирал Резаи Хаддад объявил, что «корабли военно-морских сил Ирана уже начали свой путь к Атлантическому океану через воды у побережья Южной Африки». По его словам, «иранский военный флот приближается к морской границе США, и этот маневр является посланием». Иранское информационное агентство Фарс отметило, что таким образом Иран «отвечает на усиление присутствия американского флота в Персидском заливе».

( Читать дальше )

Эмиграция в США. Сколько стоит жизнь и зарплата рядового таксиста

- 08 февраля 2014, 21:08

- |

Уверен, что каждый российский неудачник мечтает поехать в США, думая, что там его жизнь станет лучше.

Может быть это и так, расскажу вам кое-какие интересные детали эмиграции узбека Ибрагима, который меня подвез на такси в Чикаго.

Эмигрировал в США как политический беженец. (А что там, в Узбекистане, прессуют разве?)

Сначала жил в теплой Аризоне. Но говорит, климат нереальный. Очень душно — все время потеешь. Потом под кондиционер — и все время болеешь. Переехал в морозный Чикаго, здесь ему больше нравится из-за климата, но в Узбекистане говорит лучше.

Почему лучше?

Говорит, что тут тяжело. Здесь каждый сам за себя. В Узбекистане или России может один работать и кормить семью.

Здесь простому человеку не выжить — работать должен каждый член семьи, иначе денег не хватит.

Живет без семьи. Снимают вчетвером с коллегами квартиру за $1400.

На такси он зарабатывает больше $4000 в месяц (!!!!)

Говорит, правда, что работает по 12 часов в день и отдыхает 2 дня через неделю.

Как устроена зарплата в американском такси?

Он платит компании-оператору такси $750 в неделю за машину. Не важно, сколько он заработал — 750 надо отдать.

Я спрашиваю — а чего так дорого, за эти деньги можно на месяц машину арендовать.

Фокус вот в чем. В США, как в цивилизованной стране, чтобы получить 1 лицензированную машину такси, а именно получить вот такой вот жетон на капот:

необходимо заплатить $350,000!!!!!!.

( Читать дальше )

Может быть это и так, расскажу вам кое-какие интересные детали эмиграции узбека Ибрагима, который меня подвез на такси в Чикаго.

Эмигрировал в США как политический беженец. (А что там, в Узбекистане, прессуют разве?)

Сначала жил в теплой Аризоне. Но говорит, климат нереальный. Очень душно — все время потеешь. Потом под кондиционер — и все время болеешь. Переехал в морозный Чикаго, здесь ему больше нравится из-за климата, но в Узбекистане говорит лучше.

Почему лучше?

Говорит, что тут тяжело. Здесь каждый сам за себя. В Узбекистане или России может один работать и кормить семью.

Здесь простому человеку не выжить — работать должен каждый член семьи, иначе денег не хватит.

Живет без семьи. Снимают вчетвером с коллегами квартиру за $1400.

На такси он зарабатывает больше $4000 в месяц (!!!!)

Говорит, правда, что работает по 12 часов в день и отдыхает 2 дня через неделю.

Как устроена зарплата в американском такси?

Он платит компании-оператору такси $750 в неделю за машину. Не важно, сколько он заработал — 750 надо отдать.

Я спрашиваю — а чего так дорого, за эти деньги можно на месяц машину арендовать.

Фокус вот в чем. В США, как в цивилизованной стране, чтобы получить 1 лицензированную машину такси, а именно получить вот такой вот жетон на капот:

необходимо заплатить $350,000!!!!!!.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал