сырьё

Лучшие и худшие активы первого полугодия

- 06 июля 2021, 16:19

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

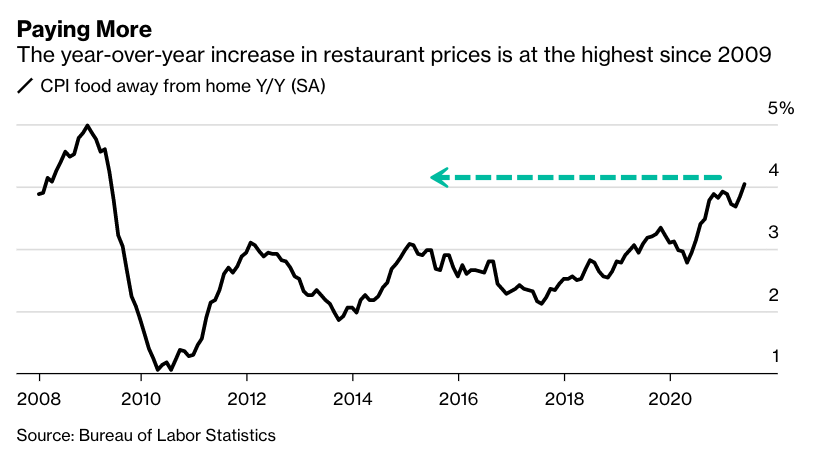

У ресторанов нет выбора, кроме как поднять цены в меню в условиях инфляционного давления

- 02 июля 2021, 12:11

- |

В ресторанах, больших и малых, говорят о росте расходов на товары первой необходимости и рабочую силу. Например, стоимость растительных масел, круп, молочных продуктов, мяса и сахара резко выросла с начала пандемии. Добавьте к этому затраты на рабочую силу, и рестораны, которые уже страдают от потерянного 2020 года, поднимают цены в меню гораздо быстрее, чем исторические показатели, согласно Bloomberg. Рост стоимости меню отражается в правительственных данных, показывающих, что инфляция растет самыми быстрыми темпами с 2009 года.

В этом месяце Министерство труда заявило, что потребительские цены в мае выросли на 0,6%, в результате чего годовой уровень инфляции за последние 12 месяцев составил 5%. Другие правительственные данные показывают, что оптовые цены на различное мясо подскочили на 20% с начала года. Кроме того, в мае цены производителей на переработанное мясо птицы взлетели до рекордного уровня. Согласно дополнительным правительственным данным, в мае цены на продукты питания в ресторанах выросли на 4% год к году, а цены на обеды с ограниченным обслуживанием — на 6,1%. Полный комплекс услуг на 4,1% за последние 12 месяцев, это самый большой скачок с конца 2008 года.

В этом месяце Министерство труда заявило, что потребительские цены в мае выросли на 0,6%, в результате чего годовой уровень инфляции за последние 12 месяцев составил 5%. Другие правительственные данные показывают, что оптовые цены на различное мясо подскочили на 20% с начала года. Кроме того, в мае цены производителей на переработанное мясо птицы взлетели до рекордного уровня. Согласно дополнительным правительственным данным, в мае цены на продукты питания в ресторанах выросли на 4% год к году, а цены на обеды с ограниченным обслуживанием — на 6,1%. Полный комплекс услуг на 4,1% за последние 12 месяцев, это самый большой скачок с конца 2008 года.Bloomberg поговорил с ресторатором Эндрю Коуми, Тампа, Флорида, который увеличил цены в меню от 2% до 4%. Он управляет сетью из шести заведений под названием Green Market Cafe и пытается снизить расходы на еду и бумагу ниже 35% от стоимости его меню. Его компьютер постоянно предупреждает его, что некоторые продукты, например, курица, за последние шесть месяцев выросли вдвое. Коуми не беспокоится о том, чтобы переложить затраты на потребителей, потому что «все» в отрасли «делают это». Он сказал, что некоторые рестораны «резко» поднимают цены в меню». «Могут ли он подняться больше? Это страшно. Я надеюсь, что они выровняются», — добавил он.

Сеть ресторанов Chipotle подняла цены на меню на 4% из-за роста затрат на рабочую силу и цен на продукты. Другая сеть, Cracker Barrel Old Country Store Inc., подняла цены на меню на 3% на фоне постоянного роста заработной платы и расходов на товары.

Пока что потребительское доверие оставалось стабильным в июне на фоне предупреждений о том, что инфляция может испортить их настроение. Сегодня ведутся большие споры о том, является ли инфляция «преходящей», и в последнем отчете Майкла Хартнетта из BofA делается вывод, что инфляция в США будет оставаться высокой в течение двух-четырех лет. Вот и все «преходящее» повествование, набитое нам в глотку чудаками из Федеральной резервной системы. Привыкайте платить дороже… Или просто ешьте дома… или, возможно, некоторые рестораны сохранят цены на стабильном уровне, но уменьшат размер обеда, что называется «сокрафляцией».

перевод отсюда

( Читать дальше )

Цены на горячекатаную сталь достигли рекордных значений по мере приближения сделки по инфраструктуре

- 30 июня 2021, 15:42

- |

Горячекатаная сталь используется в сельском хозяйстве и тяжелом машиностроении из-за её высокой прочности и формуемости. Поскольку в прошлые выходные команда Байдена занималась устранением ущерба, признав, что они подпишут двухпартийную сделку по инфраструктуре на сумму примерно 1 триллион долларов, цены резко выросли. Цены на основные металлы, такие как медь, железная руда и другие металлы, также выросли, поскольку можно сделать ставку на то, что расходы на инфраструктуру для модернизации и расширения железных дорог, автомагистралей и мостов повысят спрос. Директор по инвестициям в Америке в UBS Global Wealth Management заявил, что общая сумма расходов на инфраструктуру может быть больше, чем двухпартийный компромисс. «Мы не думаем, что это сценарий, который уже полностью в цене, и, таким образом, он может стать попутным ветром для рефляционной торговли, если будет нарастать импульс двухпартийной сделки», — сказал Марчелли.

Горячекатаная сталь используется в сельском хозяйстве и тяжелом машиностроении из-за её высокой прочности и формуемости. Поскольку в прошлые выходные команда Байдена занималась устранением ущерба, признав, что они подпишут двухпартийную сделку по инфраструктуре на сумму примерно 1 триллион долларов, цены резко выросли. Цены на основные металлы, такие как медь, железная руда и другие металлы, также выросли, поскольку можно сделать ставку на то, что расходы на инфраструктуру для модернизации и расширения железных дорог, автомагистралей и мостов повысят спрос. Директор по инвестициям в Америке в UBS Global Wealth Management заявил, что общая сумма расходов на инфраструктуру может быть больше, чем двухпартийный компромисс. «Мы не думаем, что это сценарий, который уже полностью в цене, и, таким образом, он может стать попутным ветром для рефляционной торговли, если будет нарастать импульс двухпартийной сделки», — сказал Марчелли.( Читать дальше )

Полгода не обновлял лёгкую нефть, пришло время для ВА #WTI

- 28 июня 2021, 00:37

- |

#WTI

Таймфрейм: 4H

Месяц назад в обновлении брента я писал, что беру лонг, а сейчас я этот лонг думаю пора закрывать. Несмотря на то, что сценарий по нефти глобально восходящий: https://vk.com/wall-124328009_20789, локально назрела весьма существенная коррекция в рамках волны «C» of (4) или [c] of «2».

Шортить конечную диагональ © of [y] на мелких можно, но надо внимательно следить за её усложнениями потенциальными. Если же нет времени у терминала торчать летом, то просто поставьте лонговые лимитки куда-нибудь поглубже.

Про новые налоги на металлургов (а чего все так возбудились то?)

- 26 июня 2021, 00:06

- |

Я не очень отслеживаю отдельные российские акции, но очень доставили посты по поводу «обвала» после нового налога. Вы серьёзно??? 3-5-7% — это обвал теперь? Какие все нежные стали! А вы помните на сколько упали акции ЮКОСа с утра, когда предыдущим вечером началось дело против Платона Лебедева? Или, наоборот, их взлёт, когда Путин сделал странное заявление, что гос-во не заинтересовано в банкротстве ЮКОСа (на мой взгляд, решил лично поманипулировать рынком). Движения в десятки процентов. И вот эти вот сопли в пределах 10% у вас теперь обвал??? Ну и несколько мыслишек по этому поводу.

1. Я удивлён не столько этим налогом, а тем, что его раньше не ввели. Подобный налог на нефть был введён в самом начале её турбовейшего роста. Тогда тоже говорили, мол это убьёт нефтяные компании. Но ничего, все живы-здоровы. Металлы растут, и более того, дальше нет никакого другого пути, кроме как вверх. Новая религия под названием «зелёный фашизм» будет требовать всё больше и больше цветмета. В сочетании с QE это даст просто экспоненциальный рост.

( Читать дальше )

Сырьевые товары вот-вот выйдут из моды

- 24 июня 2021, 16:10

- |

В Bloomberg Commodity Spot Index, который в этом месяце достиг максимума за последние десять лет, преобладает великолепная семерка: золото, нефть WTI, природный газ, Brent, кукуруза, медь и соя. На неё приходится более половины веса индекса. Из них золото столкнется с встречным ветром по мере роста доходности казначейских облигаций; нефть следует держать под контролем, поскольку ОПЕК + возвращает больше баррелей; спрос на медь уже снизился; кукуруза и соя перестали кипеть. Природный газ труднее понять.

( Читать дальше )

Дефляция пиломатериалов может быть признаком чего-то (перевод с deflation com)

- 23 июня 2021, 15:55

- |

Подчеркивалось, что невероятный рост цен на некоторые товары и сырьевые товары, по-видимому, подпитывался очевидным превышением спроса над предложением, но в этом также был спекулятивный элемент. В статье сделан вывод: «Доказательства спекулятивного вспенивания повсюду, от биткойна до строительных материалов. Это может иметь продолжение, но конец будет. Наверное, резко». Долго ждать не пришлось. Июльский фьючерсный контракт на пиломатериалы сделал максимум 4 торговых дня спустя, 10 мая, и с тех пор упал на 45% до минимума этой недели. Эксперт EWI по сырьевым товарам Джеффри Кеннеди ожидает, что падение продолжится.

( Читать дальше )

Посмотрите, что предсказывало недавнее падение цен на сырьевые товары (перевод с elliottwave com)

- 22 июня 2021, 12:28

- |

На момент написания этой статьи 17 июня Bloomberg Commodity Index снизился более чем на 5% за четыре дня, при этом график показывает разрыв в цене при открытии 17 июня — признак силы снижения. Крупный финансовый веб-сайт в этом заголовке (CNBC, 17 июня) назвал причины падения цен на сырьевые товары: «Сырьевые товары от меди до кукурузы падают из-за применения суровых мер в Китае, доллар растет».

На момент написания этой статьи 17 июня Bloomberg Commodity Index снизился более чем на 5% за четыре дня, при этом график показывает разрыв в цене при открытии 17 июня — признак силы снижения. Крупный финансовый веб-сайт в этом заголовке (CNBC, 17 июня) назвал причины падения цен на сырьевые товары: «Сырьевые товары от меди до кукурузы падают из-за применения суровых мер в Китае, доллар растет».Однако волновой анализ Эллиотта убедительно показал, что цены на сырье приближались к повороту на юг, в то время как цены на сырье все еще росли — и до появления каких-либо новостей из Китая или о долларе. Действительно, в нашем июньском Elliott Wave Financial Forecast, опубликованном 28 мая, обсуждается биржевой фонд, специализирующийся на сырьевых товарах. Вот график и комментарий:

( Читать дальше )

📉Сырьевой индекс Bloomberg обвалился максимально с "пандемийного краха" апреля 2020

- 18 июня 2021, 18:40

- |

Банк Goldman Sachs рекомендует покупать сырье, пишет, что «бычий рынок» остается в силе.

Прогнозов нефти по 100 долларов всё больше, пока аналитики предупреждают о кризисе предложения

- 18 июня 2021, 15:55

- |

Более того, поставки от крупных нефтяных компаний также могут сокращаться из-за давления со стороны акционеров и защитников окружающей среды. В Соединенных Штатах озабоченность по поводу окружающей среды, социальной сферы и управления (ESG), а также стремление администрации США к использованию возобновляемых источников энергии и отказа от ископаемого топлива также будут способствовать снижению предложения и приведут к сокращению предложения в ближайшие годы, по мнению Тавила из Maglan Capital.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал