фрс

Реакция финансовых рынков на указы Трампа от 08 08 2020г. (личное мнение)

- 09 августа 2020, 12:33

- |

Американцы голосуют не кандидатов, а за партии.

ДЕМОКРАТЫ: равноправие, повысить налоги и поделить, за них — профсоюзы, менее образованные американцы, безработные и те, кто на пособиях — в основном за демократов.

РЕСПУБЛИКАНЦЫ: за них, в основном, предприимчивые люди, бизнесмены, образованные люди.

Усилилось неравенство в США, безработица более 15%, 1/3 малых предприятий уходт с рынка (многие из этих людей умные и успешные, но оказались не в той области).

Поэтому Трамп старается переманить часть электората демократов.

Для этого, даже если не будет поддержки в Сенате, он воспользуется своей властью как Президента для исполнения указов

(ниже — 4 вчерашних указа).

ОБВАЛЫ И КРИЗИСЫ В США СЛУЧАЮТСЯ НЕОЖИДАННО, Т.К.,

ЕСЛИ ФРС ЖДЕТ КРИЗИСА, ТО ФРС ПРИНИМАЕТ МЕРЫ И КРИЗИС НЕ ПРОИСХОДИТ.

Последствия указов для рынков.

— Исторический максимум по индексу S&P500 (еще 1,5%): думаю, новый максимум будет уже в августе.

— Новые максимумы по NASDAQ.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Сокращение М2 $ в июле: обработал цифры от ФРС, ВЫВОД: РОСТ ИНДЕКСА ДОЛЛАРА В АВГУСТЕ.

- 08 августа 2020, 09:22

- |

обработал данные с сайта ФРС и сделал для ВАС слайд.

Обратите внимание:

с марта по июнь денежная масса М2 росла примерно на 50-70% годовых.

В июле ФРС сократил денежную массу, а в августе уходить в отпуск.

ВЫВОД:

высокая вероятность роста индекса доллара в августе.

В н/вр доллар сильно перепродан.

( Читать дальше )

США. История создания ФРС и SEC

- 07 августа 2020, 15:51

- |

В США почти сто лет назад.

Кампания за создание центрального банка началась с рокового выступления главы уолл-стритского инвестиционного банка «Кун, Либ энд ко.» влиятельного Джейкоба Шиффа перед Торговой палатой Нью-Йорка в январе 1906 г. Шифф выразил недовольство тем, что летом 1905 г., когда «страна нуждалась в деньгах», министерство финансов вместо того, чтобы увеличить денежную массу, урезало объем правительственных средств на счетах национальных банков и таким образом спровоцировало «постыдный» финансовый кризис, когда ньюйоркские клиринговые банки были вынуждены резко снизить объем кредитов, что отозвалось взлетом процентных ставок. Создание «эластичной денежной системы» стало велением времени, и Шифф призвал финансовый комитет нью-йоркской торговой палаты выработать всеобъемлющий план создания современной банковской системы, которая смогла бы обеспечить достаточную эластичность кредитно-денежной системы.

( Читать дальше )

Состояние ликвидности в США

- 07 августа 2020, 11:05

- |

На текущей неделе ФРБ Сент-Луиса выпустило короткие данные по денежному рынку США. Поэтому не буду вас утомлять выкладками, кому не интересно, можете перейти к выводам, они в коне статьи.

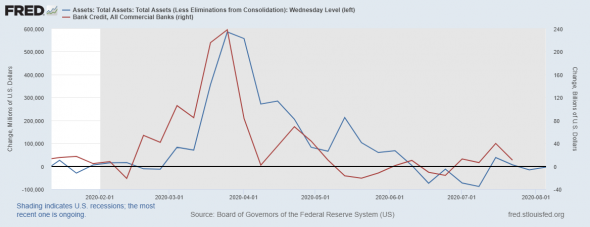

Начнем с обзора баланса ФРС и кредитования в США

Синяя линия – это баланс ФРС, который на последней неделе сократился на 3,76 млрд долларов.

Красная линия – это динамика кредитования коммерческими банками. Показатель взят по всем банкам и видам кредитов. К месту сказать, именно дыры в финансовой системе привели к резкому скачку кредитования коммерческих банков и частных компаний, и снижение объемов кредитования говорит о том, что проблема ликвидности снята. Но избыточных денег больше нет, и портфельные управляющие выгребают последнее для покупок на финансовых рынках. Покупать – это их работа, как хирург оперирует, а пожарник тушит.

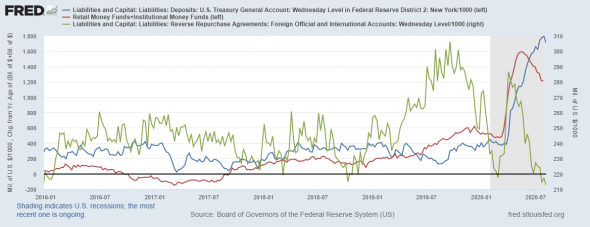

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

Июльский NFP учтен? Динамика доллара после ADP подсказывает, что да.

- 06 августа 2020, 17:04

- |

Как и ожидалось отчет ADP показал, что динамика занятости в июле оказалась на грани депрессии: число рабочих мест выросло всего на 167 тысяч при прогнозе в 1.5 млн.

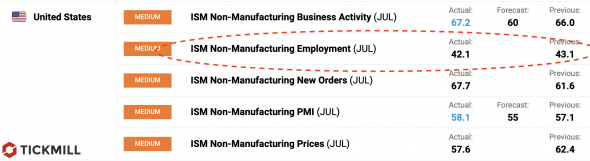

Другим важным отчетом стал PMI в непроизводственном секторе от ISM, который был также опубликован в среду. Несмотря на опережающий ожидания рост общего показателя до 58.1 пунктов (прогноз 55 пунктов), компонент занятости был единственным который был ниже 50 пунктов и в месячной динамике показал снижение:

Значение показателя и его динамика подсказывают, что непроизводственный сектор, где занято почти 80% работников США, продолжил терять рабочие места в июле. В совокупности данные ADP и компонент занятости в PMI указывают на высокую вероятность негативного сюрприза в завтрашнем отчете NFP. Вопрос только в том насколько рынок подготовлен и учел отрицательное расхождение с прогнозом. Судя по вчерашней динамике доллара после ADP, официальная оценка, которая укажет на небольшой прирост рабочих мест, уже учтена:

( Читать дальше )

Падение Фондового рынка уже скоро? / Отчеты FAANG / Сплит акций Apple / Сезон Отчетов в США

- 06 августа 2020, 10:51

- |

Стремительный рост денежной массы делает мировой экономический кризис структурным и затяжным

- 04 августа 2020, 07:20

- |

Масштабы роста денежной массы оцениваются как беспрецедентные (во всяком случае, в развитых странах; на иллюстрации — эмиссия денег в США (источник иллюстрации: www.profinance.ru/news/2020/08/03/byts-morgan-stanley-v-etot-raz-pechatanie-deneg-zapustit-makhovik-inflyatsii.html)).

Раскрутят ли они инфляционную спираль? Все еще вопрос. Основная масса новых денег заполнит дыры в балансах банков и заемщиков. Там же исчезнет. Однако берусь утверждать, что ускорившаяся денежная реакция и, вообще, возросшее влияние монетарного регулирования делают ведущие экономики неэффективными (плохим бизнесам дается шанс за шансом на выживание). А резервные валюты — все более абстрактными, хотя бы для целей сбережения капитала. Не знаю точно, каким будет развитие грянувшего весной кризиса. Но склоняюсь к тому, что он становится структурным для мировой экономики. И мы будем ощущать это на годы вперед в медленных или отрицательных темпах ее развития, в ограничении наших доходов. И наблюдать как смену лидерства (уход со авансцены прежних и появление новых) среди крупнейших компаний, отраслей и стран.

( Читать дальше )

Почему QE ПОКА не приводит к ценовой инфляции

- 03 августа 2020, 00:08

- |

1. Глобальный спрос на доллары, мотивированный тем, что выпущено ОЧЕНЬ МНОГО долга, в них номинированного. Публиковал ранее статью об этом, вот небольшая выдержка:

«Если мы возьмем резервы в долларах США стран с наибольшей задолженностью и вычтем непогашенные обязательства из расчетных валютных поступлений в этом кризисе … глобальный дефицит доллара может вырасти с 13 триллионов долларов в марте 2020 года до 20 триллионов долларов в декабре … И это если мы не принимаем во внимание длительную глобальную рецессию.

Китай поддерживает 3 триллиона долларов США резервов и является одной из наиболее подготовленных стран, но, тем не менее, эти общие резервы покрывают около 60% существующих обязательств. Если доходы от экспорта упадут, дефицит доллара увеличится. В 2019 году китайские эмитенты увеличили свой долларовый долг на 200 миллиардов долларов, поскольку экспорт замедлился.

Золотых резервов недостаточно. Если мы посмотрим на резервы основных экономик в золоте, они составляют менее 2% денежной массы. У России самые большие запасы золота по сравнению с денежной массой. Золотые запасы Китая: 0,007% его денежной массы (М2), золотые запасы России: около 9% ее денежной массы. Таким образом, в мире нет «обеспеченной золотом» валюты, и наиболее защищенный — в золоте — рубль страдает от той же волатильности в периоды спада, что и другие валюты,— из-за той же проблемы дефицита доллара США, хотя не в такой степени, как в странах Латинской Америки, которые сталкиваются как с падением резервов в долларах США, так и с падением спроса со стороны своих граждан на национальную валюту (как в Аргентине).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал