фрс

История возникновения ФРС

- 07 апреля 2019, 16:44

- |

- комментировать

- ★2

- Комментарии ( 0 )

Представитель ФРС Уильямс: Перспективы экономики позитивны

- 04 апреля 2019, 18:10

- |

Выступая в четверг на конференции в Федеральном резервном банке Нью-Йорка его президент Джон Уильямс заявил, что перспективы экономики США остаются позитивными. При этом его выступление не содержало никаких намеков о дальнейшем направлении политики центрального банка в отношении процентных ставок.

«Перспективы экономики позитивны. Рост ВВП продолжается, уровень безработицы остается низким, а признаки нарастания инфляционного давления отсутствуют, — отмечает Уильямс. – Экономические показатели близки к целевым, что говорит о правильности денежно-кредитной политики».

Выступление Уильямса перед банкирами в Нью-Йорке в целом соответствовало докладу, с которым он выступал в начале марта. Президент ФРС-Нью-Йорк также является вице-председателем Комитета по операциям на открытом рынке, который на мартовском заседании оставил процентные ставки неизменными. Руководство ФРС не ожидает повышения ставок в этом году и предпочитает сделать паузу для выработки дальнейшего направления денежно-кредитной политики.

( Читать дальше )

Global Macro: Неопределенность в экономике США сохраняется

- 02 апреля 2019, 13:55

- |

Поступающие новые фундаментальные данные по экономике США сохраняют неопределенность, из-за чего оценка ожидаемого роста ВВП в первом квартале 2019 года существенно снизилась. Целевой индекс инфляции ФРС (Personal Consumption Expenditures, PCE) в январе вырос на 0,1%, но не привел к существенному пересмотру его ожидаемого значения к концу года в 1,8%. PCE является одним из важнейших показателей, на которые ориентируется ФРС в принятии решения об уровне ключевой ставки. Нейтральным значением PCE считается 2%.

Инвертирование кривой доходности американских Treasuries обозначало формальный признак, являющийся предшественником рецессии, вероятность наступления которой осенью 2020 года остается высокой. Однако, исторически, не все случаи инвертирования кривой заканчивались рецессией. На этом фоне риторика руководства ФРС США заметно смягчилась в текущем году и монетарная политика может начать меняться на более мягкую уже в этом году.

Неопределенность в экономике США сохраняется

( Читать дальше )

Гитлер и ФРС. Бизнес-роман «Мировое правительство» Глава 7. Ничего личного, только бизнес

- 01 апреля 2019, 21:29

- |

Глава 7. Ничего личного, только бизнес

Кёльн (Германия), особняк барона Курта фон Шрёдера, 4 января 1933 года

Со времени правления «железного канцлера» и до 1914 года Германия развивалась и двигалась к процветанию невиданными темпами, но роль Германии оставалась намного более скромной, чем ее растущая экономическая и технологическая мощь.

Существовавшая в 1920-х годах Веймарская республика каждый год сотрясалась восстаниями, забастовками, старая немецкая марка полностью обесценилась, экономику лихорадило. Единственным источником средств для развития крупных немецких заводов, которые все-таки работали, несмотря ни на что, были частные кредиты крупных американских банков.

К концу 1932 года объем долгов Германии и ее ведущих промышленных концернов заокеанским банкам составлял астрономическую по тем временам сумму в миллиарды долларов.

( Читать дальше )

Brexit. Финал первого сезона. Обзор на предстоящую неделю от 31.03.2019

- 31 марта 2019, 21:47

- |

По ФА…

1. Nonfarm Payrolls

Отчет по рынку труда остается самым важным экономическим релизом, перед публикацией которого сердца чиновников Белого дома и членов ФРС замирают.

Мартовский отчет привлечет более пристальное внимание инвесторов после провального февральского отчета с количеством новых рабочих мест на уровне 20К.

Замедление рынка труда является запаздывающим подтверждением приближения или фактического наступления рецессии, резкое падение количества новых рабочих мест не является признаком рецессии в случае, если такое ежемесячное падение одноразовое и имеет специфические причины в виде шатдауна или плохой погоды, но повторение февральской ситуации станет набатом для экономики США.

Как правило, реакция на нонфармы проходит в два этапа, первый шип на количество новых рабочих мест, второй шип на рост зарплат и уровень безработицы.

В зависимости от акцента участников рынка и перспектив политики ФРС истинная реакция может быть либо на количество новых рабочих мест, либо на сопровождающие данные.

Мировая экономика замедляется, ЦБ стран мира меняют риторику на голубиную, риски рецессии и нового кризиса являются ключевыми для инвесторов, поэтому главная реакция будет на количество новых рабочих мест.

При выходе новых рабочих мест выше прогноза следуют ожидать рост аппетита к риску, беспокойство инвесторов в отношении перспектив самой большой экономики мира снизится, доллар вырастет в первой реакции, но потом следует ждать разворот на падение доллара, т.к. рост экономики США будет способствовать росту экономик стран торговых партнеров за счет сохранения спроса.

ФРС не изменит текущую политику при любом позитивном сюрпризе в отношении количества новых рабочих мест, поэтому от позитивных нонфармов в конечном итоге выиграют валюты стран, являющиеся торговыми партнерами США.

( Читать дальше )

Инверсия всей экономики

- 31 марта 2019, 14:57

- |

исходная статья: https://www.linkedin.com/pulse/bourse-et-economie-invers%C3%A9es-pavel-karepin/

YouTube Channel: https://www.youtube.com/channel/UCs1k87FXPWd9i8OKJY_g3rQ?view_as=subscriber

Facebook Page: https://www.facebook.com/mindyourcash)

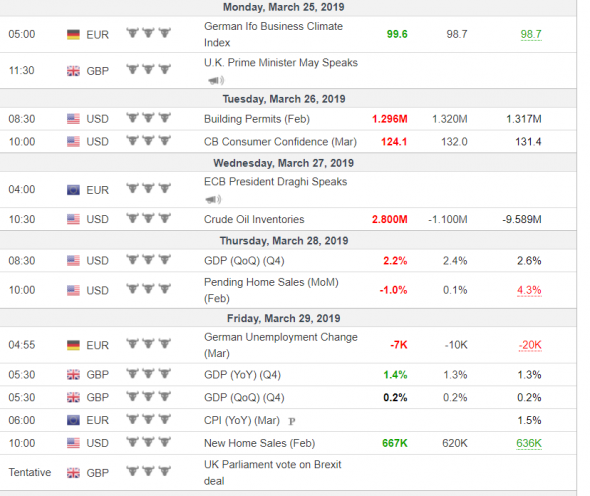

Техническая поддержка, протестированная в пятницу, 22 апреля, не была нарушена в начале этой недели благодаря индексу делового климата IFO в Германии, который вышел немного лучше, чем ожидалось — настоящий сюрприз на этой неделе. Другие макроэкономические статистические данные были разочарованием, в том числе ВВП США (таблица ниже).

Финансовые рынки были вынуждены вынести решение между этими плохими экономическими показателями и крайне уступчивыми обещаниями центральных банков. Внешние факторы, такие как США-Китай, Brexit и т. Д. перешли на задний план. Большое внимание было обращено на инверсию кривой доходности, о которой я говорил в течение нескольких месяцев на моем канале YouTube. Как и ожидалось (см.

( Читать дальше )

Трамп обвиняет фед.резерв в замедлении экономики США и мира

- 30 марта 2019, 16:07

- |

Дональд Трамп опять выступил с резкой критикой того, что ФРС подняла ставку в декабре и это ухудшило ситуацию как в американской, так и в мировой экономике.

Ранее советник Трампа Ларри Кудлоу выступил с похожим заявлением и призвал ФРС снизить ставку на 0,5 процентных пункта.

«Если ФРС не подняла бы процентные ставки, тем более, что инфляция очень мала, и если бы они не сделали смехотворное ужесточение (в виде повышения ставки — ред.), ВВП рос бы в 3,0%, и фондовый рынок был бы на гораздо более высоком месте, и мировые рынки были бы в лучшем состоянии!» — написал Трамп.

ФРС по итогам заседания в декабре ожидаемо приняла решение повысить базовую процентную ставку до 2,25-2,5% с 2-2,25% годовых. Это стало четвертым повышением в прошлом году. При этом в 2019 году регулятор спрогнозировал еще два повышения ставки вместо ранее планируемых трех. По итогам следующих заседаний ставка находилась на прежнем уровне. Сейчас аналитики не прогнозируют повышения ставки регулятора в этом году, а некоторые даже ожидают ее снижения в 2020 году.

Вот почему ставки бондов США упали так резко за последнюю неделю

- 27 марта 2019, 16:04

- |

Вот почему ставки бондов США упали так резко за последнюю неделю

Инвесторы в ипотечный долг были вынуждены хеджировать позиции

Обожглись и трейдеры, рассчитывавшие на низкую волатильность

Стивен Спратт, Эдвард Болингброк и Лиз Капо Маккормик

(Блумберг) -- Неожиданный разворот в политике Федеральной резервной системы всколыхнул рынки на прошлой неделе, но масштаб последовавшего за этим снижения доходности облигаций США все равно удивил многих наблюдателей. Всплеск хеджирования на рынке свопов помогает объяснить эту резкую динамику.

Казначейские облигации показали ралли после того, как ФРС просигнализировала, что не собирается повышать ставку в течение долгого времени, и доходность 10-летних бумаг опустилась до минимумов с 2017 года. Это вынудило две группы трейдеров — тех, кто покупал ипотечные облигации, и тех, кто делал ставку на стабильность рынков, — обратиться к деривативам, чтобы скорректировать портфели или ограничить убытки. Они формировали позиции по процентным свопам, усугубив снижение доходности облигаций.

( Читать дальше )

На российском рынке акций хрупкий оптимизм

- 27 марта 2019, 14:45

- |

Российский рынок акций

Индекс ММВБ вышел из консолидации вверх. Это произошло за счет одного эмитента - Сбербанка. Позитивом для нашего рынка является восстановление цен на нефть на фоне проблем в Венесуэле и жесткой позиции ОПЕК+ по сокращению добычи нефти, а также приостановка коррекции внешних фондовых индексов. Также позитивный импульс нашему рынку придало завершение расследования спецпрокурора Мюллера и его выводы, хотя долгосрочные последствия этих выводов могут привести к новым санкциям в отношении России.

В целом, состояние на нашем рынке акций можно охарактеризовать как хрупкий оптимизм, который может смениться пессимизмом в любой момент, поскольку рост индекса носит точечный характер. При сохранении позитивных факторов мы можем рассчитывать на движение индекса ММВБ в направлении 2540-2550 пунктов, тем более, что на этой неделе заканчивается квартал, а для конца квартала характерно явление ” Windows Dressing”, когда управляющие приводят свои портфели в порядок и осуществляют покупку акций компаний лидеров рынка, что может стать дополнительным фактором в пользу роста индекса по итогам недели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал